Шаг девятый: финансовый план

Содержание:

- Прогноз главных показателей финансовой деятельности

- Этапы построения личного финансового плана

- Образец финансового плана в бизнес-плане

- Что должен содержать финансовый план бизнес-планирования

- Для чего необходим бизнес-план

- Что такое бизнес-план и для чего он нужен?

- Можно ли составить план самому

- Мифы финансового планирования

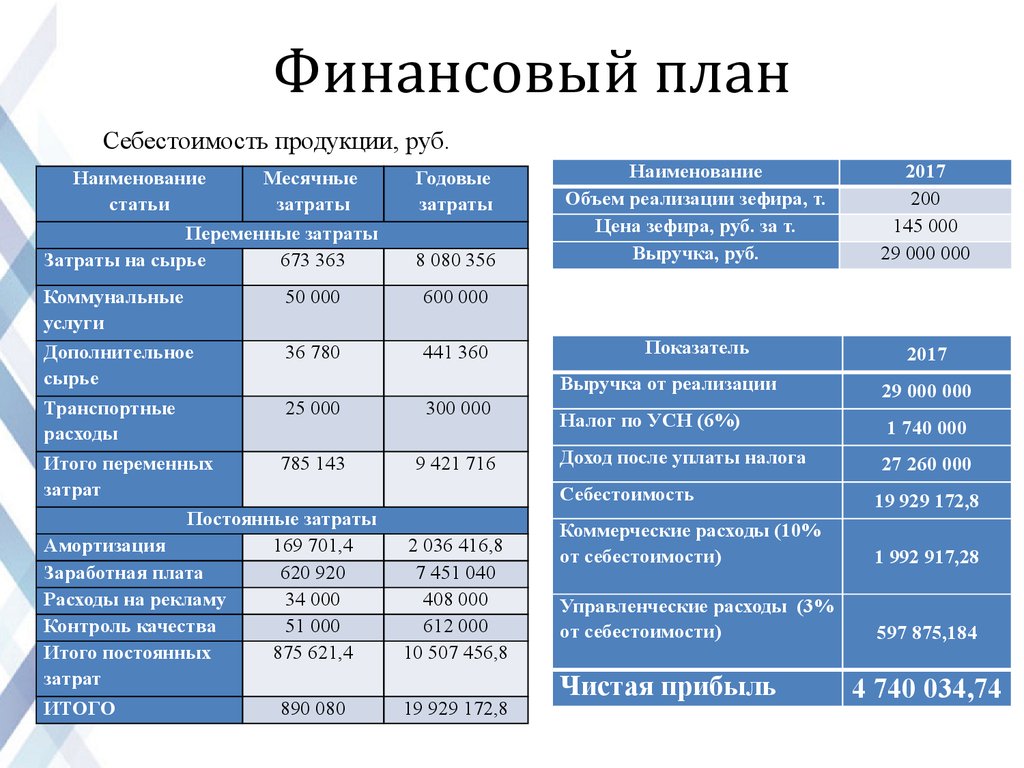

- Составление финансового плана на примере

- Структура бизнес-плана

Прогноз главных показателей финансовой деятельности

Главной целью составления модели финансового плана являются экономические расчеты с точки зрения прибыльности.

Планирование производится сроком на 5 лет и включает в себя следующие величины:

- объем продаж;

- себестоимость продукции или услуг;

- валовую прибыль;

- операционные затраты;

- расходы по налогам и процентам;

- чистую и балансовую прибыль;

Чистая прибыль рассчитывается так:

- Валовая прибыль = выручка – себестоимость продукции.

- Финансовая прибыль = финансовые доходы – финансовые расходы.

- Операционная прибыль = операционные доходы – операционные расходы.

Балансовая прибыль рассчитывается так:

Важным показателем является рентабельность, рассчитывается она так:

Чаще всего необходимо определить рентабельность капитала, активов, продукции. Рентабельность деятельности рассчитывается как соотношение прибыли от реализации к затратам.

Этапы построения личного финансового плана

Существует четкая последовательность действий для составления финансового плана. При его разработке вы должны четко знать свои расходы и доходы. Для этого необходимо в течение 2 — 3 месяцев вести учет личных финансов.

Шаг 1. Оцените текущее финансовое положение

Распишите активы и пассивы. Активы – то, что приносит доход, пассивы – то, что требует денежных затрат на содержание.

Многие ошибочно полагают, что их личный автомобиль и квартира являются активами. Но таковыми они станут, если начать сдавать их в аренду. Активами могут быть деньги, акции, облигации, золотые слитки. Пассивами считаются долги, кредиты, неоплаченные счета, расходы на учебу.

Например:

- 50 000 рублей на вкладе в банке под 3,5 годовых — это актив.

- Москвич, стоящий в гараже и требующий оплату страховки ежегодно — является пассивом.

Анализ активов и пассивов поможет отыскать источники, которые съедают наибольшую часть дохода.

Шаг 2. Определитесь с финансовыми целями

Цели – это костяк финансового плана. Они должны быть конкретными и измеримыми, как в деньгах, так и во времени. Пример: накопить на смартфон стоимостью 50 тыс. рублей за 5 месяцев.

Также цели должны быть достижимыми и значимыми. Так они переходят из разряда мечтаний в русло реальности. Если цель глобальная, имеет смысл разбить ее на несколько мелких.

| Краткосрочные — до 1 года | Среднесрочные — до 5-ти лет | Долгосрочные от 5 лет |

| Купить ноутбук Самсунг за 35800 рублей в декабре текущего года. |

Купить машину с салона Шкода Октавия за 2 000 000р через 3.5 года. |

Выйти досрочно через 15 лет на пенсию за счет пассивного дохода 100 000 рублей ежемесячно. |

Шаг 3. Выберите стратегию достижения целей

Важно определить, каким образом использовать имеющиеся ресурсы для достижения выбранных целей. Допустим, ваша мечта – выучить английский язык

В таком случае целью будет накопление средств на языковой курс за 10 тыс. рублей в течение 2 месяцев.

Для реализации целей используются два стандартных решения:

- Найти альтернативный источник дохода. Это может быть как полноценная подработка, так и единоразовая продажа ненужных вещей. Вложение денег в инвестиции также может принести дополнительные финансы, но эта деятельность сопряжена с риском.

- Урезать расходы на вторичные потребности. Вместо походов по кофейням пить горячие напитки дома, вместо такси использовать общественный транспорт, вместо покупки бумажных книг читать в формате онлайн. Чаще всего под сокращение финансирования попадают товары и услуги из категории «развлечения». Анализ и оптимизация расходов позволяют высвободить до 30% личного бюджета. Что в свою очередь поможет больше откладывать.

Шаг 4. Финансовая подушка безопасности

Резервный фонд, или финансовая подушка безопасности, является неотъемлемой частью финансового плана. Его нужно создать в первую очередь, чтобы чувствовать себя уверенным в завтрашнем дне. Эта ваш страховой полис на непредвиденный случай. Поломка бытовой техники, внезапная болезнь, ремонт машины, потеря работы и другие случаи — загоняют нас постоянно в долги.

Имея подушку в размере, как минимум, 3-6-месячных доходов, не придется занимать у знакомых или брать из бюджета на продукты.

После получения зарплаты в первую очередь необходимо отложить деньги на черный день. Сумма может быть любой, но лучше всего исчислять ее в процентном соотношении. Специалисты банковской сферы рекомендуют откладывать, как минимум, 10% от заработка. Именно столько в течение месяца со всех доходов откладываю и я. Такая сумма не сильно бьет по кошельку, но при этом ощутимо наполняет резервный фонд. Это как съесть 9 пельменей из 10. Разницу не заметишь, но за 9 дней соберешь дополнительную порцию.

Поверьте, имея подушку безопасности, чувствуешь себя защищенным. Сейчас я не представляю свою жизнь без МЧС фонда.

Шаг 5. Корректируйте финансовый план

Вносите изменения в план исходя из складывающейся ситуации. Если получилось сэкономить больше, чем предполагалось, то добавьте еще одну или несколько целей. Если случились непредвиденные денежные траты, то увеличьте срок реализации цели. Регулярно анализируйте успехи и провалы.

Разделяйте цели на кратко-, средне- и долгосрочные. Определяйте, как они влияют друг на друга. Это поможет в будущем создать идеальный финансовый план на несколько лет вперед.

Образец финансового плана в бизнес-плане

В интернете есть шаблоны и схемы составления финансового раздела бизнес-плана в помощь предпринимателю.

Пример расчета финансового плана в бизнес-плане. Проект «Котокафе»

Условие: заведений подобного типа в городе нет. Для реализации подбираются кошки из городского приюта для животных. С приютом составляется договор. Зона кафе в 50 кв.м. – помещение с 2-3 столиками (напитки и снеки), помещение для игры с кошками и настольных игр, помещение для отдыха кошек, куда они могут спрятаться, поесть и отдохнуть.

Налоговая система – УСН, ЕНВД

1. Примерный объем продаж.

«Котокафе» — своеобразное антикафе, оплачивается время, проведенное в заведении: первый час – 200 рублей, второй – 150, третий и далее – 100 рублей в час с человека. Из съедобного можно заказать напитки в стаканчиках с крышкой, у барной стойки только миксер, кофе-машина, кулер с водой и снеки. Чтобы не иметь проблем с СЭС и работать без кухни, заключен договор с предприятием общепита на доставку сэндвичей, бургеров. Заведение рассчитано на небольшие компании или семьи: средний чек с компании в 4 человека за три часа – от 2 000 рублей. Ориентировочное число чеков – 10-15, в зависимости от дня недели. Планируемая минимальная выручка за день – 30 000 рублей, в месяц – 900 000 рублей.

2. Оценка прибыли и убытков и анализ движения денежных средств

|

Приходно-расходные операции |

Сумма, 1 месяц, до открытия |

Сумма, 2 месяц, после открытия |

Сумма, 3 месяц, после открытия |

|

|

Приход |

Собственные средства |

500 000 |

||

|

Заемные средства |

1 000 000, на 3 года под 12% |

|||

|

Прибыль от продаж, 1 месяц |

900 000 |

900 000 |

||

|

Расход |

Расходы на открытие:

|

1 078 000 |

||

|

Постоянные расходы:

|

215 000 |

482 000 |

482 000 |

|

|

Целевые расходы: налоги, ЕНВД выплата процентов по кредиту |

40 000 |

113 000 |

||

|

ИТОГО: |

Приход – 1 500 000 |

Приход – 900 000 |

Приход – 900 000 |

|

|

Расход – 1 293 000 |

Расход – 522 000 |

Расход – 595 000 |

«Подушка безопасности» за месяц до открытия в 207 000 – на случай непредвиденных трат. За второй месяц прогнозируемая прибыль составит 378 тысяч, за третий (с учетом налоговых платежей) – 305 000.

3. Расчет рентабельности

|

Финансовые показатели |

Числовое выражение |

|

Инвестиционные затраты |

1 500 000 |

|

Операционные затраты (руб.) |

500 000 |

|

Валовая выручка (руб.) |

300 000 |

|

Собственные средства (руб.) |

500 000 |

|

Налоги (руб.) |

73 000 |

|

Чистая прибыль (руб.) |

227 000 |

|

Рентабельность активов |

Кра = 300 000/300 000 * 100% = 1% |

|

Рентабельность собственных средств, вложенных в бизнес |

Крсс = 300 000/500 000 * 100% = 60% |

Отметим, что рентабельность активов низкая: соотношение чистой выручки к величине собственных активов (составляет все купленное оборудование), т.к недвижимость арендованная. Однако прогноз чистой прибыли неплохой – 30% от выручки. С точки зрения финансовых показателей и при текущих условиях, проект «Котокафе» окупится примерно за 7-8 месяцев.

Что должен содержать финансовый план бизнес-планирования

Чтобы достигнуть поставленных целей финансового бизнес-планирования, а именно привлечение денег или формирования задач перспектив и развития компании, он в обязательном порядке должен содержать следующие пункты:

-

определение порядка и способов получения максимальной чистой прибыли от деятельности в уже имеющихся условиях эксплуатации финансов и функционирования самой компании;

-

оптимизацию доходов и расходов, а также других путей вложения капитала для обеспечения и подтверждения финансовой устойчивости предприятия;

-

доказательство финансовой состоятельности и обеспеченности проекта для подтверждения кредитной самостоятельности и рентабельности;

-

создания корректного и действующего механизма управления денежными потоками. Она может включать в себя такие виды политик:

-

учетную;

-

кредитную;

- Купить бизнес-план

амортизационную;

-

дивидендную;

-

налоговую.

При разработке финансовой части бизнес плана, ориентированного на иностранных инвесторов, следует учитывать следующие особенности составления документации:

-

обязательное включение анализа и отчетности прибыли и убытков за последний бухгалтерский период (выбор временных рамок остается за автором бизнес-плана, но чаще всего берутся показатели за предыдущий квартал, полгода или год);

-

ведомость о текущей сумме баланса капитала организации;

-

предполагаемые источники доходов и расходов, то есть непосредственный финансовый план.

Полезно знать! Во время составления финансового раздела бизнес-плана желательно руководствоваться порядком Общепринятых принципов бухгалтерского учета.

В отечественных реалиях это значит, что эффективный план должен содержать следующие разделы:

-

прогнозируемые объемы реализации вырабатываемой продукции;

-

планы о доходах и расходах;

-

предполагаемые денежные поступления (по внутреннему обороту и извне), а также текущие выплаты, например, по действующим кредитам;

-

нынешний баланс предприятия, состоящий из активов и пассивов;

-

определения источников и направления растрат.

Во время проектирования баланса предприятия следует обращать внимание на следующие аспекты:

-

для формирования активов нельзя брать единственный путь получения средств – привлечение извне. Законодательно всем юрлицам полагается минимальный уставной капитал. Собственный капитал – значимый финансовый показатель, который обеспечивает должную репутацию для кредиторов;

-

ликвидность баланса – важный маркер оценки жизнеспособности и перспективы организации, который позволяет оценить «маневренность» компании на рынке то есть скорость реализации активов.

Также одним обязательным итогом корректной финансовой части бизнес плана должен стать глубокий анализ безубыточности деятельности. Для его составления проводятся расчеты необходимых объемов продаж и цен, которых будет достаточно только для покрытия расходов (получение прибыли в данном случае не учитывается)

Именно на эту часть обращают внимание потенциальные инвесторы, так как считают ее основополагающим подтверждением жизнеспособности предприятия

Для чего необходим бизнес-план

Бизнес-план представляет собой плановый документ, который разрабатывается при открытии нового бизнеса, при запуске нового проекта или продукта в рамках уже работающего дела. Он содержит в себе необходимые отчеты и обоснования, подтверждающие целесообразность данного проекта, а также план операций и действий, направленных на достижение поставленных целей.

Разрабатываться этот документ может как непосредственно для себя, так и для третьих лиц. От адресата в значительной степени зависят используемые методики и задачи, которые решаются при планировании.

Бизнес-план «для себя» помогает решить, стоит ли вообще браться за данный проект. Дает возможность с высокой точностью рассчитать необходимый уровень расходов на его запуск и осуществление текущей деятельности, определить риски и факторы, которые могут влиять на ваше дело, вычислить ожидаемую прибыль и сроки окупаемости.

Также бизнес-план для начинающих предпринимателей фактически служит инструкцией, следование которой помогает реализовать поставленные цели. Поэтому он должен максимально подробно освещать все возможные факторы, оказывающие влияние на бизнес.

Зачастую бизнес-план ориентирован, прежде всего, на третьих лиц. Таким третьим лицом обычно может быть:

- инвестор;

- банк;

- франчайзер;

- потенциальный партнер.

Соответственно, целью разработки бизнес-плана будет убедить адресата в целесообразности сотрудничества с вами или выделить средства на реализацию проекта. Он должен подтверждать экономическую состоятельность этого проекта, обосновывать объемы необходимого финансирования, сроки окупаемости, другие важные показатели.

Независимо от того, на кого именно ориентирован бизнес-план, он должен быть составлен абсолютно объективно, квалифицированно и грамотно. Допущенные ошибки при планировании могут стать причиной серьезных проблем в дальнейшем.

При этом написать качественный бизнес-план вполне может практически любой предприниматель. Для этого достаточно воспользоваться готовым шаблоном, соответствующим вашему виду деятельности, приведенными ниже рекомендациями.

Что такое бизнес-план и для чего он нужен?

Бизнес-план, по моему мнению, один из самых важных документов, который должен поддаваться постоянной корректировке и быть в наличии на любой стадии ведения деятельности: будь то стадия планирования или уже “стоящий на ногах” успешный бизнес-проект.

Бизнес-план, как настольная книга руководителя, поможет предостеречь от возможных рисков, привлечь инвестиции и государственную поддержку, следовать четкому плану, а именно соблюдать time-management.

Что же такое бизнес-план? Существует масса трактовок, форм и понятий.

Бизнес-план — это технико-экономическое обоснование бизнес-проекта.

Почему я не взял более простые трактовки, как например — это руководство, описывающее идею проекта, бизнес-процессы и механизмы их реализации с целью достижения целей, заявленных автором документа?

Потому что это не просто описание процессов, а точный расчет возможных рисков, прибыли, потерь и других показателей.

У данного документа может быть несколько предназначений. Давайте более подробно рассмотрим каждое:

- Для личного пользования автора идеи и/или руководителя проекта;

- Для прикрепления к различным пакетам документов (например: на получение государственной поддержки, кредитов, займов и т.д.);

- Для представления инвесторам.

В зависимости от предназначения, будет варьироваться объем и содержание документа.

Инвесторы, на этапе презентации бизнес-идеи, любят краткие бизнес-планы. Чаще всего им достаточно пробежаться по резюме, чтобы оценить конкурентоспособность проекта.

Для участия в конкурсах на получение субсидий, грантов, кредитов и так далее, сторона, требующая бизнес-план, предоставляет определенную форму. Как правило, такой документ может быть очень объемным, так как рассматриваются все стороны проекта, от обоснования запрашиваемой суммы до приблизительных расчетов налоговых поступлений. Также, периоды указанных расчетов могут быть и на 5 и на 10 лет, в зависимости от таких показателей, как бюджетная и экономическая окупаемость.

Но не будем заходить далеко в дебри. Как правило, бизнес-план такого назначения лучше заказать у специалистов, формируется при помощи специальных профессиональных программ или программирования в Excel.

Бизнес-план для представления инвесторам часто на начальном этапе носит характер резюме бизнес-плана и содержит самые необходимые показатели, такие как: запрашиваемая сумма и на какие цели, краткое описание проекта, риски, сроки окупаемости, конкурентоспособность.

Прежде чем начинать составление бизнес-плана советую вам внимательно проанализировать рынок, изучить по-максимуму информацию, касающуюся вашего проекта (конкурентов, ценовую политику, продумать уникальность и так далее).

Можно ли составить план самому

Елена Малькова считает, что успех плана сильно зависит от того, что бизнесмен умеет делать сам. Бывают случаи, когда предприниматель/руководитель компании хорошо владеет методиками исследования рынка, у него есть опыт запуска стартапов и он знает основные форматы бизнес-планов. Для расчетов ему понадобится помощь грамотного финансиста. А также, вероятно, ему нужно будет сделать несколько полевых исследований силами сотрудников собственной компании или сторонних агентств. В этом случае он может выступить и как эксперт, и как интегратор результата.

В случае, если руководитель компании обладает сильной бизнес-чуйкой, лидерским талантом, опытом и сильной профессиональной командой, в которую входят директор по маркетингу, финансовый директор, коммерческий директор и директор по производству, то руководитель может организовать работу команды над бизнес-планом. В такой ситуации «приглашенные» специалисты будут полезны на этапах выполнения внешних исследований, работы с первым лицом при подготовке решения о стратегии и бизнес-модели, для оценки разработанного бизнес-плана, готовности команды к презентации перед инвесторами, организации командной дискуссии.

Если опыт в развитии инвестиционных проектов мал, а команда первого лица не контактировала с новым типом инвестора, то лучше обращаться к специалистам. Это могут быть разные профессионалы, и сам проект по разработке бизнес-плана будет состоять из отдельных элементов: исследования, описания бизнес-модели, финансового анализа, оформления презентации и пр. Главное здесь — собрать информацию у разных специалистов и интегрировать ее в единый документ, который будет соответствовать интересам инвесторов. Такая работа обладает более сильным потенциалом для руководителя, чем полный аутсорсинг. Ведь, погружаясь в работу с консультантами, координируя усилия разных специалистов, руководитель и сам начинает довольно хорошо ориентироваться в материале. А это сделает его более уверенным в работе с инвесторами.

Мифы финансового планирования

Есть много заблуждений, которые останавливают людей в планировании своих финансов. Разберем основные из них, а также приведем контраргументы.

-

- Жить по плану скучно, не хочу экономить каждую копейку: реальность опять же оказывается иной. Мы неконтролируемо тратим все полученные деньги, а затем понимаем, что нет денег на покупку квартиры и машины, на оплату отдыха. Мы не смогли накопить деньги на реально важные вещи, зато поддались соблазну моментального удовольствия: сходили на шоппинг и купили вещи, которые оденем один раз. Скучной жизнью в итоге живут те, кто не захотел накопить деньги на свои большие желания и мечты.

- Все равно ничего не изменится, денег от этого больше не станет: от составления финансового документа, конечно, сразу ничего не изменится. Личный финансовый план покажет, что нужно будет сделать, чтобы денег стало больше в будущем. Многие сегодня ищут простые и моментально действующие решения. При разработке плана анализируется эффективность текущих активов. При быстром и грамотном перераспределении можно получить результаты сразу. Оптимизация расходов даст значимый эффект минимум через месяц. Общая польза личного финансового плана проявится в долгосрочном периоде. Сложный процент и время обязательно изменят материальную сторону жизни. Личный финансовый план для людей, которые понимают, что формирование богатства – это дело длиною в жизнь. Дополнительным и очень важным эффектом личного финансового плана является его моральное воздействие на человека: от ясности целей появляется энергетика на их осуществление.

Когда человек не знает, к какой пристани он держит путь, для него ни один ветер не будет попутнымЛуций Анней Сенека

Составление финансового плана на примере

Исходя из всего вышеперечисленного, всех рекомендаций и советов, давайте рассмотрим на примере, как правильно составить финансовый план, оптимизировать его и воплотить в жизнь.

Иванов Иван Иванович хочет накопить капитал, который позволить ему оставить работу и жить в будущем на проценты. Запросы у него не слишком велики и ему достаточно 30 тысяч рублей в месяц.

Формируем цель. 30 тысяч в месяц — это 360 тысяч в год. Нам нужно определить сумму капитала, обладание которым и обеспечить заданную доходность.

В нашем случае получаем:

30 000 рублей / месяц х 200 = 6 000 000 рублей

Цель есть: 6 миллионов рублей

Теперь оцениваем текущее финансовое положение, то есть активы и пассивы. Составляем таблицу.

| Активы | Доходы | Пассивы | Расходы |

| Зарплата | 45 000 | Питание на работе в кафе | 5 000 |

| Коммунальные платежи | 5 000 | ||

| Питание дома | 10 000 | ||

| Одежда | 8 000 | ||

| Проезд | 2 000 | ||

| Бытовые расходы | 2 000 | ||

| Развлечения и отдых | 3 000 | ||

| Вредные привычки (курение и алкоголь) | 5 000 | ||

| ИТОГО: | 45 000 | 40 000 |

Доходы превышают расходы на 5 тысяч рублей. Это именно та сумма, которую можно откладывать ежемесячно. Но с такими отчислениями нужно будет копить лет 100. А Иванову бы хотелось уложиться лет в 10, максимум 15.

Значит нужно увеличить размеры ежемесячных отложений. Будем урезать расходы. Смотрим, чем мы можем пожертвовать. Нужно начинать с самых больших статей, чтобы оптимизация давала больший результат.

В результате решено было:

- Отказаться от курения — экономия 3 000 рублей.

- Уменьшить расходы на алкоголь — 500 рублей.

- Сократить походы в кафе на работе — 2 000 рублей.

- Покупать продукты, одежду более вдумчиво и в выгодных местах — еще дополнительно минус 3 тысячи.

- Отдых и развлечения, тоже чуть-чуть уменьшили — выигрыш — 500 рублей.

В итоге каждый месяц дополнительно будет оставаться 9 000 рублей. Итого: 14 000 рублей в месяц можно смело откладывать. Это около 30% от общего дохода.

Помимо этого иногда Иванову дают дополнительные премии на работе. Плюс случается заработать денег на стороне. По приблизительной оценке — это приносит около 100 тысяч в год. В среднем 8 тысяч в месяц. Иванов решает часть из этих денег тратить на себя, а 5 тысяч будет идти в копилку.

Итого: 19 тысяч в месяц можно откладывать практически без ущерба для своего бюджета.

Теперь определяем куда будем вкладывать деньги. Так как цель достаточно серьезная и выполнение такого финансового плана займет не один год, то самым оптимальным будет инвестировать деньги в фондовый рынок, а именно в покупку акций.

С учетом инфляции и прогнозируемой прибыли на длительных сроках имеем реальную доходность в размере 6%. Считаем на калькуляторе, сколько времени нам нужно, чтобы заработать 6 миллионов. (Правильнее было бы сказать — сумму эквивалентную сегодняшним 6 миллионам, на которую можно будет купить то же количество товаров и услуг, что и сейчас на эти деньги).

Срок составляет — около 15 лет. Именно такое время нужно, чтобы выполнить свой финансовый план.

С одной стороны срок достаточно большой. Но у Иванова есть 4 варианта исхода событий:

- Он достигнет своей цели точно в срок.

- Достигнет раньше времени.

- К назначенному времени он не успеет выполнить все задуманное. Но определенный капитал у него уже будет.

- Он плюнет на все и потратит все деньги.

Как видите 3 из 4 варианта исхода положительные. То есть шанс добиться определенных успехов достаточно высокий.

Структура бизнес-плана

Бизнес-план может выглядеть по-разному в зависимости от вида компании и приоритетов предпринимателя, который ее создает. Не существует четко закрепленной модели плана, но есть примерная структура, которой стоит придерживаться. Особенно если не было предыдущего опыта составления таких стратегий.

- Титульный лист. Должен включать в себя название компании, имя владельца и контактную информацию.

- Поможет ориентироваться и быстро переходить на нужные страницы.

- Вступление. Краткое описание компании, ее истории, ресурсов, размера команды, миссии и уникальности. Инвестор должен понять, откуда к нему пришли и с кем предстоит строить бизнес.

- Описание бизнеса. В этом пункте описывается концепция и основная идея бизнеса. Что продают/предлагают, зачем и для кого.

- Описание отрасли. Что уже есть в сфере, какие у нее перспективы и основные тренды. Какие есть основные игроки, какой у них рост и почему выгодно предлагать здесь свой продукт.

- Конкурентный анализ. Чем конкуренты отличаются от вашего предложения, какие у них сильные и слабые стороны, как вы сможете их обойти и чем способны удивить.

- Анализ рынка. Здесь описывается портрет клиента. Кто он, сколько зарабатывает, какие у него привычки и потребности и почему ему нужен именно ваш продукт.

- Описание команды. Люди с каким опытом будут руководить компанией. Что они знают о сфере и почему на них можно положиться.

- Операционный план. Как компания будет функционировать, какие операции будут выполняться каждый день. Какие стоят долгосрочные операционные перспективы.

- Маркетинговый план. Здесь описывается стратегия продажи продукта и методы ее достижения.

- Финансовый план. Описание текущих и последующих расходов компании с составлением различных прогнозов.

- Приложение. Дополнительная информация, которая не подходит ни к одному из предыдущих пунктов, но поможет убедить инвестора.