Кто такой страхователь, страховщик, застрахованный и выгодоприобретатель? разбираемся в понятиях

Содержание:

- Зеленая карта

- ФЗ о страховании в России

- Виды и формы страхования

- Стоит ли обращаться к страховому агенту или лучше покупать каско напрямую у страховой, например, через сайт?

- Что такое КАСКО

- От чего зависит стоимость страхования – 5 основных факторов

- Система страхования банков: основы

- Как работает страховка

- Из чего складывается стоимость страховки

- Участники

- Ситуации, когда страховая выплата не будет осуществлена

- Страховая выплата

- Виды страхования в России

- Отличия от КАСКО

- Как происходит страхование?

- Заключение

Зеленая карта

Это страхование также является добровольным, и требуется оно, если водитель планирует выезжать на собственном авто за пределы страны. Фактически зеленая карта – аналог ОСАГО, но действует она за пределами РФ.

Оформлять зеленую карту рекомендуется заранее, обратившись для этого в выбранную страховую организацию. Кроме того, точки продажи зеленых карт открыты на границах страны.

Таким образом, видов страховок существует достаточно много, у каждой из них – собственное предназначение, но только ОСАГО является обязательным автострахованием в России. Все остальные полисы можно оформлять только по своему желанию.

ФЗ о страховании в России

В России существует и развивается 3-ступенчатая юридическая база регулирования страхования:

- Гражданское право.

- Страховое право.

- Подзаконные нормативные документы ведомств/министерств.

Правила и условия страхования создаются страховщиками и являются главными документами внутри страховой компании, предъявляемыми для их утверждения в ГосСтрахНадзоре при лицензировании определенного вида страхования. С этими документами знакомится и страхователь до подписания договора. Все принципы, оформление и содержание страхового договора регулируются ГК РФ (закон РФ «о страховании» ст. 16 п.1 ГК РФ).

Виды и формы страхования

В законе «О страховании» приводятся все формы, разрешенные для страхования. Они условно разделены на 3 группы:

- Имущественное – покрывает риски, связанные с ущербом имуществу: машине, дорогим украшениям, дому, телевизору или др. Под этот вид попадает даже жизнь домашнего животного, однако много зависит от страховой компании. Например, СК может не работать с драгоценными металлами, рукописными текстами, питомцами или др. Перечень предметов можно изучить, запросив Правила страхования.

- Личное – подразумевает защиту от неожиданных расходов, нацеленные на поддерживание жизни и здоровья. Например, клиент может застраховаться от травмы, инвалидности, недуга или даже гибели. Иногда человек страхуется автоматически – если оплачивает билет в автобус, то получает покрытие от несчастного случая. Подобные нюансы оговариваются на сайте переводчика, работодателя или поставщика услуг.

- Ответственность – описывает случаи, когда имеет место риск нанесения ущерба третьим лицам или их имущества. Например, сюда включается обязательный автомобильный полис ОСАГО (если водитель виноват в аварии, то ответственность за это компенсируется страховой компанией, собственный автомобиль придется ремонтировать за личные средства).

Стоит ли обращаться к страховому агенту или лучше покупать каско напрямую у страховой, например, через сайт?

Часто автовладельцев, страхующих автомобили, просто атакуют различные страховые агенты. Они предлагают рассчитать стоимость страховки у разных страховых, а также предлагают различные скидки и акции.

С одной стороны, страховые агенты действительно могут помочь. Они сделают за вас сложную работу по сравнению цен и предложений различных страховых компаний. Они обладают информацией о ситуации на рынке, различных предложениях и услугах. Они могут помочь в подборе подходящего вам вида страхования.

Часто у некоторых агентов или компаний есть возможность оформить для клиента скидку. Например, это касается агентов, работающих в автосалонах, которые сотрудничают с конкретными страховыми компаниями. В некоторых случаях покупка страховки у агента может оказаться выгодной хотя бы с точки зрения экономии времени.

Однако здесь возникает серьёзный риск мошеннических действий. В интернете можно найти описание типичной истории: автомобилисту начали звонить агенты и предлагать каско по привлекательным ценам, при оформлении вопросов не возникло, однако полис оказался ненастоящим. При этом то, что каско поддельное, может выясниться уже после аварии и понесённых убытков, которые оказываются незастрахованными.

Самый простой способ проверки в случае оформления полиса каско – это звонок в страховую с просьбой уточнить, сотрудничает ли организация с конкретным страховым агентом. В компании также можно проверить уже оформленный полис каско.

Если у вас возникают сомнения в честности агента, то лучше отказаться от его услуг и самостоятельно выбрать страховую.

Что такое КАСКО

КАСКО – это договор страхования своего автомобиля от всевозможных рисков связанных с его повреждением, тотальной гибелью или угоном. Обычно страхователь может самостоятельно формировать перечень интересных ему рисков, но например, исключение риска – угон, не сильно повлияет на стоимость. Гораздо выгоднее взять франшизу, чтобы сэкономить.

Объектом страхования, по страховому договору КАСКО является автотранспорт к которому страхователь имеет имущественный интерес. В тексте договора предусматривается страхование от таких рисков: пожар, самовозгорание, ДТП, повреждения из за воздействия стихии, противозаконные действия третьих лиц или угон транспортного средства.

К особенностям страхования данного типа следует отнести следующие:

- Одновременно со страхованием автомобиля полное КАСКО, страховая компания предложит застраховать пассажиров данного автомобиля от несчастного случая, этот риск сработает одновременно с рисками предусмотренными для авто.

- На этапе обсуждения страховщик и страхователь определяют страховую сумму объекта страхования, от ее размера будет зависеть расчет КАСКО (страховая премия) и размеры возможных выплат. В связи с этим страховая сумма чаще всего равна стоимости автомобиля, но может быть и меньше ее (тогда выплаты будут меньше реального ущерба пропорции). Страховая сумма, а значит и страховая выплата никогда не могут превышать фактическую стоимость застрахованного имущества.

- Страхователь может застраховать свое имущество сразу же в нескольких страховых компаниях и в случае страхового события они выплатят ему возмещение пропорционально полученным страховым премиям, но, опять же, не больше рыночной стоимости ущерба.

- Страховка КАСКО, обычно, заключается письменно, в двух экземплярах.

- Страховая сумма может быть различной, но оптимальным вариантом является страховая сумма которая равна стоимости имущества. В других случаях будет бессмысленная переплата клиентом денег или же недополучение выплаты.

- На расчет стоимости страховки влияют такие моменты: размер страховой суммы, базовый тариф по КАСКО страхование, поправочные коэффициенты которые зависят от конкретных условий влияющих на рисковость, срок действия страховки, франшиза.

От чего зависит стоимость страхования – 5 основных факторов

Любое страхование предполагает приобретение полиса и внесение взносов. Суммы разнятся в зависимости от объективных и индивидуальных обстоятельств.

Рассмотрим основные факторы влияния на стоимость страховки.

Фактор 1. Род занятий страхуемого лица

Чем опаснее работа, тем выше вероятность возникновения страхового случая. А значит, и ставки пропорционально увеличиваются.

Повышенные риски имеют профессиональные военные, полицейские, водители автотранспорта, пожарные, спасатели, монтажники-высотники, врачи, которые ежедневно рискуют заразиться опасными инфекциями.

Фактор 2. Пол

По статистике, мужчины после достижения 40 лет подвергаются большим рискам, чем женщины того же возраста.

Отчасти связано с повышенной предрасположенностью представителей сильной половины человечества к опасным вредным привычкам – курению, употреблению алкоголя и наркотиков.

Кроме того, мужчины чаще трудятся на опасных производствах и выбирают профессии, напрямую связанные с ежедневным риском.

Фактор 3. Возраст

Чем моложе страхователь, тем ниже стоимость полиса. Это естественно, поскольку здоровые молодые люди меньше подвержены риску опасных заболеваний.

Сказанное не касается детей до 18 лет, для которых предусмотрены особые условия страхования.

Фактор 4. Объем рисков, которые покрывает страховой пакет

Чем больше страховых случаев предусматривает полис, тем выше его стоимость.

Одно дело – застраховаться от болезни, другое – включить в документ дополнительные риски (разбойные нападения, террористические акты, травмы, полученные во время занятий спортом).

Фактор 5. Состояние здоровья

Текущее состояние здоровья напрямую влияет на стоимость полиса. Если у человека уже имеются недуги, чреватые опасными осложнениями, риск наступления страховой ситуации неизбежно повышается, а стало быть, растет и цена страховки.

Система страхования банков: основы

Банки, как и любые другие коммерческие организации, подвержены различным рискам. Поэтому многие из них сотрудничают со страховыми компаниями, осуществляя страхование имущества и предоставляя своим работникам социальные страховки.

Банки, как и любые другие коммерческие организации, подвержены различным рискам. Поэтому многие из них сотрудничают со страховыми компаниями, осуществляя страхование имущества и предоставляя своим работникам социальные страховки.

Система страхования банков проводится в двух направлениях – общее и защита от рисков. Страховая защита охватывает следующие виды имущества:

- Здания. Среди возможных рисков можно выделить пожар, воздействие стихии, природные катаклизмы и другие события, несущие опасность жизни и здоровью людей.

- Имущество клиентов. Банки предпочитают страховать доверенное им имущество от обстоятельств, которые приводят к повреждениям и потере. Например, в результате незаконных действий третьих лиц.

- Оборудование, электронные системы хранения данных. Страхование компьютеров или другого имущества от уничтожения проводится с целью защиты информации.

- Деньги и ценные бумаги, такие как векселя. Система страхования банков защищает от финансовых потерь, связанных с кражами и уничтожением ценностей.

- Автомобили. Риски включают угон, ДТП и другую порчу автотранспорта.

Кроме имущественного, активно используются социальные программы страхования жизни и здоровья работников (медицинское, пенсионное). Система страхования банков включает и специализированные направления:

- Защиту кредитов. Любой банк стремится повысить свои возможности по обеспечению граждан заемными деньгами, а также страхует жизнь своих клиентов.

- Страхование вкладов.

- Страхование эмитентов пластиковых карт. Риски – мошенничество, кража, утеря.

Как работает страховка

Принцип работы страхового полиса простой: если у вас есть оформленный документ, вы можете получить возмещение при реализации риска по договору. Как работает страховка:

- У клиента возникает потребность в защите имущества, здоровья и жизни или ответственности.

- Он обращается к страховщику и оформляет полис.

- Если один из указанных в договоре рисков реализуется, ему выплачивается страховое возмещение.

Наличие страхового полиса не защищает клиента от наступления страхового случая. Но полис позволяет получить возмещение, чтобы покрыть финансовые убытки.

Выплата осуществляется выгодоприобретателям — лицам, которые были прописаны в договоре в этом статусе или тем, кто приобретал полис (страхователям). Чтобы получить страховое возмещение, вы должны незамедлительно обратиться к страховщику после наступления страхового случая.

Из чего складывается стоимость страховки

Для страховой компании главным показателем рентабельности является степень вероятности страховых случаев. Таким образом оцениваются страховые риски, и на этой основе рассчитывается цена полиса.

Для страхования ОСАГО существуют единые базовые тарифы, которые корректируются в зависимости от условий использования авто. Поэтому стоимость обязательного автострахования можно вычислить относительно просто. Для КАСКО, добровольного автострахования, Зелёной карты фиксированных ставок нет. В данном случае следует рассказать лишь об общих параметрах, на основании которых рассчитывается стоимость.

На цену влияют такие факторы:

- Регион проживания водителя и использования автомобиля. Эксплуатация автомобиля на плохих дорогах и в суровых погодных условиях способствует возникновению страховых случаев гораздо чаще. В городах страховка будет дешевле за счёт качества дорог, а вот в мегаполисах есть фактор повышенной плотности движения, что повышает риск аварии.

- Стаж водителя, его аварийная история и возраст. Для молодых людей до 22 лет стоимость страховки будет выше, поскольку априори большого опыта вождения автомобиля у них нет. Дешевле всего обойдётся страховой полис водителям, которые старше 49 лет и имеют большой опыт безаварийного вождения. Водители в возрасте от 70 лет должны будут заплатить больше, поскольку больше и рисков попадания в дорожно-транспортное происшествие или возникновения проблем со здоровьем.

- Тип и марка автомобиля. Стоимость КАСКО напрямую зависит от рыночной цены автомобиля, а для разных типов ТС и их мощности существуют свои расценки ОСАГО.

- Год выпуска машины. Чем старше автомобиль, тем больше вероятность поломки во время движения, которая может привести к дорожно-транспортному происшествию. Соответственно, водители автомобилей-долгожителей платят за автостраховку больше.

- Количество и состав людей, которые управляют автомобилем. Довольно сложной бывает ситуация, когда владелец автомобиля находится в возрасте 50 лет, имеет 25-летний стаж безаварийного вождения, при этом вписывает в страховой полис своего двадцатилетнего сына, который получил водительские права всего лишь полтора года назад. В этом случае среднее арифметическое не применяется и считается, что страховка выписывается по тарифу, установленному для молодого человека с недостаточным опытом вождения.

- Тарифы страховой компании. Каждая из них устанавливает тарифы по КАСКО и ДСАГО самостоятельно. Страховые компании, которые только недавно начали свою деятельность на российском рынке автострахования, обычно предлагают более низкие тарифы, стремясь к демпингу. Более надёжные страховщики уже давно прошли этот период и устанавливают гораздо более высокие цены. В то же время и уверенность автовладельцев в них гораздо выше.

- Срок действия полиса. Он может быть различным, но не может превышать одного календарного года. Как правило, страховые компании выписывают страховки на три месяца, на полгода или на год. Также можно оговорить период, во время которого транспортное средство не будет эксплуатироваться.

Молодой водитель всегда платит за страховку больше

Для подбора оптимальной стоимости страхового полиса необходимо, во-первых, выбрать тип автострахования и подобрать набор опций, которые необходимо включить в страховой договор. Во-вторых, следует изучить тарифы и условия страхования в нескольких компаниях, чтобы выбрать наиболее приемлемые.

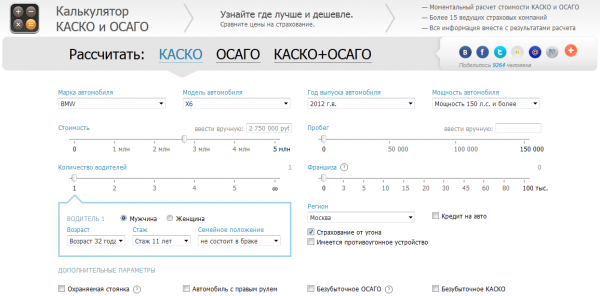

Для расчёта стоимости страховки вовсе не обязательно наносить визит в страховую компанию. Можно воспользоваться страховым онлайн-калькулятором. Единого онлайн-калькулятора попросту не существует, поскольку каждая страховая компания (или брокер) создаёт соответствующий интернет-ресурс самостоятельно и под своим брендом. Но есть сайты, где предлагается сравнить несколько предложений. Например, стоимость ОСАГО можно рассчитать на сайте РСА. Сравни.ру даёт возможность выбрать страховку КАСКО в 97 компаниях. Принцип везде одинаков: в поля вводятся данные автомобиля и владельца, примерная стоимость рассчитывается автоматически.

В онлайн-калькулятор нужно ввести необходимые параметры, и стоимость будет рассчитана автоматически

Участники

В зависимости от конкретного вида обязательного страхования, в основу системы могут входить следующие субъекты, прямо или косвенно принимающие участие в соответствующих правоотношениях:

- застрахованные лица;

- выгодоприобретатели;

- страхователи;

- коммерческие и некоммерческие страховщики;

- внебюджетные фонды;

- государственные и муниципальные органы исполнительной власти, в которых законом предусмотрена гражданская служба (при государственном страховании жизни и здоровья отдельных должностных лиц);

- страховые агенты и брокеры;

- причинители вреда, к которым по судебному иску страховщика может быть выставлено регрессное требование;

- специализированные депозитарии и компании, осуществляющие управление средствами обязательного страхования в установленных законодательством случаях;

- прочие физические лица и организации.

Застрахованные лица

Застрахованным лицом признается гражданин, в отношении которого производится оформление страховки. То есть в случае нанесения ущерба именно его жизни и здоровью (а не страхователя или какого-либо еще лица) у страховой компании возникнет обязательство по осуществлению страховой выплаты.

Важно! Обычно застрахованное лицо является и выгодоприобретателем, то есть имеет право на получение страховой выплаты при возникновении страхового случая. Но выгодоприобретателем может быть и иной гражданин – например, наследник застрахованного лица

Застрахованные принимают участие в видах обязательного страхования, в которых объектом защиты выступает только жизнь или здоровье (или жизнь, здоровье и имущество в совокупности) – например:

- при добровольном медицинском страховании (ДМС);

- при обязательном медицинском (ОМС);

- при обязательном пенсионном (ОПС);

- в сфере страховки спасателей (ст. 31 ФЗ № 151 от 22-го августа 1995-го года “Об аварийно-спасательных…”);

- в сфере страховки частных детективов и охранников (аб. 2 ст. 19 Закона России № 2487-1 от 11-го марта 1992-го года “О частной…”);

- в иных случаях.

Страхователи

Организационно-юридическими основами предусмотрено, что страхователями, в зависимости от конкретного вида страхования, могут являться:

- юридические лица, индивидуальные предприниматели и физлица, не имеющие статуса ИП, осуществляющие выплату заработных плат и иных видов денежных вознаграждений в пользу наемного персонала (в сфере обязательного социального страхования – пенсионного, медицинского, на случай болезни и материнства, на случай производственных травм);

- физические или юридические лица, обладающие специальным правом или занимающиеся определенной деятельностью (например, владельцы транспортных средств, транспортные перевозчики, собственники опасных объектов, нотариусы, ломбарды и др.).

Некоммерческие и коммерческие страховщики

Под некоммерческими страховщиками понимаются СК и фонды, основной целью осуществления деятельности которых не является извлечение прибыли.

Классическими примерами являются:

- внебюджетные фонды;

- органы госстрахования (см., например, ч. 5 ст. 45 ФЗ № 2202-1 от 17-го января 1992-го года “О прокуратуре…”).

Коммерческие страховщики – СК, которые работают для извлечения прибыли. Например, крупнейшие страховые компании страны (Росгосстрах, Ингосстрах, ВСК и другие).

Фонды

В правовые основы обязательного страхования входят такие участники, как внебюджетные фонды:

- ФСС;

- ФОМС;

- ПФР.

Указанные организации осуществляют деятельность:

- по обеспечению работоспособности системы ОСС в целом;

- по сбору и аккумулированию средств ОСС;

- по предоставлению страхователям-работодателям денежных средств из фонда на выплату страхового возмещения (если выплата возмещения возложена законом на страхователя, например, больничного пособия);

- по контролю за страхователями в части исполнения ими обязанностей по полной и своевременной уплате страховых взносов;

- по внесению предложений совместно с другими субъектами системы в Правительство относительно изменения отдельных законодательных норм в сфере ОСС.

В своей деятельности внебюджетные фонды руководствуются не только федеральным законодательством об ОСС, но и действующими в отношении них Уставами и Положениями (см., например, Постановление ВС РФ № 2122-1 от 27-го декабря 1991-го года).

Обзор ключевого ФЗ «Об основах соцстрахования» читайте по этой ссылке.

Ситуации, когда страховая выплата не будет осуществлена

Предусматривается несколько ситуаций, которые являются основанием в отказе по выплатам по страховому случаю:

- Несвоевременное направление документов без уважительной причины.

- При заключении договора застрахованным лицом были указаны ошибочные паспортные данные.

- Случай случился по вине лица, который должен получить выплаты.

- Потенциальный выгодополучатель не смог предоставить в компанию полный пакет подтверждающей документации. Страховой агент часто дает дополнительный срок для сбора нужной документации.

- Ущерб нанесен в признанным не страховым случаем.

Например, в отношении объектов недвижимости таковым признается ущерб, полученный:

- В результате ядерного взрыва и радиационного заражения.

- Нанесенный при военных действиях.

- В случае митингов и народных волнений.

Страховая выплата

Страховая выплата, также еще называемая страховым возмещением, выплачивается в том размере, который установлен договором страхования. Поэтому размер страховой выплаты может не соответствовать размеру причиненного страховым случаем ущерба.

Страховая выплата производится в пределах так называемой страховой суммы или лимита страхования. В течение действия договора страхования может произойти не один страховой случай и, если договор это предполагает, то по каждому будет произведена страховая выплата. Страховая сумма может быть определена как для одного страхового случая (например, как в страховании ОСАГО), так и на весь период страхования в целом. Так, если по договору страхования застраховано какое-либо имущество, то страховая сумма не может превышать стоимости этого имущества.

Страховое возмещение может получить как сам страхователь, так и другое указанное в договоре страхования лицо — выгодоприобретатель.

Share

|

Виды страхования в России

В России есть 2 большие группы, на которые делится страховой рынок. Это обязательное и добровольное страхование. В чем их особенности:

- Обязанность покупать страховку в силу закона возникает при выполнении определенных действий, например при управлении транспортным средством на территории России или приобретении квартиры в ипотеку.

- Покупка добровольного полиса представляет собой волеизъявление клиента и не может навязываться страховой фирмой или банком, который выступает в качестве посредника.

Покупать добровольную страховку или нет — дело каждого клиента. Но от приобретения обязательных полисов при определенных обстоятельствах отказаться нельзя. Если клиент не захотел оформлять обязательной страховки, это считается нарушением законодательства РФ.

Если страховщик, банк или другие организации, брокеры, агенты вынуждают вас купить добровольную страховку, вы можете пожаловаться на их действия в Банк России. Обращение к надзорному органу требуется и в случае, если вас обманом заставили приобрести полис и вы хотите отказаться от него, вернув всю уплаченную премию.

Отличия от КАСКО

ОСАГО и КАСКО – это разные виды страховых программ для владельцев транспортных средств.

КАСКО – это добровольное страхование автомобиля от ущерба и других рисков. При аварии, страховая компания полностью покроет весь причиненный убыток страхователю, независимо от того, кто виновник ДТП. Стоимость полиса определяется по тарифам, действующим в СК. Максимальная сумма возмещения зависит от программы страхования.

В чем различия КАСКО и ОСАГО:

- Законодательная база. Принципы страховки ОСАГО регулирует Закон, КАСКО – страховая компания;

- Объект страхования. По КАСКО защита предоставляется страхователю, по ОСАГО потерпевшему в ДТП;

- Цена полиса и размер возмещения. По КАСКО устанавливаются страховщиком, по ОСАГО регулируются государством;

- КАСКО без ОСАГО оформить нельзя, а ОСАГО можно иметь без КАСКО.

Обязательно ли оформлять, если есть КАСКО

Оформление полиса КАСКО не освобождает владельца ТС от страхования ОСАГО. Отсутствие полиса обязательного страхования приведет к штрафу, а в случае ДТП еще к более неприятным последствиям. Оформлять или нет полис КАСКО владелец авто определяет самостоятельно, исключением являются кредитные автомобили, когда банк требует наличия полиса КАСКО для оформления кредита.

Как происходит страхование?

В обязательном порядке следует грамотно подойти к выбору страховой компании, оценивая все преимущества и важные моменты. Сегодня есть немало рейтингов, которые касаются данных компаний, и на основании которых можно сделать грамотный и продуманный выбор вариантов сотрудничества, которые будут для вас выгодными и неложными. Можно расспросить своих знакомых о том, кто страховался и в какой компании. Естественно, такая информация может вам помочь объективно оценить те или же иные особенности предложений;

Определение предмета. Каждый договор в своем составе содержит детальное описание рисков страхового формата

Конечная стоимость страховки напрямую будет зависеть от данных параметров именно по этой причине, очень важно грамотно подобрать список ситуаций, чтобы не платить больше, чем нужно. Помните, что несколько конкретных случаев, которые реальны в вашей конкретной ситуации – нормальное явление

При этом ваши выплаты будут минимальными. Если же в договоре будут фигурировать всевозможные риски, рекомендованные страховой компанией, то в данном случае стоимость может быть крайне значительной;

Подготовка документов. Компании страхового значения стараются сделать все возможное, чтобы процедура оформления занимала минимальное количество времени. А это значит, что и пакет документов будет минимальным. Нужен будет паспорт, а также все документы на недвижимость, автомобиль и пр. Полный список документов можно получить непосредственно в компании, в зависимости от того, какой вид страхования вы оформляете.

Оплата полиса. Действия производятся различными путями, так как компании стремятся к тому, чтобы клиент получил максимальные параметры комфорта. Взносы могут быть единовременными или же регулярными. Форма расчетов оговаривается при подписании договора;

Заключение договора. Самый важный этап. Вы должны в обязательном случае осуществить изучение всех нюансов. Рекомендуется крайне внимательно изучать все приложения, примечания и тех пунктов, которые написаны мелким шрифтом. Все дело в том, что именно тут могут содержатся те условия, которые для вас будут крайне невыгодными. Если вы самостоятельно не можете разобраться во всех нюансах договора, вы можете попросить предоставить вам форму, и обратиться к юристу для изучения.

Заключение

Одним из способов уменьшить расходы на приобретение необязательной страховки выступает франшиза. При невысокой сумме ущерба автовладелец может самостоятельно починить транспортное средство, не приходить к заказчику и не тратить личное время. Но для новичков существует вполне обоснованный риск остаться в убытке, приобретая полис по сниженной цене из-за присутствия в договоре условия о франшизе. Указывать ее в договоре со страховой компанией или нет — личный выбор каждого водителя.

Мы разобрались, что же это такое – условная и безусловная франшиза в страховании, поговорили о других ее видах и постарались разобраться, в каком случае выгоден каждый из них. В целом такая модель позволяет уменьшить стоимость полиса и пригодится, если риск наступления страхового случая невелик или цена ликвидации ущерба невысока.