Порядок заполнения формы 6-ндфл

Содержание:

- Как заполнить отчет 6-НДФЛ за полугодие 2021 года

- Новая форма 6-НДФЛ с 2021 года

- Заполнение 6-НДФЛ в случае получения сотрудниками подарков и материальной помощи

- Образец заполнения 6 НДФЛ за 3 квартал 2021 года

- Правила заполнения формы 6-НДФЛ

- Правила заполнения формы

- Что такое 6-НДФЛ?

- Выплаты по ГПД в 6-НДФЛ

Как заполнить отчет 6-НДФЛ за полугодие 2021 года

Расчет за полугодие 2021 года нужно заполняется по нарастающей. Разделы формируются так:

- 1 — сроки оплаты НДФЛ и размеры удержанного налога за 3 последних месяца;

- 2 — обобщенная информация по нарастающей с начала года по конкретной ставке.

Титульный лист

На титульнике нужно указать информацию о работодателе — наименование, ИНН, КПП. При сдаче расчета по обособленному подразделению ставится его КПП.

В графе «Отчетный период» ставится 31, поскольку этот код предназначен для отчетности за полугодие. В графе «Календарный год» ставится 2021.

В графе «По месту нахождения (учета) (код)» нужно поставить соответствующий код:

- 214 — для российской компании;

- 215 — для правопреемника российской компании;

- 220 — для обособленного подразделения;

- 120 — для ИП (по месту жительства);

- 320 — для ИП (по месту ведения деятельности);

- 335 — для обособленного подразделения иностранного субъекта в России;

- 121 — для адвоката;

- 122 — для нотариуса.

На титульном листе нужно поставить также код ОКТМО и телефон.

Раздел 1

В нем фиксируются размеры удержанного налога за три последних месяца. В полугодии — это апрель, май и июнь. При этом суммы указывается вне зависимости от срока их уплаты.

Заполняются следующие строки:

- 020 — общий размер налога по всем физлицам (за 3 последних месяца);

- 021 — дата, не позже которой сумма должна быть уплачена;

- 022 — общий размер удержанного налога, который требуется заплатить в дату из строки 021.

Величина НДФЛ, удержанная за 3 последних месяца (строка 020), должна быть равна сумме значений всех строк 022.

Пример

Компания выплатила зарплату 30 июня. Срок перечисления налога 1 июля — это другой отчетный период.

Сумма будет отражена в 6-НДФЛ за полугодие в таком виде:

- стр. 020 — общий по всем физлицам размер налога, который удержан за апрель, май и июнь;

- стр. 021 — 01.07.2021;

- стр. 022 — размер НДФЛ с зарплаты за июнь.

Внимание! При удержании НДФЛ по разным ставкам по каждой из них заполняется раздел 1.

В стр. 010 ставится КБК для перечисления налога:

- если ставка 13% — 182 1 01 02010 01 1000 110;

- если ставка 15% — 182 1 01 02080 01 1000 110.

В стр. 030 фиксируется размер возвращенного налога за 3 последних месяца.

В стр. 031 и 032 расшифровывается каждая ситуация по возвращенному НДФЛ: в стр. 031 — дата возврата, в стр. 032 — размер возврата. Сумма значений по всем строкам 032 должна быть равна значению в строке 030.

Раздел 2

В нем указываются общие по всем физлицам размеры начисленного дохода, исчисленного и удержанного налога по нарастающей с начала года по определенной ставке налога.

Раздел 2 формируется по отдельности для каждой ставки налога.

В разделе нужно заполнить такие строки:

- 100 — ставка;

- 105 — КБК;

- 110 — размер доходов всех физлиц за отчетный период, облагаемых конкретной ставкой из строки 100;

- 111, 112, 113 — расшифровка доходов по видам (соответственно дивиденды, выплаты по трудовым соглашениям, выплаты по ГПХ договорам);

- 120 — число физлиц (получателей дохода);

- 130 — налоговые вычеты, применявшиеся к доходам;

- 140 — начисленный налог со всех доходов;

- 141 — налог с дивидендов;

- 150 — фиксированные платежи иностранных работников;

- 160 — удержанный НДФЛ за отчетный период (с января по июнь);

- 170 — неудержанный НДФЛ;

- 180 — излишне удержанный НДФЛ;

- 190 — возвращенный НДФЛ.

Если доход не связан с оплатой трудовой деятельности, к примеру, материальная помощь, его не нужно указывать в строке 112. Однако 3 первых дня больничного, оплачиваемых компанией, в строку 112 включать нужно (Письмо ФНС от 01.12.2020 г. № БС-4-11/19702@).

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Как заполнить отчет 4-ФСС за II квартал 2021 года

УСН и система прослеживаемости товаров

Новая форма 6-НДФЛ с 2021 года

Приказ ФНС России от 15.10.2020 №ЕД-7-11/753@ утвердил новый бланк расчета 6-НДФЛ. Действовать он начинает с 2021 года, поэтому в первый раз отчитаться с его помощью работодателям нужно за 1 квартал 2021 года.

Сроки сдачи новой 6-НДФЛ в 2021 году:

- за 1 квартал — до 30.04.2021 — образец заполнения за 1 квартал 2021;

- за полугодие — до 02.08.2021;

- за 9 мес. — до 01.11.2021;

- за 2021 года — до 01.03.2022.

Важно! За 2020 год отчитаться нужно по старой форме, утвержденной Приказом ФНС России от 14.10.2015 №ММВ-7-11/450@, до 01.03.2021. При этом дополнительно подаются справки о доходах физических лиц 2-НДФЛ на каждого сотрудника отдельно

Образец заполнения 6-НДФЛ за 4 квартал 2020 года.

Указанный Приказ ФНС вводит в действие не только новый бланк расчета, но и устанавливает формат его подачи и порядок заполнения. Ниже дана информация об изменениях, внесенных в обновленный 6-НДФЛ.

Какие изменения в отчете?

Обновленный бланк расчета имеет ряд значимых изменений.

Состав 6-НДФЛ:

- Титульный лист;

- Раздел 1 «Данные об обязательствах налогового агента» — содержит информацию, ранее отражаемую в разделе 2, но в более сокращенном виде;

- Раздел 2 «Расчет исчисленных и удержанных сумм налога…» — включает сведения, ранее отражаемые в разделе 1;

- Приложение 1 — справка о доходах, ранее заполняемая по форме 2-НДФЛ.

Приложение 1 нужно будет заполнять только один раз по итогам года, за остальные периоды подавать следует только титульный лист и два раздела.

Изменения в новой 6-НДФЛ:

- Поменялось местами содержание разделов 1 и 2.

- Добавлено новое приложение, включающее форму справки о доходах физических лиц — заполняется индивидуально по каждому работнику только по итогам года (действующая ранее справка 2-НДФЛ с 2021 года отменяется).

- Внесены изменения в титульный лист — изменились некоторые формулировки: «отчетный период» сменился на «период представления», а «календарный год» на «налоговый период»; в строке «форма реорганизации..» теперь также нужно будет при необходимости указывать код закрытия обособленного подразделения (код 9).

- В разделе 1 теперь отражаются суммы удержанного и возвращенного налога и даты их перечисления или возврата за последний квартал и в разрезе по месяцам, также добавлено поле для указания КБК. Не требуется теперь указывать день фактического получения, удержания, заполнять информацию стало проще.

- В разделе 2 теперь тоже появилось поле для КБК, кроме того, отражается суммарный начисленный доход, количество работников, удержанный, не удержанный и возвращенный налог суммарно по всем трудящимся за отчетный или налоговый период.

Заполнение 6-НДФЛ в случае получения сотрудниками подарков и материальной помощи

Доходы, не превышающие 4000 рублей, полученные физическими лицами за налоговый период, например в виде подарков, материальной помощи (), НДФЛ не облагаются. У налогового агента в случае выплаты своим сотрудникам таких доходов в сумме, не превышающей установленный норматив, обязанности исчислить и удержать НДФЛ не возникает. Но данное обстоятельство не освобождает его от обязанности отразить указанные суммы не только в налоговом регистре, но и в 6-НДФЛ. Учитывая, что в течение года налоговый агент может неоднократно выплачивать своему работнику доходы, которые частично могут быть освобождены от налогообложения, такой учет позволит избежать ошибок при расчете суммы налога.

ПРИМЕР В феврале 2016 г. работнику была оказана материальная помощь в сумме 2000 руб. В мае 2016 г. этому же сотруднику вновь была оказана материальная помощь в сумме 10 000 руб. При заполнении Расчета по форме 6-НДФЛ за I квартал выплаченная материальная помощь будет отражена: – по строке 020 – 2000 руб.; – по строке 030 – 2000 руб. При заполнении Расчета по форме 6-НДФЛ за полугодие указанные выплаты будут отражены: – по строке 020 – 12 000 руб. (2000 + 10 000); – по строке 030 – 4000 руб.

При вручении подарков, стоимость которых превышает 4000 рублей, необходимо учитывать следующее.

При выплате налогоплательщику дохода в натуральной форме (а подарок относится к такого рода доходам) удержание налога производится за счет любых доходов, выплачиваемых налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме ().

Учитывая подобного рода ограничения, на практике нередко бывает, что у бухгалтера нет возможности сразу в полном объеме удержать НДФЛ со стоимости подарка.

Следовательно, это нужно сделать при ближайшей денежной выплате. Если сумма налога так и не будет удержана в течение налогового периода (например, в случае увольнения работника), то в этом случае налоговый агент в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, обязан письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета, указав в уведомлении сумму дохода, с которого не удержан налог, и сумму неудержанного налога.

После подачи таких сведений обязанности организации как налогового агента закончатся. Обязанность по уплате налога в этом случае будет переложена на физическое лицо (, ).

Елена Титова, эксперт службы Правового консалтинга ГАРАНТ, член Палаты налоговых консультантов

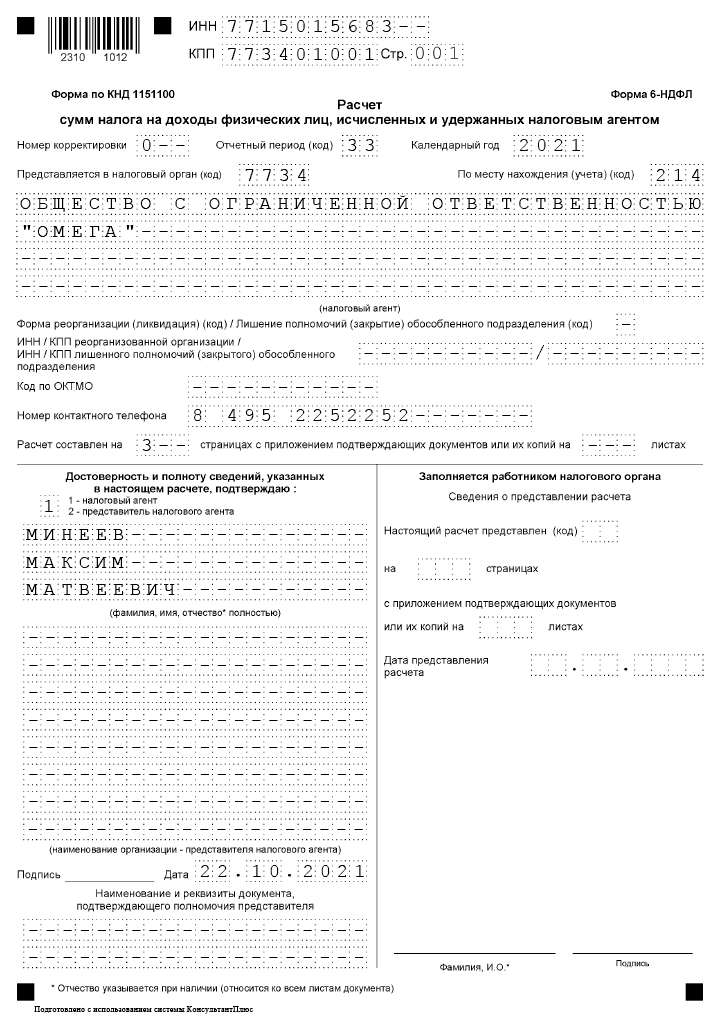

Образец заполнения 6 НДФЛ за 3 квартал 2021 года

Образец заполнения 6 НДФЛ за 3 квартал 2021 года составлен на основе следующих данных:

На предприятии трудится 5 человек по трудовым договорам. В Ⅲ квартале предприятие начисляло и выплачивало доходы физическим лицам по ставке 13%.

Один сотрудник в сентябре сдал лист нетрудоспособности (размер пособия – 7400 руб., в т.ч. НДФЛ 962 руб.). Другой сотрудник находился в сентябре в отпуске и ему начислены отпускные в размере 23900 руб.

В примере заполнения 6-НДФЛ за 3 квартал 2021 года используем следующие данные, которые сведены в таблицу:

| Вид дохода | Сумма начисленного дохода | Дата фактического получения дохода/ дата выплаты дохода работникам | Сумма налоговых вычетов | Дата удержания НДФЛ | Срок перечисления НДФЛ | Сумма удержанного НДФЛ |

| Зарплата за июнь 2021 | 140 000,00 | 30.06.2021 / 12.07.2021 | — | 12.07.2021 | 13.07.2021 | 18 200 |

| Зарплата за июль 2021 | 160 000,00 | 31.07.2021 / 10.08.2021 | 11 200,00 | 10.08.2021 | 11.08.2021 | 19 344 |

| Зарплата за август 2021 | 164 200,00 | 31.08.2021 / 10.09.2021 | 11 200,00 | 10.09.2021 | 13.09.2021 | 19 890 |

| Выплачены отпускные | 23 900,00 | 03.09.2021 / 03.09.2021 | 1400,00 | 03.09.2021 | 30.09.2021 | 2925 |

| Оплачен больничный лист | 7400,00 | 17.09.2021 / 17.09.2021 | — | 17.09.2021 | 30.09.2021 | 962 |

| Зарплата за сентябрь 2021 | 142 100,00 | 30.09.2021 / 08.10.2021 | 9800,00 | 08.10.2021 | 11.10.2021 | 17 199 |

Титульный лист

На титульном листе указываем код отчетного периода. Перечень кодов приведен в Приложении 1 к Порядку заполнения. За Ⅲ квартал ставится код «33», в случае, когда квартальный отчет предоставляется при ликвидации или реорганизации – «51».

В графе «Календарный год»указываем «2021».

Коды по месту нахождения приведены в Приложении 2 к Порядку заполнения. Для ИП предназначен код «120». Организация, которая отчитывается по месту нахождения, указывает код — «214».

Название организации указывают в сокращенном варианте, согласно учредительным документам.

Организация, которая реорганизовалась или ликвидировалась в Ⅲ квартале, дополнительно должна вписать код реорганизации (из Приложения 4 к Порядку заполнения). При лишении полномочий или закрытии подразделения используется новая кодировка — «9».

Наименование компании указывается в сокращенном или полном виде (при отсутствии сокращенного), согласно учредительным документам.

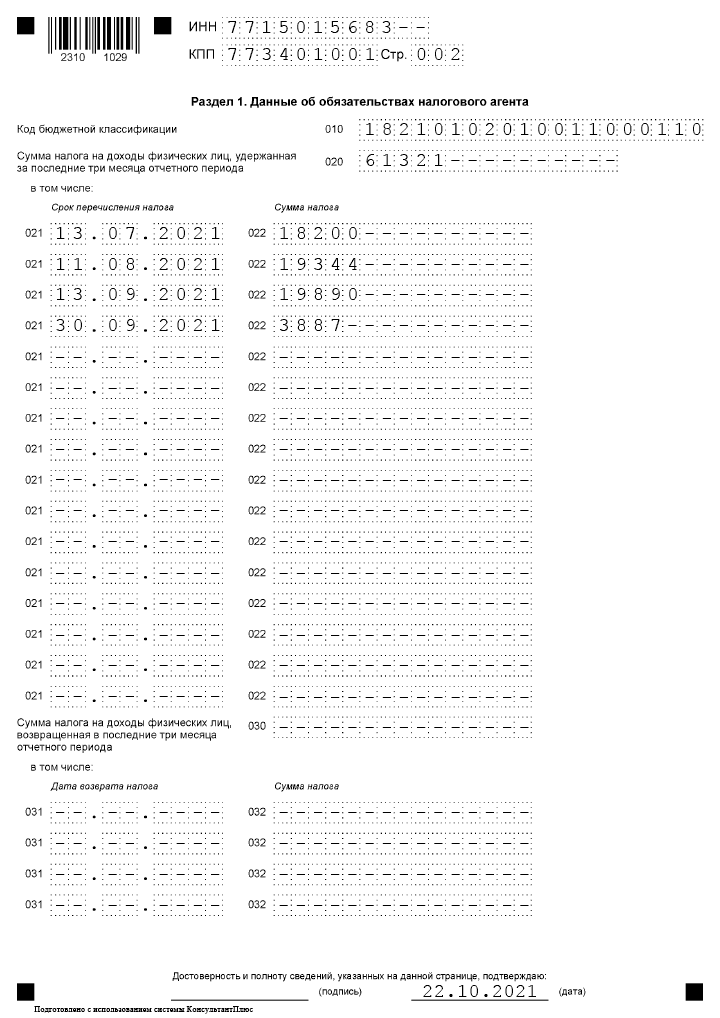

Раздел 1

Заполнения Раздела 1 производится следующим образом:

- В стр. 010 указывается КБК налога,

- в стр. 020 – удержанная сумма налога за 3 месяца отчетного периода (она равна сумме всех строк 022). Конкретные сроки, в которые должен перечисляться налог и суммы налога, сгруппированные по датам, указываются в стр. 021, 022 расчета.

- Стр. 030 — 032 предназначены для сведений о возврате физическим лицам налога налоговым агентом. По стр. 030 указывается итоговая сумма, которая складывается из сумм по всем строкам 032 раздела.

Если удержание НДФЛ проводилось по разным ставкам, то разделов 1 будет несколько – по количеству применяемых ставок налога.

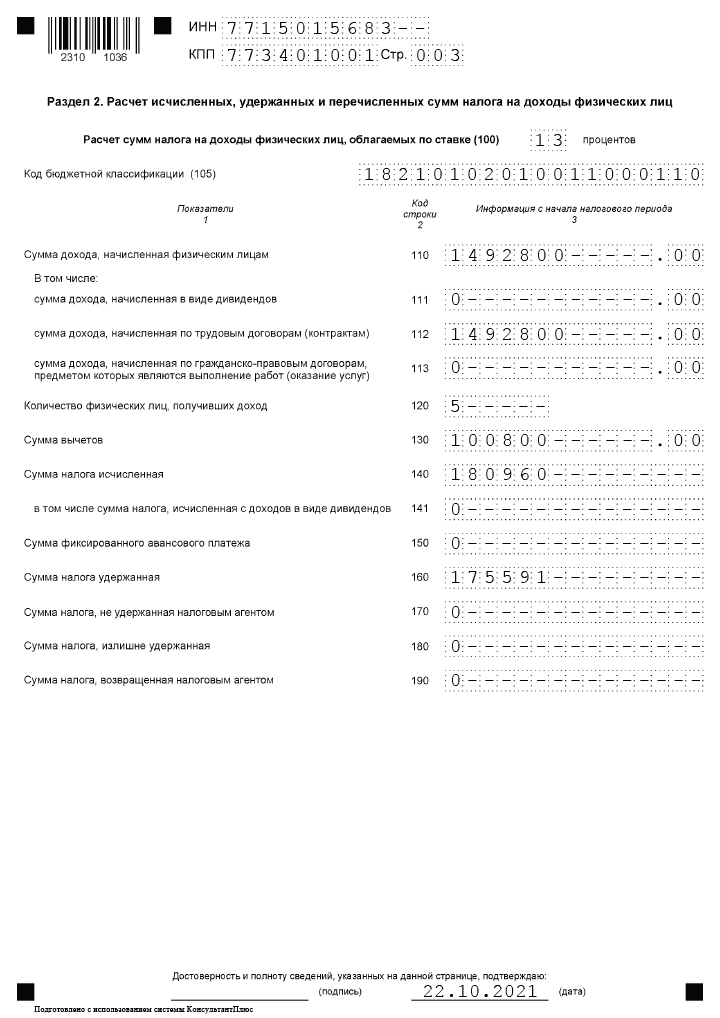

Раздел 2

В разделе 2 налоговый агент должен указать ставку, по которой произведен расчет налога (стр. 100), и КБК. Данные по строкам раздела отражаются нарастающим итогом с начала года: сумма начисленных доходов всех физических лиц (стр. 110), в т.ч. по дивидендам (стр. 111), по наемным работникам (стр. 112) и договорам ГПХ (стр. 113). В стр. 120 указывается общее количество физических лиц, которым начислялись доходы.

Величина вычетов отражается по стр. 130, она не может быть больше значения по стр. 110.

В стр. 140 отражается исчисленный налог, в т. ч. по дивидендам (стр. 141). Показатель (с учетом округлений) можно проверить, умножая сумму доходов за минусом вычетов на ставку по стр. 100.

В стр. 150 отражается аванс по НДФЛ иностранцев, работающих по патенту.

В стр. 160-180 указываются данные об удержании налога агентом. В стр. 190 – сумма возвращенного агентом налога.

Листов с разделом 2 в 6-НДФЛ за третий квартал 2021 будет несколько, если налог исчислялся по разным ставкам. Стоит учитывать также, что в 2021 г. НДФЛ с доходов до 5 млн. руб. (по ставке 13%) и свыше 5 млн. (по ставке 15%) перечисляются на разные КБК.

Правила заполнения формы 6-НДФЛ

Раздел 1

В этом разделе указывается обобщенная по всем физическим лицам сумма НДФЛ, удержанная (и перечисленная, хотя прямо об этом в форме не сказано) за последние три месяца отчетного периода. Этот показатель отражается в поле 020. Далее в поле 022 нужно расшифровать, из каких сумм складывается этот итоговый показатель, то есть сумма налога, удержанная за последние три месяца отчетного периода, прописанная в поле 020, должна соответствовать сумме полей 022. При этом в поле 021 ставятся даты перечисления налога в бюджет (п. 3.2 Порядка).

Напомним, дата перечисления налога согласно данной норме зависит от вида выплаты. Для всех доходов (кроме больничных и отпускных) ею считается день, который следует за днем выплаты дохода, для больничных и отпускных – последнее число месяца, в котором они выплачены.

В поле 030 фиксируется общая сумма НДФЛ, которую учреждение вернуло налогоплательщикам согласно ст. 231 НК РФ, за последние три месяца отчетного периода. Соответственно, в полях 031 указываются даты, в которые осуществлен возврат налога, а в поле 032 – суммы возвращенного налогоплательщикам налога. Сумма показателей всех полей 032 должна соответствовать показателю поля 030.

При этом в силу НК РФ показатель, отражаемый в поле 030, состоит из:

-

налога, удержанного налоговым агентом по ошибке. Это возможно, например, в случаях, когда НДФЛ ошибочно рассчитан по более высокой ставке или удержан из необлагаемого дохода;

-

налога, возвращаемого вследствие предоставления работодателем социального или имущественного вычета в середине календарного года (см. также Письмо Минфина РФ от 06.03.2020 № 03-04-05/16897, п. 15 Обзора практики рассмотрения судами дел, связанных с применением гл. 23 НК РФ, утвержденного Президиумом ВС РФ 21.10.2015).

Раздел 2

Раздел содержит обобщенную информацию обо всех физлицах – получателях доходов и заполняется по каждой из ставок (отражается в поле 100) налога (п. 4.1, 4.2 Порядка). То есть в здесь указываются обобщенные по всем физлицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке. Так, если учреждение в течение года применяло, к примеру, две ставки (13 и 30 %), то оно должно заполнить два раздела 2.

В поле 110 вносится общая сумма доходов по всем физлицам, к которым применяется ставка, прописанная в поле 100. В эту сумму включаются только те доходы, даты фактического получения которых относятся к отчетному периоду (п. 4.3 Порядка). Например, пособие по больничному нужно отразить в том периоде, в котором оно перечислено, а зарплату – в периоде ее начисления ( НК РФ).

В полях 111 – 113 необходимо указать обобщенные суммы по доходам в зависимости от их видов. В поле 112 отражаются доходы по трудовым договорам (контрактам), в поле 113 – доходы по ГПД, предметом которых является выполнение работ (оказание услуг).

В поле 120 отражается количество работников, получивших доходы с начала года. Уволенных и снова принятых на работу лиц дважды указывать не нужно.

В поле 130 проставляется общая сумма вычетов (в частности, стандартных, имущественных, социальных), предоставленных налогоплательщикам с начала года. Также здесь отражаются иные суммы, уменьшающие базу, и не облагаемые на основании ст. 217 НК РФ суммы, если они освобождаются от налога в определенных пределах (например, матпомощь в размере 4 000 руб.).

Если окажется, что сумма вычета больше начисленного дохода, то в расчете его нужно будет отразить в сумме, не превышающей доход. В такой ситуации в полях 110 и 130 указываются одинаковые суммы, равные выплаченному доходу.

В поле 140 проставляется сумма НДФЛ по всем лицам за отчетный период, начисленная по ставке из строки 100.

В поле 150 – общая величина фиксированных авансовых платежей по НДФЛ, на которую уменьшается налог всех иностранцев на патенте с начала года.

В поле 160 – общая сумма НДФЛ, фактически удержанного с начала года. Если в поле 110 указан доход, который фактически еще не выплачен (например, зарплата за июнь в учреждении согласно локальному акту выплачивается до 10 июля), то в поле 160 НДФЛ с такого дохода вносить не нужно, так как он согласно НК РФ будет удержан при выплате дохода в следующем отчетном периоде.

В поле 170 указывается общая сумма исчисленного налога, который невозможно удержать (выплата дохода в натуральной форме при отсутствии других денежных выплат), то есть общая сумма с начала года. Здесь не нужно отражать НДФЛ с зарплаты, которую учреждение выплатит в следующем отчетном периоде.

В поле 180 проставляется общая сумма излишне удержанного налога с начала года, а в поле 190 – общая сумма налога, возвращенная физлицам с начала года.

Правила заполнения формы

Основные правила и требования заполнения расчета 6-НДФЛ сводятся к следующему:

1. Документ заполняется на основании сведений, которые содержатся в регистрах налогового учета:

- о доходах, начисленных (выплаченных) налоговым агентом физическим лицам;

- об исчисленном и удержанном НДФЛ;

- о налоговых вычетах, предоставленных физлицам.

2. В случае если показатели разделов невозможно поместить на одной странице, то следует заполнить нужное количество страниц.

3. При заполнении формы нельзя:

- исправлять ошибки корректирующим средством;

- делать двухстороннюю печать документа;

- скреплять листы расчета (это может привести к порче бумажного носителя).

4. Бланк формы 6-НДФЛ 2021 года содержит два поля, разделенные точкой, которые предназначены для десятичной дроби. Первое поле, которое состоит из 15 клеток — для целой части десятичной дроби, а второе поле, которое состоит из 2 клеток — для дробной части. В пустых клетках ставятся прочерки.

5. На страницах бланка проставляется сквозная нумерация, начиная с титульного листа (в поле «Стр.» указывают: 001, 002, 003).

6. При заполнении формы можно использовать чернила черного (синего, фиолетового) цвета. Для печати знаков следует использовать шрифт Courier New (высота 16–18 пунктов).

7. Заполнять числовые и текстовые поля следует слева направо (начиная с левого края поля или с крайней левой ячейки).

8. Бланк заполняется отдельно по каждому коду ОКТМО:

- индивидуальные предприниматели, а также нотариусы, адвокаты и другие лица, которые занимаются частной практикой, признаваемые налоговыми агентами, указывают ОКТМО по месту своего жительства;

- ИП, которые являются налоговыми агентами, состоящие на учете по месту осуществления деятельности на ЕНВД (для отдельных видов деятельности) или на патенте, указывают ОКТМО по месту своего учета;

- организации, которые являются налоговыми агентами, указывают ОКТМО муниципального образования, на территории которого находится организация (или ее обособленное подразделение).

9. В пустых клетках полей ставятся прочерки (например, для ИНН отведено 12 клеток, а сам код состоит из 10 цифр, значит, запись будет выглядеть так: «1357924680- «).

10. В форме 6-НДФЛ на каждой странице в поле „Достоверность и полноту сведений, указанных на данной странице, подтверждаю“ нужно поставить дату и личную подпись.

Что такое 6-НДФЛ?

За удержанный и перечисленный НДФЛ нужно отчитаться. Для этого каждый квартал работодатели сдают отчёт 6-НДФЛ. До 2021 года сдавали ещё и ежегодный отчет 2-НДФЛ, в который входили справки по всем сотрудникам. Теперь отдельный отчёт 2-НДФЛ отменили, а данные из него входят в отчет 6-НДФЛ за год.

Кроме зарплаты сотрудников НДФЛ нужно платить и с других доходов, которые физлица получают от вас:

- вознаграждения по гражданско-правовым договорам,

- дивиденды,

- беспроцентные займы,

- подарки, общая стоимость которых превышает 4 000 рублей в течение года.

Если физик получил от вас доход хотя бы один раз в течение года, вам нужно сдавать 6-НДФЛ.

В отчёте укажите общие данные по всем физ. лицам, которые получали от вас доходы. Справки по каждому сотруднику отразите в приложении к годовому отчёту 6-НДФЛ.

Выплаты по ГПД в 6-НДФЛ

Вознаграждения по гражданско-правовым договорам нужно включать в расчет 6-НДФЛ начиная с отчетного периода, в котором они были выплачены физлицу, поскольку днем фактического получения таких доходов является дата их выплаты.

Обратите внимание, что дата подписания акта по выполненным работам, оказанным услугам значения не имеет. В разд

1 расчета 6-НДФЛ нужно отразить суммы налога, удержанного с выплат по гражданско-правовым договорам, если срок его перечисления приходится на последние три месяца отчетного периода:

В разд. 1 расчета 6-НДФЛ нужно отразить суммы налога, удержанного с выплат по гражданско-правовым договорам, если срок его перечисления приходится на последние три месяца отчетного периода:

- в поле 020 включить в общий показатель налога, удержанного за последние три месяца отчетного периода, сумму НДФЛ, удержанного с вознаграждения по гражданско-правовым договорам;

- в поле 021 указать первый рабочий день, следующий за днем выплаты вознаграждения;

- в поле 022 отразить сумму удержанного НДФЛ, срок перечисления которого приходится на дату, указанную в поле 021.

Если вознаграждение выплачивается физлицу по частям, то каждая из них отражается в отдельном блоке полей 021, 022. Это связано с тем, что сроки перечисления НДФЛ с каждой части выплаченного вознаграждения отличаются.

В разд. 2 расчета 6-НДФЛ вознаграждение по гражданско-правовому договору и соответствующий налог нужно отразить нарастающим итогом начиная с отчета за период, в котором была выплата, и до окончания отчетного года следующим образом:

- в поле 100 – указывается ставка, по которой исчисляется налог с вознаграждения по договору (например, 13);

- в поле 110 – общая сумма доходов по всем физлицам с начала года, которые облагаются по такой ставке, включая вознаграждение по гражданско-правовому договору;

- в поле 113 – облагаемая по ставке, отраженной в поле 100, общая сумма доходов по всем физлицам с начала года по гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг);

- в поле 120 – общее количество физлиц, которые получили выплаты, отраженные в поле 110;

- в поле 130 – общая сумма налоговых вычетов по НДФЛ, предоставленных по выплатам из поля 110, в том числе вычеты по вознаграждению по гражданско-правовому договору;

- в поле 140 – сумма НДФЛ, исчисленного со всех указанных в поле 110 доходов (с учетом вычетов), включая налог, исчисленный с вознаграждения по гражданско-правовому договору;

- в поле 160 – общая сумма НДФЛ, удержанного с начала года, включая налог, удержанный с вознаграждения по гражданско-правовому договору.

Если вознаграждение по гражданско-правовому договору выплачено в последний день отчетного периода, срок уплаты НДФЛ с него будет истекать в следующем отчетном периоде. В таком случае вознаграждение нужно отразить в разд. 2 расчета 6-НДФЛ за тот период, в котором оно выплачено, без отражения в разд. 1 этого расчета. В разд. 1 выплата вознаграждения будет отражена в расчете за следующий отчетный период.