Единый налог при упрощенной системе налогообложения (усн)

Содержание:

- Вода, бумага и печеньки: что можно списать в расходы на УСН?

- Аренда, интернет, канцелярка — все это можно учесть в расходах

- Коммунальные платежи учитываются в расходах, но есть нюансы в документах

- Кулер, электрочайник и питьевую воду нельзя учесть в расходах

- Чай, кофе и печенье не учитываются в расходах

- Сменные ковры — скорее нет, чем да

- Ответственность за неправильный учет расходов

- Бухгалтерская отчетность организации на УСН в 2020 году: формы документов

- Особенности ведения бухгалтерского учета ООО на упрощенной системе налогообложения: малый и средний бизнес

- Варианты бухучета при упрощенной системе налогообложения

- Калькуляция продукции

- Доходы от реализации

- Что выбрать в качестве объекта исчисления: «доходы» или «доходы минус расходы»

- Страховые взносы для расчёта налога на УСН

- Ставки и порядок расчета

- Налоги для УСН

Вода, бумага и печеньки: что можно списать в расходы на УСН?

Офисные траты на УСН «Доходы минус расходы» — палка о двух концах. С одной стороны, есть соблазн все списывать в расходы, чтобы уменьшить налог. С другой, чем больше расходов, тем выше вероятность, что у налоговой появятся вопросы.

Аренда, интернет, канцелярка — все это можно учесть в расходах

В ст. НК РФ перечислены все случаи, когда можно признать расходы. Например:

- арендные и лизинговые платежи — п. 4;

- материальные расходы — п. 5;

- затраты на охрану и противопожарную сигнализацию — п. 10;

- канцелярские товары — п. 17;

- расходы на связь, включая интернет и телефон — п. 18.

Расходы должны быть экономически обоснованы. Если у вас языковая школа для детей и вы покупаете проектор за 60 000 ₽, чтобы показывать обучающие видеоролики на английском, это обоснованные траты. Если у вас транспортная компания с большим складом и каморкой для охранника, то 60 000 ₽, потраченные на проектор, для налоговой будут выглядеть подозрительно.

Расходы должны быть подтверждены первичными документами (п 1. ст. 252 НК РФ). Сохраняйте акты, чеки и накладные с каждой покупки. Они понадобятся, если налоговая пришлет требование о представлении пояснений.

Расходы можно учесть, когда вы полностью расплатились и получили товар (услугу). Эту дату указывают в книге учета доходов и расходов (КУДиР).

Признать в расходах можно аренду помещений не только в России, но и за рубежом. Это подтверждают письма Минфина РФ от 25.06.2019 № 03-11-11/46327 и от 13.01.2020 № 03-11-11/498 . В них идет речь об аренде офисов в Республике Беларусь и Казахстан.

Коммунальные платежи учитываются в расходах, но есть нюансы в документах

Арендаторы оплачивают и учитывают коммунальные платежи по-разному. Учет затрат зависит от того, как составлен договор аренды.

Если коммуналка включена в арендные платежи, учитывайте общую стоимость услуг как материальные расходы. В условиях договора должно быть прописано, что арендодатель сам оплачивает коммунальные услуги. Ваши расходы подтвердит договор аренды и платежные документы.

Арендодатель сам платит коммуналку, а затем выставляет вам счет. В таком договоре будет идти речь именно о возмещении расходов арендодателя, а не об оплате коммунальных услуг. Учитывайте затраты в составе материальных расходов (пп. 5 п. 1 ст. 254 НК РФ).

Подтверждающими документами в этом случае будут:

- договор,

- счет от арендодателя,

- акт о потреблении или расчёт, где указан расход энергии, воды и тепла,

- платежные документы.

Арендодатель — посредник между вами и поставщиком коммунальных услуг. Вы перечисляете деньги арендодателю, а он переводит их на счет поставщика услуг. Условие посредничества может быть прописано в договоре аренды или указано в отдельном агентском договоре. Затраты на коммуналку признайте в составе материальных расходов, а оплату комиссии арендодателя — как посреднические расходы (пп. 24 п. 1 ст. 346.16 НК РФ).

Для подтверждения расходов понадобятся:

- договор,

- счет от арендодателя,

- акт о потреблении или расчет, сколько воды, электричества и тепла потратили.

Кулер, электрочайник и питьевую воду нельзя учесть в расходах

Затраты на обеспечение нормальных условий труда не названы в ст. 346.16 НК РФ. Поэтому их нельзя учитывать в расходах. Минфин подтвердил эту точку зрения в письме от 06.12.2013 № 03-11-11/53315.

Чай, кофе и печенье не учитываются в расходах

Кухня с бесплатными плюшками повысит лояльность сотрудников, но не поможет сэкономить на налогах. Эти расходы не входят в список разрешённых по ст. 346.16 НК РФ.

Сменные ковры — скорее нет, чем да

Если заключили договор на аренду грязезащитных ковров и каждый раз вам привозят новые, то учитывать эти расходы нельзя. Они не соответствуют ст. 346.16 НК РФ.

Если в договоре аренды помещения есть пункт о том, что вы обязаны поддерживать чистоту в офисе, и при этом вы заключили договор на очистку ковров, — то можете учесть их как материальные расходы (п. 5 ст. 346.16 НК РФ, ст. 254 НК РФ).

Ответственность за неправильный учет расходов

Налоговая не проверяет все расходы всех организаций. Специальные программы анализируют обороты по отчетам и сравнивают с налоговой нагрузкой по отрасли. Если суммы ваших расходов вызовут подозрения, вы получите требование о представлении пояснений. Как правило, запрашивают КУДиР и копии подтверждающих документов.

За отсутствие подтверждающих документов и другие грубые нарушения правил учета предусмотрен штраф от 10 000 до 30 000 ₽ (ст. 120 НК РФ). Если занизили налоговую базу, штраф — 20 % от неуплаченной суммы, но не меньше 40 000 ₽.

Максим Борисов, эксперт сервиса Контур.Эльба

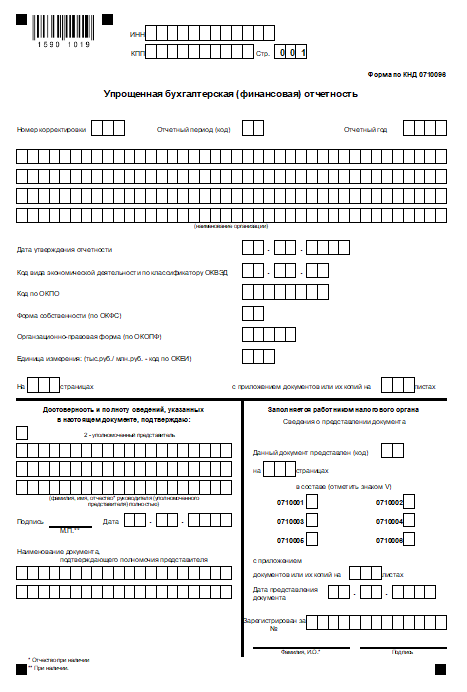

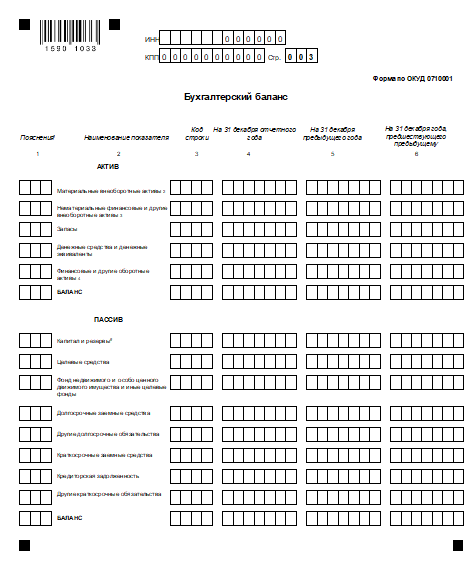

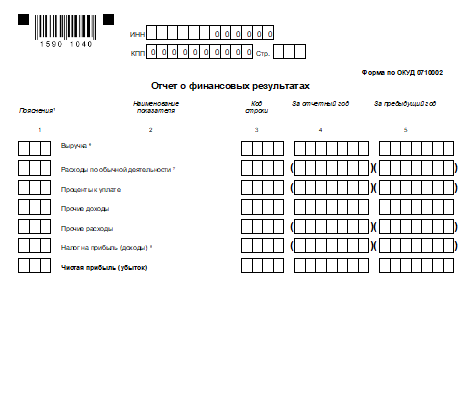

Бухгалтерская отчетность организации на УСН в 2020 году: формы документов

Календарь бухгалтера ООО на УСН на 2020 год включает в себя только годовую отчетность. От ИП не требуется и этого. Промежуточные отчеты (месячные, квартальные) актуальны, только если прописаны в учетной политике.

Так выглядит бланк упрощенной годовой бухгалтерской отчетности, которую сдают субъекты малого предпринимательства на УСН.

В последние годы существенно увеличилось количество отчетов в другие ведомства: ежемесячно надо подавать отчеты СЗВ-М в ПФР, ежеквартально — декларации по НДФЛ. В связи с этим, хотя бухучет малым предприятиям разрешается вести в упрощенной форме, общий объем учетной работы не стал меньше, и стоимость услуг за бухучет в ООО на УСН на аутсорсинге не снижается.

Особенности ведения бухгалтерского учета ООО на упрощенной системе налогообложения: малый и средний бизнес

Рассмотрим подробнее, как вести бухучет при УСН. Любая коммерческая организация, применяющая УСН, должна:

- составить и утвердить приказом руководителя учетную политику;

- учитывать движение ТМЦ, денежных средств, взаиморасчетов и прочих активов и пассивов;

- составлять и сдавать бухгалтерскую отчетность в ИФНС и территориальные органы Росстата.

- микропредприятия (до 15 сотрудников) не используют двойную запись;

- допускается объединять счета, например, только счет 99 без 90-го и 91-го;

- при количестве хозопераций до 30 в месяц разрешается вести только общую Книгу учета фактов хозяйственной деятельности без отдельных регистров по имуществу;

- возможно не переоценивать основные средства и нематериальные активы;

- резервы предстоящих расходов необязательны, но по сомнительным долгам они не отменяются;

- исправление ошибок не требует пересчета данных за прошлые периоды, результаты отражаются в текущем.

- используют двойную запись на счетах бухгалтерского учета (ч. 3 ст. 10 закона № 402-ФЗ), то есть делают все проводки;

- составляют бухгалтерский баланс, отчет о финансовых результатах и необходимые приложения к балансу и отчету.

Варианты бухучета при упрощенной системе налогообложения

Фирмы, работающие на упрощенке, но не являющиеся малыми предприятиями, а также «упрощенцы», имеющие риск перехода на ОСНО, осуществляют ведение учета при УСН в полном объеме по правилам законодательства о бухгалтерском учете. Такой вариант учета предпочтителен также для фирм, устойчиво работающих на УСН, но использующих данные бухучета для получения детальной информации о состоянии дел в организации и экономического анализа деятельности.

Варианты ведения упрощенного бухучета для СМП содержатся в 2 документах:

- приказе Минфина России от 21.12.1998 № 64н, указывающем на возможность организации учета (п. 21):

- без использования регистров учета имущества малого предприятия (простая форма);

- с использованием регистров такого учета (формы регистров приведены в качестве приложений к приказу);

- одобренных для использования Минфином России рекомендациях, разработанных ИПБ РФ (протокол от 25.04.2013 № 4/13), предлагающих такие формы учета, как (п. 8):

- полная, осуществляемая посредством двойной записи с использованием регистров бухгалтерского учета активов СМП;

- сокращенная, при которой учет ведется посредством двойной записи без использования регистров бухгалтерского учета активов СМП;

- простая, осуществляемая без применения двойной записи.

Предложенные ИПБ РФ способы учета характеризуются определенными особенностями методологии ведения и предпочтительны каждый для своего круга предприятий малого бизнеса:

- Полный упрощенный бухгалтерский учет ведется по общеустановленным бухгалтерским правилам, но допускающим некоторые упрощения (неприменение ряда ПБУ, сокращение плана счетов, упрощенные регистры бухгалтерского учета, возможность исправления ошибок прошлых лет текущим годом). Он предпочтителен для СМП, ведущих разностороннюю деятельность, требующую отражения в учете всех ее аспектов, но допускающую достаточность укрупненных показателей для ее оценки.

- Сокращенный упрощенный бухгалтерский учет ограничивается ведением записей в книге учета фактов хозяйственной деятельности, представляющей собой единую таблицу, в которой все события отражаются способом двойной записи. Этот способ возможен для небольших СМП, ведущих однообразную деятельность с небольшим количеством операций, требующих использования очень ограниченного числа счетов бухгалтерского учета.

- Простой упрощенный бухгалтерский учет также ведут в книге учета всех фактов хозяйственной деятельности в виде таблицы, но без способа двойной записи. Такой способ доступен только для микропредприятий.

Об отличиях метода начисления от кассового читайте здесь.

О методе начисления в бухучете читайте в материале «В чем суть и особенности метода начисления в бухгалтерском учете».

С учетом того, что бухучет ведется в порядке, устанавливаемом действующими законом о бухгалтерском учете и ПБУ, а налоговый – по правилам НК РФ, данные бухгалтерского и налогового учета практически всегда будут различаться. Можно попытаться максимально сблизить их, выбрав сходные методы учета. Но при этом бухгалтерская отчетность всегда будет составляться по данным бухгалтерского учета, а расчет налога будет делаться по данным налогового учета.

О требованиях, предъявляемых к бухгалтерской отчетности, читайте в статье «Каким требованиям должна удовлетворять бухотчетность?».

Калькуляция продукции

Это основная сложность, присущая именно предприятиям общепита. Основные моменты, которые здесь следует учитывать:

Себестоимость (производственная). Все затраты, понесенные на выпуск одной единицы продукции, сводятся в расчетной ведомости. Себестоимость будет включать стоимость сырья, топлива, электроэнергии, труда плюс износ основных средств. Она составляется по каждому наименованию готового блюда. Для этого нужно знать технологию его приготовления, которую можно найти в типовом «Сборнике рецептур».

Нормативная себестоимость проданных блюд рассчитывается согласно данным отчета о продажах и карты ОП-1 (типовая калькуляционная карта).

Овощи

Почему стоит обратить на расчет себестоимости блюд с овощами особое внимание? Особенность этого пищевого продукта в том, что нормы потерь и отходов при кулинарной обработке меняются в зависимости от сезона. Обычно эти нормы можно найти в приложении к «Книге рецептур».

Технико-технологические карты

Без них не обойтись. Именно из данных карт можно определить нормы расхода сырья на приготовление того или иного блюда. Карты разрабатываются на предприятии и составляются по типовой форме, которая должна быть подписана директором кафе, заведующим производством (у него же они и хранятся) и бухгалтером-калькулятором.

После подсчета себестоимости можно оценить продажную цену готового блюда, рассчитываемую по формуле: себестоимость х наценка.

О нюансах ведения бухучета в сфере общественного питания узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Доходы от реализации

В НК РФ при определении доходов от реализации дается прямая ссылка на ст. 249 НК РФ, то есть «упрощенцы» определяют доходы от реализации по правилам гл. 25 НК РФ.

В целях гл. 25 НК РФ доходом от реализации признается выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, от реализации имущественных прав. Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной форме.

Иными словами, в данную группу доходов включаются все доходы организаций или ИП, применяющих УСНО, в виде выручки, полученной от продажи товаров, оказания услуг, выполнения работ. Причем учитываются доходы от продажи как собственных товаров (произведенных самостоятельно), так и приобретенных у контрагентов. Сюда же относятся доходы от реализации имущественных прав (п. 1 ст. 248, НК РФ).

Что выбрать в качестве объекта исчисления: «доходы» или «доходы минус расходы»

Как уже упоминалось выше, налогоплательщик сам вправе выбрать, какой объект для исчисления налога будет им использоваться.

По объекту «доходы» ставка установлена в размере 6%. Для определения обязательного платежа при таком выборе необходимо проводить учет поступлений, являющихся доходом для обложения УСН компании или ИП, как в кассу, так и на расчетный счет. По решению властей региона может быть принято решение о снижении ставки, при этом ставка может быть снижена до 1%.

При доходах, уменьшенных на величину расходов, важно помнить, что к учету могут быть приняты только те затраты, которые указаны в ст. 346.16 НК РФ, кроме того, все траты должны быть документально подтвержденными и экономически обоснованными. Также к учету принимаются затраты, если по ним фактически прошла оплата

При таком объекте налогообложения используется ставка в размере 15%. Субъекты РФ могут уменьшить данный процент до 5. Данная система предусматривает уплату налога даже в том случае, когда получен убыток или размер УСН меньше 1% от полученных доходов — в этом случае платится минимальный налог (налогооблагаемые доходы, умноженные на 1%).

Более подробно с ранжированием ставок на УСН читайте в нашей статье «Налоговая ставка УСН — дифференцирование».

УСН 6% лучше всего применять в случае, когда доля расходов относительно небольшая или их вовсе невозможно подтвердить документально.

Что же касается УСН 15%, то такая система дает наибольшее снижение налоговой нагрузки, поэтому считается более выгодной. Использовать ее лучше всего, когда расходы составляют свыше 50–60% от суммы доходов.

Напоминаем, что с 2021 года вводятся дополнительные новые ставки 8% и 20%.При дальнейшем превышении данных показателей возможность применять УСН пропадает.

***

УСН, или упрощенная система налогообложения, — это специальный налоговый режим, позволяющий снизить налоговую нагрузку, вместе с тем он упрощает ведение бухгалтерского и налогового учета. Для того чтобы находиться на упрощенке, налогоплательщик должен соблюдать ряд условий, установленных законодательством. Одним из преимуществ такой системы является возможность самостоятельного выбора объекта налогообложения (доходы либо доходы минус расходы). Кроме того, выбранный ранее объект налогообложения, если компания или ИП посчитает его для себя невыгодным, можно легко сменить в начале следующего года. Выплаты по УСН производятся авансовыми платежами по итогам отчетного периода (поквартально). Итоговый платеж осуществляется по окончании налогового периода (года).

Еще больше материалов по теме — в рубрике «УСН».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Страховые взносы для расчёта налога на УСН

Страховые взносы не являются особенностью именно упрощённой системы налогообложения (их платят на всех режимах), но без понимания того, что это за платежи, будет трудно понять дальнейшие расчёты.

Взносы – это перечисления, которые поступают для страхования физических лиц: пенсионное, медицинское, социальное, от травматизма и профзаболеваний. Индивидуальные предприниматели платят взносы за себя, а работодатели – за работников. Тарифы и конкретные суммы взносов устанавливает Налоговый кодекс РФ

- Обязательная сумма взносов ИП за себя в 2021 году составляет 40 874 рубля плюс 1% от суммы годового дохода свыше 300 000 рублей (если он получен). Заплатить обязательные взносы надо до конца текущего года, а дополнительный взнос – до 1 июля года, следующего за отчётным.

- Стандартные тарифы страховых взносов для работодателей составляют, в общей сложности, от 30,2% до 38,5% выплат работникам. Однако с апреля 2020 года снижены ставки взносов для выплат работникам, превышающих МРОТ. Кроме того, некоторые категории работодателей, например, IT-компании, платят по пониженным ставкам.

Право уменьшать налог на УСН на сумму взносов, уплаченных работодателями или ИП за себя, предусмотрено статьей 346.21 НК РФ. Благодаря этой норме упрощенцы платят в бюджет ещё меньше, чем 6% от полученного дохода.

Ставки и порядок расчета

^

Расчет налога производится по следующей формуле ():

Сумма

налога=Ставка

налога*Налоговая

база

Ставка налога

Налоговая база

Для упрощённой системы налогообложения налоговые ставки зависят от выбранного предпринимателем или организацией объекта налогообложения.

При объекте налогообложения «доходы» ставка составляет 6%.

Законами субъектов РФ ставка может быть снижена до 1%.

Налог уплачивается с суммы доходов.

При расчёте платежа за 1 квартал берутся доходы за квартал, за полугодие – доходы за полугодие и т. д.

Если объектом налогообложения являются «доходы минус расходы», ставка составляет 15%.

При этом региональными законами могут устанавливаться дифференцированные ставки налога по УСН в пределах от 5 до 15 процентов. Пониженная ставка может распространяться на всех налогоплательщиков, либо устанавливаться для определённых категорий. В этом случае для расчёта налога берётся доход, уменьшенный на величину расхода.

Для предпринимателей, выбравших объект «доходы минус расходы», действует правило минимального налога: если по итогам года сумма исчисленного налога оказалась меньше 1% полученных за год доходов, уплачивается минимальный налог в размере 1% от полученных доходов.

При применении упрощённой системы налогообложения налоговая база зависит от выбранного объекта налогообложения: доходы или доходы, уменьшенные на величину расходов:

- Налоговой базой при УСН с объектом «доходы» является денежное выражение всех доходов предпринимателя.

- На УСН с объектом «доходы минус расходы» базой является разница доходов и расходов. Чем больше расходов, тем меньше будет размер базы и, соответственно, суммы налога. Однако уменьшение налоговой базы по УСН с объектом «доходы минус расходы» возможно не на все расходы, а лишь на те, что перечислены .

Доходы и расходы определяются нарастающим итогом с начала года. Для налогоплательщиков, выбравших объект «доходы минус расходы» действует правило минимального налога: если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога, то уплачивается минимальный налог в размере 1% от фактически полученного дохода.

Пример расчета размера авансового платежа для объекта «доходы минус расходы»

За налоговый период предприниматель получил доходы в размере 25 000 000 руб, а его расходы составили 24 000 000 руб.

- Определяем налоговую базу

25 000 000 руб. — 24 000 000 руб. = 1 000 000 руб.

- Определяем сумму налога

1 000 000 руб. * 15% = 150 000 руб.

- Рассчитываем минимальный налог

25 000 000 руб. * 1% = 250 000 руб.

Уплатить нужно именно эту сумму, а не сумму налога, исчисленную в общем порядке.

Законами субъектов Российской Федерации на два года может быть установлена налоговая ставка в размере 0% для индивидуальных предпринимателей, впервые зарегистрированных и осуществляющих деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению. С 29 сентября 2019 года к этому списку добавлены услуги по предоставлению мест для временного проживания (пункт 4 ).

Период действия этих налоговых каникул — по 2023 г.

С 1 января 2021 года налогоплательщики, чьи доходы превысили 150 млн руб., но не превысили 200 млн руб., и (или) численность работников превысила 100 человек, но не превысила 130 работников, не утрачивают право на применение УСН, а уплачивают налог по повышенным ставкам:

Налоги для УСН

Упрощенная система налогообложения для ИП в 2021 году предусматривает уплату лишь одного налога – единого. В связи с этим ИП, применяющие данный режим, освобождены от уплаты НДС, НДФЛ и налога на имущество за некоторыми исключениями.

К таким исключениям относится:

- НДС, уплачиваемый при ввозе товаров на территорию РФ, при выставлении контрагенту счет-фактуры с выделенной суммой налога и в случаях, установленных ст. 160 и 174.1 НК РФ.

- Налог на имущество, уплачиваемый в случае включения недвижимости ИП в региональный перечень. В данном списке власти субъекта РФ указывают объекты, налоговая база по которым рассчитывается исходя из их кадастровой стоимости (ТЦ, административно-деловые центры и помещения в них).

Порядок и особенности расчета налога на УСН в 2021 году зависят от того, какой объект выбран: «Доходы» или «Доходы минус расходы».

УСН 6% (объект «Доходы»)

Индивидуальные предприниматели, выбравшие объект «Доходы», рассчитывают налог исходя из полученного дохода по следующей формуле:

(Доход х 6%) – страховые взносы – уплаченные авансовые платежи

Пример расчета налога для ИП в 2021 году (упрощенка 6 % без работников)

Расчет аванса за 1 квартал

– Доход за 1 квартал – 865 000 р.

– Страховые взносы, уплаченные в 1 квартале – 10 218 р.

Сумма авансового платежа к уплате за 1 квартал: (865 000 х 6%) – 10 218 = 41 682 рублей.

Расчет аванса за полугодие

– Доход за полугодие (1 квартал + 2 квартал) – 1 300 000 р.

– Страховые взносы за полугодие – 20 437 р.

Сумма авансового платежа к уплате за полугодие: (1 300 000 х 6%) – 41 682 – 20 437 = 15 881 рубль.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 1 920 000 р.

– Страховые взносы за 9 месяцев – 30 656 р.

Сумма авансового платежа к уплате за 9 месяцев: (1 920 000 х 6%) – 41 682 – 15 881 – 30 656 = 26 981 рубль.

Расчет налога за год

– Доход за год – 2 780 000 р.

– Страховые взносы за год – 40 874 р.

Сумма налога к уплате за год: (2 780 000 х 6%) – 41 682 – 15 881 – 26 981 – 40 874 = 41 382 рублей.

Особенности расчета налога на УСН 6% для ИП в 2021 году:

- Нет дохода – ничего платить не нужно. Если в отчетном периоде у предпринимателя не было никаких доходов, то ничего в бюджет платить не нужно. Связано это с тем, что платеж по УСН рассчитывается исходя из полученного дохода, а раз его нет – платить налог не с чего.

- Расчет платежей производится нарастающим итогом. При расчете налога на УСН доход берется за весь год, а не за отдельный квартал.

- Получен убыток – налог все равно придется уплатить. Если ИП в отчетном период вышел в убыток (расходы превысили доходы) ему все равно придется уплатить 6% от суммы полученного дохода. При этом учесть убыток при расчете налога в следующем году (как это могут ИП на УСН 15%) предприниматель не сможет.

- Страховые взносы можно учесть при расчете налога. Как было сказано выше, налог и авансы по УСН 6% ИП может уменьшить на взносы за себя в полном размере, если в 2021 году он вел деятельность без работников.

Предприниматели, имеющие наемных сотрудников, также могут снизить платеж по УСН на взносы за себя и сотрудников, но не более 50% от суммы налога.

УСН 15% (объект «доходы минус расходы»)

ИП на УСН 15% рассчитывают налог с разницы между доходами и расходами по следующей формуле:

(Доходы – Расходы) х 15%

Пример расчета налога на УСН 15% ИП без работников

Расчет аванса за 1 квартал

– Доход за 1 квартал – 1 250 000 р.

– Расход за 1 квартал – 980 000 р.

Сумма аванса, подлежащая уплате за 1 квартал: (1 250 000 – 980 000) х 15% = 40 500 рублей.

Расчет аванса за полугодие

Сумма аванса к уплате за полугодие: (1 870 000 – 1 400 000) х 15% – 40 500 = 30 000 рублей.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 2 620 000 р.

– Расход – 2 120 000 р.

Сумма аванса к уплате за полугодие: (2 620 000 – 2 120 000) х 15% – 40 500 – 30 000 = 4 500 рублей.

Расчет налога за год

– Доход за год – 3 790 000 р.

– Расход – 3 100 000 р.

Сумма аванса к уплате за полугодие: (3 790 000 – 3 100 000) х 15% – 40 500 – 30 000 – 4 500 = 28 500 рублей.

Особенности расчета налога на УСН 15% для ИП в 2021 году:

- Получен убыток – нужно уплатить минимальный налог. Если ИП получил убыток, ему необходимо будет уплатить минимальный налог – 1% с полученного дохода. Сумму убытка и минимального налога предприниматель сможет включить в расходы в следующем году.

- Если рассчитанный налог меньше 1% с дохода, то придется уплатить минимальный налог. Рассчитывая платеж по УСН в обычном порядке (с разницы между доходом и расходом), необходимо всегда сравнивать его с минимальным налогом. Платит ИП на УСН тот платеж, что выше.

- Расчет платежей нарастающим итогом. При расчете налога доходы и расходы берутся за весь год, а не за отдельный квартал.

- Страховые взносы включаются в расходы. При расчете налога на УСН 15% ИП может включить в расходы страховые взносы, уплаченные в 2021 году за себя. Ограничение в 50% в данном случае не действует.