Я хочу подтвердить статус налогового резидента рф

Содержание:

- Кто такой резидент

- Особенности использования налоговых ставок

- Права представителей

- Кто такие резиденты и нерезиденты в России

- Резиденты и нерезиденты страны с точки зрения валютного законодательства

- Юридическая разница

- Статус налогоплательщика поменялся: что делать?

- Чем в РФ отличаются налоговые статусы

- Чем в РФ отличаются налоговые статусы

- Подведём итоги

Кто такой резидент

e class=»wp-block-image»> Статус резидента и нерезидента влияет на размер налогов

Статус резидента и нерезидента влияет на размер налогов

В российском законодательстве статус резидента или нерезидента важен только при уплате налогов. Для граждан речь идет об уплате НДФЛ — налоге со всех полученных на территории РФ доходов.

Для резидентов ставка НДФЛ равна 13%, для нерезидентов — 30%. Разница почти в 3 раза заставляет задуматься, как платить государству меньше.

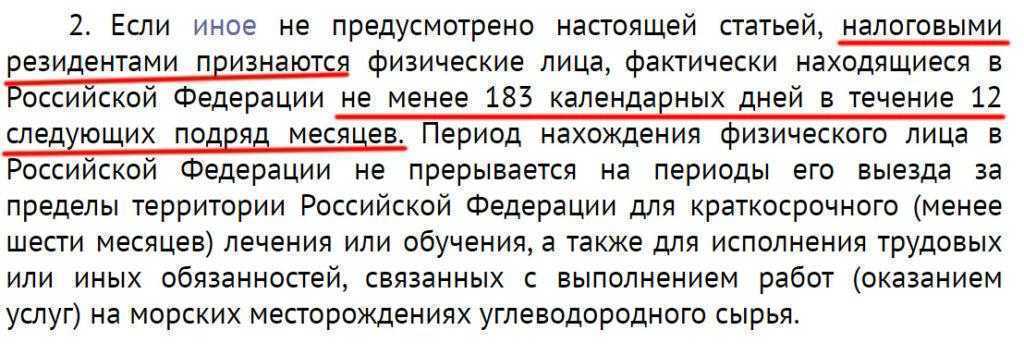

В ст. 207 Налогового кодекса РФ заявлено, что резидентом является физическое лицо, которое находится на территории страны не менее 183 календарных дней (полгода) подряд в течение 12 месяцев. Этот период может совпадать или не совпадать с календарным годом, поэтому его рассчитывают с учетом дат въезда и выезда из страны, указанных в документах при пересечении государственной границы.

Выдержка из статьи 207 НК РФ

Выдержка из статьи 207 НК РФ

Например, иностранец впервые приехал в Россию работать 10 сентября 2019 года. Если в течение 183 дней он не выедет (до 9 марта 2020), то приобретет налоговый статус и сможет платить НДФЛ по общей ставке 13%. Причем ему вернут (пересчитают) уплаченную в бюджет сумму.

Если гражданин выехал из страны, а затем снова приехал и начал работать, для налогообложения по документам определят, пребывал ли работник в РФ 183 дня на протяжении последних 12 месяцев. Ставку налога работодатель определяет регулярно на дату выплаты дохода.

Власти сделали небольшое исключение. Независимо от

гражданства, налоговый статус люди не утрачивают, если они:

- выехали

на кратковременное лечение (менее 6 месяцев); - отправились

на непродолжительную учебу (менее 6 месяцев); - направлены

в заграничные командировки для выполнения трудовых обязанностей.

Интересно, что иностранные граждане — высококвалифицированные специалисты могут являться налоговыми нерезидентами, но при этом их доход от трудовой деятельности облагается налогом в 13%. Если работодатели оплачивают им жилье или компенсируют иные расходы, то такие доходы облагаются НДФЛ по ставке 30%.

Что дает вид на жительство

Иностранные граждане, которые хотят долгое время

жить и работать в России, получают разрешение на временное проживание либо

сразу вид на жительство. При наличии оснований, процедура получения РВП

пропускается.

Вид на жительство — документ, разрешающий постоянно жить в РФ. Он дает некоторые привилегии по сравнению с иностранцами, у которых есть разрешение на временное проживание. Например, такие люди могут участвовать в выборах органов местного самоуправления. Им и их детям доступна бесплатная медицинская помощь. Они могут обращаться за некоторыми социальными выплатами. А главное — на них не распространяются квоты на трудоустройство, им не надо оформлять и ждать каких-то разрешений на работу. Впрочем, разрешений не требуют и от иностранцев с РВП.

Особенности использования налоговых ставок

Главным отличием в системе оплаты налогов между резидентом и нерезидентом считается процентная ставка: к первым применяется 13%, ко вторым — 30%. Финальная трактовка налогового статуса происходит по завершению налогового периода, приходящегося под занавес календарного года. Однако зачастую еще до наступления этого момента налоговый инспектор может определить под какую категорию попадает субъект и применить соответствующую ставку. Когда инспектор не уверен в статусе физического лица, он в праве задействовать ставку в 30%.

Если налоговый агент имеет обоснованные сомнения в резиденстве субъекта, рекомендована ставка в 30%

Нюансы:

После того, как налогоплательщик предъявит все необходимые бумаги, свидетельствующие, что на момент получения прибыли он был в статусе НР РФ, сумма налога, удержанного по ставке 30%, становится излишне оплаченной. Изменившийся по итогам календарного года статус может быть применен лишь к прибыли, поступившей к субъекту с 1 января, а не с момента наступления этого изменения.

Лишиться «звания» НР РФ и получить сертификат с отметкой о переходе в категорию налоговый нерезидент достаточно просто: нужно лишь провести за пределами России более 183 дней, за исключением сроков и причин нахождения за рубежом, прописанных на законодательном уровне и не влияющих на калькуляцию дней

Положений, согласно которым физические лица должны предоставлять информацию в компетентные органы об утере статуса налогового резидента не существует.

Предполагаемый срок нахождения субъекта на территории РФ, который даст возможность приобрести статус НР, нельзя принимать во внимание. Если налоговая выявит факт неправильного применения налоговой ставки, штраф составит 20% от удержанной суммы

Если организация отправила сотрудников в рабочих целях за рубеж, бухгалтерии следует пересмотреть традиционную налоговую ставку в 13%.

Начиная с 2011 г. возврат разницы между налоговыми ставками налогоплательщику, получившему статус НР РФ, производится налоговым органом по месту жительства. Для этого вместе с налоговой декларацией сотруднику компетентных органов следует предоставить бумаги, подтверждающие новообретенный статус.

Для оформления налогового вычета следует заполнить заявление по форме 3-НДФЛ и отнести документы инспектору

Важно помнить, что статус НР присваивается исключительно на основании фактического местонахождения в стране и не зависит от официального трудоустройства или гражданства. Налоговое законодательство не предусматривает никаких исключений по обретению этого статуса ни для беженцев, ни для жителей других государств

Видео — Документы для подтверждения статуса налогового резидента

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!

Права представителей

Права резидентов РФ закреплены статьями 14 и 24 ФЗ «О валютном контроле и валютном регулировании». К ним относятся:

- Открытие без ограничений в уполномоченных банках счетов (вкладов) в иноземной валюте.

- Юридические лица вправе рассчитываться через собственные счета, открытые в банках вне РФ.

- Юридические лица могут производить расчеты с физлицами-нерезидентами без применения счетов в реальных деньгах РФ по контрактам поштучной купли-продажи продукции, а также при оказании этим физическим лицам на землях РФ гостиничных, транспортных и иных услуг, предоставляемых населению.

- Юридические лица могут рассчитываться с гражданами-нерезидентами без применения счетов в иноземной наличной валюте и деньгах РФ за обслуживание самолетов заморских государств в аэроузлах, иностранных судов в морских и речных портах, а также при оплате нерезидентами аэропортовых, аэронавигационных и портовых сборов на землях РФ.

- Также юрлица могут производить без применения счетов в аккредитованных банках расчеты в иноземной наличной валюте и деньгах РФ с нерезидентами за обслуживание самолетов таких юрлиц в аэроузлах иноземных стран, судов таких юрлиц в заморских морских и речных портах, иного транспорта таких юрлиц во время его нахождения на землях иных стран, а также при оплате такими юрлицами аэропортовых, аэронавигационных, портовых пошлин и иных непреложных сборов на землях зарубежных стран, связанных с обеспечением работы таких юрлиц.

- Юрлица могут производить без применения банковских счетов расчеты в иноземной валюте и валюте РФ с пребывающими за границами РФ физлицами-резидентами, а также филиалами, резиденциями и иными подразделениями юрлиц, созданных согласно канонам РФ, и физлицами-нерезидентами по контрактам перевозки путников, а также расчеты в иноземной валюте и деньгах РФ с находящимися за пределами земель РФ физлицами-резидентами (нерезидентами) по соглашениям перевозки грузов, транспортируемых физлицами для семейных, частных, домашних и других нужд, не связанных с исполнением предпринимательской деятельности.

- Консульские учреждения, дипломатические представительства РФ и иные официозные представительства РФ, размещенные за пределами РФ, а также беспрестанные представительства РФ при межправительственных или межгосударственных организациях могут исполнять расчеты в реальной валюте с сотрудниками представительств без применения банковских счетов.

- Юрлица-резиденты РФ могут исполнять без применения банковских счетов расчеты в иноземной наличной валюте с пребывающими за границами РФ физлицами-нерезидентами по выплате жалованья работникам консульских учреждений, дипломатических представительств РФ и иных официозных представительств РФ, размещенных за границами РФ, а также беспрестанных представительств РФ при межправительственных и межгосударственных организациях, по выплате заработка служащим представительства юрлица-резидента, пребывающего за пределами земель РФ, по оплате или возмещению издержек, связанных с командированием работников на земли страны местонахождения учреждений, представительств и организаций и за ее границы, за исключением зоны РФ.

- Осуществление расчетов через личные банковские счета в любой иноземной валюте с проведением (если это нужно) конверсионной сделки по курсу, согласованному с аккредитованным банком, независимо от того, в какой иноземной валюте был открыт счет.

- Право ознакомления с актами проверок, исполненных агентами и органами валютной ревизии.

- Право обжалования действия (бездействия) и решения агентов и органов валютного контроля в установленном законом порядке.

- Право на компенсацию реального ущерба, нанесенного преступными действиями (бездействиями) агентов и органов валютного контроля, в установленном законом порядке.

Кто такие резиденты и нерезиденты в России

На территории РФ на законных основаниях находятся не только граждане страны, но также иностранцы, люди, не имеющие подданства определенного государства. Упомянутые лица делятся на резидентов и нерезидентов. Юридически эта классификация влияет на многие сферы общественной жизни.

Нерезидентами и резидентами могут считаться как граждане, так и предприятия. Градация может быть важна для выполнения норм международных соглашений, устанавливающих правила налогообложения, гражданства, правовой помощи по иностранным спорам.

Кто является резидентом, а кто нерезидентом?

В соответствии с законодательством применительно к гражданам понятие «резидент» означает, что человек находится в РФ на законных основаниях более чем 6 месяцев на протяжении одного календарного года.

По данному критерию резидентами можно считать, как российских граждан, так и лиц, находящихся в стране на основании вида на жительство, разрешения на временное проживание. К резидентам также допускается отнести и людей, получивших в России статус беженца или политическое убежище.

https://youtube.com/watch?v=sVR8nVUKER0

Если говорить о компаниях, то резидентами можно считать организации, зарегистрированные на территории РФ, и работающие по ее законодательным правилам. При этом правовой статус учредителей не имеет особого значения.

В свою очередь понятие «нерезидент» выходит от противного. Например, в деловом обиходе нерезидентами принято считать иностранных граждан, которые пребывают на территории РФ только временно. Даже если иностранная компания ведет свой бизнес на территории страны через постоянное представительство, схема также подпадает по понятие нерезидента.

Законодательное регулирование

Понятия «резидент» и «нерезидент» могут иметь разную трактовку в зависимости от целей законодательства, для которого они применяются. Свои определения содержат нормативные акты в налоговой, таможенной, банковской сфере. В свою очередь большинство международных договоров, подписанных РФ с другими государствами, определяют резидентов и нерезидентов своими формулировками. Можно сказать, что универсального понятия для терминов «резидент» и «нерезидент» на все случаи жизни не существует.

Разделение на резидентов и нерезидентов часто играет роль для привлечения к ответственности за совершенные правонарушения. Например, российский Кодекс об административных правонарушениях вводит для иностранцев санкции за незаконное пересечение границы, нарушение порядка трудоустройства, неправомерный проезд транспорта по территории страны. Для граждан-нерезидентов вводится дополнительное наказание в виде принудительного выдворения за пределы страны.

Нерезиденты на территории РФ в некоторых случаях могут быть ограничены в определенных правах. Например, таким субъектам законодательством может быть запрещено владеть недвижимостью, землей, отдельными природными ресурсами.

В некоторых случаях (например, для целей уплаты налогов с получаемых в РФ доходов) нерезидент должен подтвердить свой статус юридически. Обычно это делается путем предоставления выписок из реестров, которые ведутся в соответствующей стране. Для граждан или предприятий РФ подтвердить статус резидента достаточно просто. Подойдут личный паспорт или справка из Единого государственного реестра юридических лиц.

Где применяется градация на резидентов и нерезидентов?

В первую очередь –это налогообложение. Налоговый кодекс РФ в зависимости от статуса гражданина, компании определяет порядок уплаты налогов на прибыль и доходы физических лиц, а также НДС. Нерезиденты, например, не имеют часто свободы выбора системы налогообложения. Например, на сегодняшний день они не вправе перейти на уплату единого налога.

Для целей проведения банковских расчетов деление на резидентов и нерезидентов влияет на:

- порядок открытия и режим использования банковских счетов;

- круг, сумму проводимых расчетов;

- условия взаимодействия с финансовыми учреждениями.

С точки зрения пересечения границы, для резидентов и нерезидентов может быть установлен разный порядок таможенного контроля. Кроме того, могут существовать отдельные режимы по ввозу/вывозу определенных товаров.

Резиденты и нерезиденты в своей деятельности, правовом статусе руководствуются разными нормами местного законодательства. Для них существуют и разные санкции за нарушение правил пребывания на территории страны или нарушение порядка осуществления коммерческой деятельности в разных ее проявлениях.

Резиденты и нерезиденты страны с точки зрения валютного законодательства

Правила проведения операций в иностранной валюте регулируются положениями ФЗ-173, такие транзакции осуществляют банки-агенты валютного контроля, открывающие транзитные счета для заключения сделок. Валютное законодательство признаёт резидентами граждан РФ и иностранных государств, постоянно проживающих на территории страны по соответствующим документам российского образца (например, рабочая виза). Юридические лица признаются резидентами в случае регистрации на территории страны, а также ведения самостоятельной хозяйственной деятельности.

Валютные резиденты Российской Федерации обладают рядом прав и обязанностей:

- Соблюдение требований и ограничений, накладываемых валютным законодательством РФ. Например, частные лица, признанные валютными резидентами, могут отправлять за рубеж не более пяти тысяч долларов США (или эквивалента в другой валюте) за один рабочий день. В случае превышения лимита необходимо предоставить документы, подтверждающие источник происхождения средств.

- Возмещение ущерба, понесённого в результате некомпетентных действий агентов валютного контроля. Например, компания-резидент оплачивала поставку иностранного сырья в евро через транзитный счёт, ввиду ошибки операциониста банка-агента средства ушли на ошибочные реквизиты. Понесённый ущерб будет возмещён юридическому лицу в полном объёме.

- Необходимость предоставлять подтверждающие документы и сопроводительную информацию в органы валютного регулирования. Граждане и организации, имеющие статус резидентов, должны отчитываться об операциях с иностранной валютой и выполнять предписания государственных органов. Например, при регулярной отправке денежных средств родственникам, проживающим за рубежом, гражданин-резидент должен предоставить документы, подтверждающие родственную связь.

Статус валютного нерезидента подразумевает упрощённую схему операций с денежными знаками другого государства. Частные лица и организации могут переводить денежные знаки в иностранные банки без предоставления подтверждающих документов, а также не обязаны соблюдать требования и ограничения валютного законодательства РФ. С другой стороны, при открытии рублёвого счёта граждане и организации могут использовать только банки, уполномоченные ЦБ РФ для обслуживания нерезидентов.

Российское валютное законодательство направлено на защиту интересов резидентов при участии во внешнеторговых операциях и сделках с иностранной валютой. Нерезидентам страны предоставляются упрощённые условия проведения валютных операций, но усложняется процесс открытия рублёвых банковских счетов.

Юридическая разница

Эти понятия встречаются в валютном и налоговом законодательстве, обратимся к ним, чтобы выяснить отличия.

Валютное законодательство говорит о том, что:

- статусом резидента обладают все граждане РФ, помимо тех, кто пребывает на территории России менее 183 суток;

- иностранные граждане или лица без гражданства, постоянно проживающие на территории РФ, обладающие видом на жительство.

Все остальные автоматически приравниваются к нерезидентам страны. Но если вы оказались в таком положении, не стоит расстраиваться, если вы не собираетесь проводить различные финансовые операции: обменивать денежные средства, заниматься переводами финансов с одного счета на другой, открывать банковские счета.

Таким образом, обладая статусом резидента, вы свободно можете распоряжаться валютными средствами, дарить, завещать, приобретать деньги в любом банке на ваше усмотрение. А нерезиденты оказываются в затруднительном положении, подобные финансовые операции они могут проделать только в определенных банках, уполномоченных на это. В основном такие ситуации затрагивают иностранных гостей в Российской Федерации, приехавших на недолгое время.

Будет интересно: Как составить уведомление о подтверждении проживания иностранного гражданина

Что же с налоговым законодательством? Здесь тоже есть свои подводные камни, опять же нерезиденты страны остаются в более невыгодном положении.

Резидентами по налоговому законодательству считаются:

- граждане России, иностранные граждане и лица без гражданства, которые постоянно проживают на территории РФ на протяжении 183 суток ежегодно, срок не обязан быть непрерывным;

- лица, находящиеся на государственной и военной службе, которые отсутствуют на территории РФ по причине рабочих командировок. Они не теряют своего налогового статуса резидента вне зависимости от продолжительности пребывания в иностранном государстве.

То есть налоговое законодательство фактически не волнует, к гражданству какой страны принадлежит лицо, его основа – продолжительность пребывания в стране, подтвержденная документально.

Юридические лица – это резиденты или нерезиденты, как понять? Это часто возникающий вопрос, так как статусом резидента могут обладать как физические, так и юридические лица. Но как он влияет на юридических лиц, они же не могут кочевать из одной страны в другую?

Важно! Резидентство определяет, по правилам какого государства лицо будет выплачивать налоги и в казну какой страны они будут поступать. Отличие в том, что нерезиденты РФ выплачивают налоги только за ту часть прибыли, которая была получена от бизнес-активов в России, остальная же часть до российской казны уже не доходит, а отправляется в другую страну

А резиденты РФ обязаны докладывать обо всех своих доходах и все налоги отдавать в государственный кошелек РФ

Отличие в том, что нерезиденты РФ выплачивают налоги только за ту часть прибыли, которая была получена от бизнес-активов в России, остальная же часть до российской казны уже не доходит, а отправляется в другую страну. А резиденты РФ обязаны докладывать обо всех своих доходах и все налоги отдавать в государственный кошелек РФ.

Компании-резиденты:

- если зарегистрированы в РФ гражданами России;

- иностранные, но по заключенному договору с другими странами приобрели статус резидента;

- иностранные, но управляемые с территории РФ.

Юридическое лицо-нерезидент:

- если открыто в иностранном государстве и осуществляет деятельность по его законам, но имеет филиалы в России;

- просто находится за границей РФ.

То есть на резидентство юридического лица влияет регистрация компании и страна, где осуществляется реальное управление.

Полезно знать: Можно ли работать с РВП по всей России

Разница в ставке НДФЛ

Продолжая тему налогового законодательства, разберем проблемные ситуации, которые могут вызвать отсутствие статуса резидента страны. Так как вы автоматически лишаетесь статуса резидента, если находитесь в стране менее 6 месяцев, под эту участь попадают и граждане РФ. Разберемся, чем отличается налогообложение нерезидентов РФ?

Налоговое бремя резидентов значительно ниже, например, подоходный налог для резидентов – 13%, что значительно отличается от ставки НДФЛ для нерезидентов, которая доходит до 30% от всей суммы. Приняв этот факт, стоит подумать: если вы собираетесь на постоянной основе подрабатывать в России, то лучше продлить срок своей работы до полугода, дабы не растрачиваться на лишние налоги, ибо подоходный налог с нерезидентов РФ не самый комфортный для проживания.

Справка. Подтвердить свое полугодовое пребывание можно просто отметкой в паспорте, полученной от пограничной службы РФ при въезде на территорию России.

Статус налогоплательщика поменялся: что делать?

Статус сотрудника может поменяться в течение года. Поэтому окончательный статус присваивается по итогам отчетного года. Если статус изменился, меняется и ставка. Поэтому сумма подоходного дохода в этом случае должна быть пересчитана.

Например, сотрудник с января работал в российской компании в качестве нерезидента, а в мае стал резидентом. До мая с его доходов высчитывалось 30%, а после полугода пребывания в стране ставка поменялась на 13%. НДФЛ с января по май должен быть пересчитан. А то, что уплачено излишне необходимо вернуть иностранному сотруднику.

Для этого иностранцу необходимо заполнить бланк 3-НДФЛ и вместе с бумагами, подтверждающими его новый статус, отправиться в фискальную инспекцию.

Чем в РФ отличаются налоговые статусы

Статус налогового резидентства определяет страну, в которой юридическое лицо будет платить налоги со всего своего дохода и правила налогообложения, которые отличаются у резидентов и нерезидентов.

Рассматривая, в чем отличие юридического лица-резидента от нерезидента, следует указать главное: нерезиденты в РФ платят налоги только за те доходы, которые получены от бизнес-активности в России, в то время как все, что заработано ими за пределами российского государства, налогом не налогооблагается. Резиденты РФ декларируют все свои доходы и платят в российскую казну с них налоги.

Возможно ли определить резидентство по номеру банковского счета

Юридическое лицо, которое осуществляет свою деятельность на территории РФ, обязано иметь хотя бы один лицевой счет в банке. Юридические лица-нерезиденты, так же, как и резиденты, имеют право открывать валютные и рублевые счета в банках, которые получили для этого разрешение от Центробанка РФ (ст. 13 Закона от 10.12.2003 № 173-ФЗ “О валютном регулировании и валютном контроле”).

Банковские счета различаются по их принадлежности (положение Банка России № 579-П от 27.02.2017) и содержат признак компании резидента или нерезидента. По номеру банковского счета (состоит из 20 цифр) возможно определить резидентность юрлица.

Глава «А» положения № 579-П четко определяет, что расчетные счета юридических лиц-нерезидентов начинаются с номеров:

- 40804 (рублевый счет типа «Т»);

- 40805 (рублевый счет типа «И»);

- 40806 (конверсионный счет «С»);

- 40807 (счет нерезидента);

- 40809 (инвестионный счет);

- 40812 (проектный счет);

- 40814 (конвертируемый счет «К»);

- 40815 (неконвертируемый счет «Н»);

- 40818 (валютный счет).

В этих номерах цифры после регистра 408 указывают на тип лица и счета. Все остальные номера указывают на юридических лиц-резидентов.

Таким образом, зная банковский номер организации, можно со стопроцентной точностью определить ее резидентство.

Возможно ли определить резидентство по ИНН

Идентификационный номер налогоплательщика (его чаще называют ИНН) обязателен для всех субъектов предпринимательской деятельности на территории РФ. Представляет он из себя десять цифр:

- 4 цифры – место регистрации: первые 2 – код субъекта РФ, другие 2 – код местных налоговых органов;

- 5 цифр – так называемый ОГРН или основной государственный регистрационный номер;

- 1 контрольная цифра.

По коду ИНН можно легко определить иностранную организацию или фирму – с 01.01.2015 индивидуальный номер таких организаций начинается с «9909» (Межрегиональная инспекция ФНС), далее – 5 цифр кода иностранной организации и в конце контрольная цифра.

Определить резидентство по номеру ИНН сложно и легко ошибиться. Так, иностранная по коду компания может оказаться резидентом РФ. Поэтому данные необходимо дополнительно проверять по другим источникам.

Поможет ли КПП определить налоговый статус

КПП – дополнительный код из девяти цифр, который получают юридические лица в налоговой инспекции при постановке на учет. Это касается как резидентов, так и нерезидентов РФ. Главное его назначение – показать причину, по которой данная организация оказалась на учете в определенной налоговой инспекции. Таких КПП у юридического лица может быть несколько и со временем они могут меняться: например, при смене адреса.

Первые две цифры КПП представляют регион РФ, третья и четвертая – номер налоговой инспекции. Следующие две указывают, по какой причине организация встала на учет:

- 01 – по месту нахождения центрального органа;

- 02–05, 31 и 32 – по месту нахождения подразделения организации (это может быть представительство или филиал иностранной компании);

- 06–08 – по нахождению недвижимости. Иностранные организации обозначаются числами от 51 до 99.

- Последние цифры – порядковый учетный номер (по указанной причине).

Информация о резиденстве юридического лица в КПП не содержится.

Как выяснить резидентство юридического лица на сайте ФНС РФ

Самый простой и быстрый способ получить необходимую информацию о резидентстве – посетить сайт ФНС РФ. Алгоритм действий несложен:

- необходимо задать параметры поиска – ИНН, КПП или адрес;

- внести в поисковую строку избранный параметр и получить информацию, которую можно загрузить в виде файла в формате PDF.

Другой вариант:

- выбрать в электронных сервисах «Риски бизнеса: проверь себя и контрагента»;

- выбрать «юридическое лицо» и задать в критериях поиска – ИНН, ОГРН или название организации.

После того как исходная информация в поле поиска введена, следует ввести капчу и кликнуть «Найти». После этого можно будет ознакомиться с детальной информацией о нужном юридическом лице, в том числе о его резидентстве в РФ.

Чем в РФ отличаются налоговые статусы

Статус налогового резидентства определяет страну, в которой юридическое лицо будет платить налоги со всего своего дохода и правила налогообложения, которые отличаются у резидентов и нерезидентов.

Рассматривая, в чем отличие юридического лица-резидента от нерезидента, следует указать главное: нерезиденты в РФ платят налоги только за те доходы, которые получены от бизнес-активности в России, в то время как все, что заработано ими за пределами российского государства, налогом не налогооблагается. Резиденты РФ декларируют все свои доходы и платят в российскую казну с них налоги.

Возможно ли определить резидентство по номеру банковского счета

Юридическое лицо, которое осуществляет свою деятельность на территории РФ, обязано иметь хотя бы один лицевой счет в банке. Юридические лица-нерезиденты, так же, как и резиденты, имеют право открывать валютные и рублевые счета в банках, которые получили для этого разрешение от Центробанка РФ (ст. 13 Закона от 10.12.2003 № 173-ФЗ “О валютном регулировании и валютном контроле”).

Банковские счета различаются по их принадлежности (положение Банка России № 579-П от 27.02.2017) и содержат признак компании резидента или нерезидента. По номеру банковского счета (состоит из 20 цифр) возможно определить резидентность юрлица.

Глава «А» положения № 579-П четко определяет, что расчетные счета юридических лиц-нерезидентов начинаются с номеров:

- 40804 (рублевый счет типа «Т»);

- 40805 (рублевый счет типа «И»);

- 40806 (конверсионный счет «С»);

- 40807 (счет нерезидента);

- 40809 (инвестионный счет);

- 40812 (проектный счет);

- 40814 (конвертируемый счет «К»);

- 40815 (неконвертируемый счет «Н»);

- 40818 (валютный счет).

В этих номерах цифры после регистра 408 указывают на тип лица и счета. Все остальные номера указывают на юридических лиц-резидентов.

Таким образом, зная банковский номер организации, можно со стопроцентной точностью определить ее резидентство.

Возможно ли определить резидентство по ИНН

Идентификационный номер налогоплательщика (его чаще называют ИНН) обязателен для всех субъектов предпринимательской деятельности на территории РФ. Представляет он из себя десять цифр:

- 4 цифры – место регистрации: первые 2 – код субъекта РФ, другие 2 – код местных налоговых органов;

- 5 цифр – так называемый ОГРН или основной государственный регистрационный номер;

- 1 контрольная цифра.

По коду ИНН можно легко определить иностранную организацию или фирму – с 01.01.2015 индивидуальный номер таких организаций начинается с «9909» (Межрегиональная инспекция ФНС), далее – 5 цифр кода иностранной организации и в конце контрольная цифра.

Определить резидентство по номеру ИНН сложно и легко ошибиться. Так, иностранная по коду компания может оказаться резидентом РФ. Поэтому данные необходимо дополнительно проверять по другим источникам.

Поможет ли КПП определить налоговый статус

КПП – дополнительный код из девяти цифр, который получают юридические лица в налоговой инспекции при постановке на учет. Это касается как резидентов, так и нерезидентов РФ. Главное его назначение – показать причину, по которой данная организация оказалась на учете в определенной налоговой инспекции. Таких КПП у юридического лица может быть несколько и со временем они могут меняться: например, при смене адреса.

Первые две цифры КПП представляют регион РФ, третья и четвертая – номер налоговой инспекции. Следующие две указывают, по какой причине организация встала на учет:

- 01 – по месту нахождения центрального органа;

- 02–05, 31 и 32 – по месту нахождения подразделения организации (это может быть представительство или филиал иностранной компании);

- 06–08 – по нахождению недвижимости. Иностранные организации обозначаются числами от 51 до 99.

- Последние цифры – порядковый учетный номер (по указанной причине).

Информация о резиденстве юридического лица в КПП не содержится.

Как выяснить резидентство юридического лица на сайте ФНС РФ

Самый простой и быстрый способ получить необходимую информацию о резидентстве – посетить сайт ФНС РФ. Алгоритм действий несложен:

- необходимо задать параметры поиска – ИНН, КПП или адрес;

- внести в поисковую строку избранный параметр и получить информацию, которую можно загрузить в виде файла в формате PDF.

Другой вариант:

- зайти на сайт;

- выбрать в электронных сервисах «Риски бизнеса: проверь себя и контрагента»;

- выбрать «юридическое лицо» и задать в критериях поиска – ИНН, ОГРН или название организации.

После того как исходная информация в поле поиска введена, следует ввести капчу и кликнуть «Найти». После этого можно будет ознакомиться с детальной информацией о нужном юридическом лице, в том числе о его резидентстве в РФ.

100migrantov.ru

Подведём итоги

Лица, которые постоянно проживают в России, работают официально, послушно платят налоги и выезжают заграницу только в отпуск, могут не беспокоиться о сохранности своего резидентского статуса. Сомнения могут возникнуть у людей, активно перемещающихся из страны в страну и проводящих вне дома существенное количество времени. Чтобы сохранить лояльную налоговую ставку и возможность пользоваться льготами по налогам, им стоит тщательно считать количество дней, которые они прожили в России. Мы уже выяснили, что их должно быть больше, чем 183.

Когда оказывается, что для сохранения или получения статуса резидента нужно пробыть в стране немного больше, чем вам хотелось бы, может и имеет смысл сделать это. Если же дни, проведённые в стране, существенно не дотягивают до нужной цифры, кроме, как смириться с положением нерезидента, ничего не остаётся.