Расчетный счет в втб

Содержание:

- Дополнительные услуги для ИП

- Дополнительные услуги

- Тарифы на обслуживание во всех счетах

- Тарифы

- Действующие тарифы на открытие расчетного счета в банке ВТБ

- Список документов

- Как можно узнать и получить необходимые реквизиты карты ВТБ

- Тарифы на обслуживание расчетного счета ИП в банке ВТБ

- Как можно открыть счет

- Дистанционное банковское обслуживание

- Условия регистрации ИП и ООО

- Зарплатный проект

- Тарифы

Дополнительные услуги для ИП

ВТБ предлагает индивидуальным предпринимателям бесплатные дистанционные сервисы – онлайн-банкинг и приложение.

Важно! Высокая надежность каждой операции, проводимой через интернет, обеспечивается собственными разработками банка.

Рассмотрим далее особенности функционала онлайн-сервисов:

- Интернет-банкинг.

Для малого бизнеса доступен сервис ВТБ Бизнес Онлайн. Для входа в систему используется ключ электронно-цифровой подписи. В онлайн-банкинге доступны следующие операции и функции:

- Круглосуточный доступ к информации.

- Проверка статуса платежек в режиме онлайн.

- Баланс обновляется в реальном времени.

- Для поиска необходимой платежки предусмотрен удобный фильтр.

- Централизованная техподдержка систем договоров банковского обслуживания.

Сервис SMS-уведомлений и мобильное приложение.

Позволит быстро и удобно управлять состоянием расчетного счета. В мобильном приложении для ИП от ВТБ можно:

- Следить за всеми операциями и движением средств на расчетном счете.

- Вносить платежи в пользу контрагентов и бюджетных организаций.

- Открывать вклады с повышенными процентными ставками.

- Выставлять счета на оплату.

- Найти отделение банка или банкомат поблизости.

- Обратиться за помощью в чат службы поддержки.

ВТБ часто дает своим клиентам, в том числе и ИП, возможность воспользоваться индивидуальными предложениями. Например:

- Бесплатное использование номера с кодом 8 (800) в течение двух месяцев. Начиная с 3 месяца – 50% скидка на оплату.

- 35-процентная скидка на покупку полного комплекта онлайн-кассы.

- 5 тысяч рублей на проведение и настройку первой рекламной компании в Яндекс.Директе.

- Бесплатное размещение вакансии в течение месяца на портале HeadHunter.

- 50-процентная скидка на дистанционное обслуживание бизнеса юристами.

- Подарок до 50 тысяч рублей на запуск рекламы в платформе My Target.

Дополнительные услуги

Кроме того, что банк предоставляет возможность открыть расчетный счет, здесь можно воспользоваться дополнительными услугами для бизнеса.

Торговый эквайринг

Банк ВТБ предлагает торгово-сервисным предприятиям услугу торгового эквайринга, которая позволяет принимать в оплату товаров и услуг карты платежных систем Visa International, MasterCard Worldwide, China UnionPay, American Express, JCB, МИР.

Преимущества услуги:

Комиссия за торговый эквайринг зависит от оборота, платежной системы, тарифа и участия в партнерской программе.

В первый месяц и при отсутствии платежей применяется максимальная комиссия. Плата за установку терминала оплачивается через три месяца с момента заключения договора, после того, как банк проведет анализ ежемесячного оборота.

Банк предоставляет следующие виды терминалов:

- стационарные — их устанавливают на рабочее место кассира, подключают через интернет кабель или сотовую связь;

- мобильные — подойдут для кафе, ресторанов и др. Подключаются через wi-fi или сотовую сеть;

- пин-пад — терминал с выносной клавиатурой для ввода данных об оплате.

В ВТБ можно приобрести и POS-комплекты. В них входят: системный блок с программным обеспечением, сканер, монитор, терминал и другие периферийные устройства.

Деньги от покупателей поступают на счет компании на следующий рабочий день за вычетом комиссии.

Интернет-эквайринг

Интернет-эквайринг от ВТБ дает финансовую гарантию и быстрое зачисление денежных средств на расчетный счет, покупатели избавляются от необходимости посещать офис банка для оформления перевода средств и могут оперативно оплатить понравившиеся товары или услуги с помощью банковской карты. К оплате принимаются карты платежных систем Visa International, MasterCard Worldwide и МИР.

Преимущества услуги:

На сайте появляется дополнительный интерфейс для ввода данных о карте. Информация передается по специальным защищенным каналам, соответствующим всем требованиям безопасности. После оплаты деньги с карты покупателя переводятся на счет продавца, чек высылается на электронную почту покупателя.

Деньги, полученные от покупки, перечисляются в течение одного рабочего дня за вычетом комиссии. Стоимость услуги рассчитывается индивидуально для каждого клиента.

Мобильный эквайринг

Подойдет для малого бизнеса. Самый современный способ приема банковских карт, стремительно набирающий популярность. Его ключевой компонент – мобильный терминал, подключаемый к смартфону.

Эта разновидность эквайринга имеет ряд преимуществ для бизнеса:

- простота и компактность – устройство удобно возить с собой, это простое и удобное решение для курьерской службы или такси;

- мобильность – терминал подключается к смартфону без проводов, занимает минимум места и имеет небольшой вес;

- прозрачность платежей – все данные о проведенных операциях фиксируются, электронный чек служит полноценным подтверждением покупки;

- возможность продаж с помощью каталога, подключения периферийных устройств.

Преимущества мобильного эквайринга от ВТБ:

Онлайн-кассы

ВТБ предоставляет компактное устройство «ВТБ касса» в аренду бесплатно.

Вместе с ней клиент получает:

- Фискальный накопитель.

- Квалифицированная электронная подпись для регистрации кассы в ФНС.Р

- Регистрация оборудования в налоговой.

- Договор с ОФД.

Идентификация оборудования с ФН и договором ОФД стоит:

- 24 500 рублей — 15 месяцев;

- 30 500 рублей — 36 месяцев.

Банк дает возможность подключить услугу «Зарплатного проекта».

Преимущества зарплатного проекта от «ВТБ»:

- простое подключение за 3 шага;

- премиальная карта с персональным сервисом 24/7 и Priority Pass;

- сниженные ставки по кредиту и специальные условия по ипотеке;

- бесплатное премиальное страхование для всей семьи.

Действуют три тарифа: индивидуальный зарплатный проект для каждого сотрудника, «Базовый» и «Премиум».

«Базовый»:

- комиссия за зачисление от фонда оплаты труда 1%;

- интернет-банк 24/7;

- выделенная горячая линия 8 800 200-77-99.

«Премиум»:

- комиссия за зачисление от фонда оплаты труда 0%;

- бесплатные снятия средств в любых банкоматах и онлайн-платежи;

- EMV-ридер в Банк-клиенте – бесплатно;

- персональный менеджер.

Подключить зарплатный проект можно не имея расчетного счета в банке «ВТБ», но мы рекомендуем это сделать, чтобы воспользоваться всеми преимуществами проекта.

Корпоративные карты

Банк выпускает корпоративные карты платежных систем Visa и MasterCard категории Standard и Gold. Пополнение корпоративной карты происходит автоматически с расчетного счета.

Тарифы на обслуживание во всех счетах

| Тариф | Ведение счета | Платежи | Внесение наличных |

| Старт | 1200 руб | 100 рублей (после 5 платежа) | до 50 тыс. руб в месяц — бесплатно, свыше — 0,39% от суммы |

| Развитие | 2200 руб | 50 рублей (после 25 платежа) | до 250 тыс. руб в месяц — бесплатно, свыше — 0,39% от суммы |

| Премиум | 3200 руб | 50 рублей (после 100 платежа) | 0,25% от суммы (не менее 150 руб) |

Здесь перечислены лишь основные параметры. Для того, чтобы вам было проще определиться с выбором, далее будут перечислены плюсы и минусы каждого тарифа.

Старт: идеальный вариант для начинающих

| Название | Ежемесячное обслуживание | Платежи ИП и ЮЛ другого банка | Лимит ежемес. денежных переводов | Лимит на беспроц. переводы на свою карту |

| Старт | 1200 руб | 100 рублей (первые 5 платежей бесплатно) | Отсутствует | Отсутствует (6 рублей за каждый перевод) |

Плюсы:

- доступная стоимость ежемесячного обслуживания;

- можно вносить до 50 тыс. рублей каждый месяц без комиссии;

- при подключении банк дает 5000 рублей, которые можно потратить на рекламу во Всемирной паутине;

- лимит ежемесячных переводов отсутствует;

- интернет-банк и иобильный банк подключаются бесплатно.

Недостатки:

- слишком малое количество бесплатных ежемесячных переводов;

- переводы слишком дорогие;

- при каждом переводе на свою карту взимается комиссия.

Развитие: выгодный тариф для торгово-сервисных предприятий

| Название | Ежемесячное обслуживание | Платежи ИП и ЮЛ другого банка | Лимит ежемес. денежных переводов | Лимит на беспроц. переводы на свою карту |

| Развитие | 2200 руб | 50 рублей (первые 25 платежей бесплатно) | Отсутствует | Отсутствует (6 рублей за каждый перевод) |

Плюсы:

- дается 25 бесплатных платежей в рублях ежемесячно;

- выгодные условия по эквайрингу;

- отсутствует лимит ежемесячных денежных переводов;

- бесплатные налоговые и бюджетные платежи;

- бесплатное подключение к зарплатному проекту.

Недостатки:

- относительно высокая цена за ежемесячное обслуживание;

- выдача наличных всегда облагается комиссией в 0,5%;

- за открытие расчетного счета придется заплатить 3000 рублей;

- отсутствуют беспроцентные переводы на свою карту.

Премиум: лучший тариф для бизнеса с большим количеством платежей

| Название | Ежемесячное обслуживание | Платежи ИП и ЮЛ другого банка | Лимит ежемес. денежных переводов | Лимит на беспроц. переводы на свою карту |

| Развитие | 3200 руб | 50 рублей (первые 100 платежей бесплатно) | Отсутствует | Отсутствует (6 рублей за каждый перевод) |

Плюсы:

- большое количество (100) бесплатных ежемесячных платежей;

- при подключении дается 5000 рублей на рекламу в Интернете;

- бесплатное подключение зарплатного проекта;

- бесплатные бюджетные и налоговые платежи.

Недостатки:

- высокая стоимость ежемесячного обслуживания;

- взимается 200 рублей за заверение карточки подписей;

- за каждый перевод на свою карту взимается комиссия.

Тарифы

На выбор клиенту представлено несколько тарифных планов, среди которых каждый предприниматель подберет для себя оптимальный и удобный вариант. Главное отличие этих тарифов друг от друга – это стоимость ведения счета, а также оборот компании, так как от этого и будет зависеть обслуживание и количество дополнительных услуг. Среди трех доступных тарифных планов есть варианты для малого бизнеса, который только начинает развиваться, для компаний со средним оборотом и для крупных предприятий. Остановимся более детально на каждом тарифе.

«Бизнес-старт» / «Cтарт»

Этот тариф отлично подойдет для малого бизнеса или для тех компаний, которые только начинают открываться и развиваться. В стоимость ежемесячного обслуживания включены 5 бесплатных платежей в месяц, беспроцентное внесение наличных на сумму до 50 тыс. и дополнительно 5 тыс. на продвижение бизнеса в сети.

Тарифы:

- Ежемесячное обслуживание расчетного счета стоит 1200 руб.

- Стоимость рублевого платежа, начиная с 6-го – 100 руб. за один платеж.

- Внесение наличных на сумму свыше 50 тыс. в мес. облагается комиссией в размере 0,39% от суммы внесения.

- Получение денежных средств – от 0,5% от снимаемой суммы.

- Мобильный банк и интернет-банкинг предоставляется бесплатно.

- Открытие расчетного или специального банковского счета стоит 3 тыс.

- Обслуживание р/с с применением ДБО стоит 2300 руб.

- Обслуживание счета без применения системы ДБО обойдется в 5 тыс. руб.

- Переводы внутри банка – 6 руб.

- Переводы в сторонние финансовые компании – 32 руб.

- Снятие наличных для выплаты заработной платы – 0,5% от снимаемой суммы.

- Снятие средств на прочие цели – 1% от суммы.

- Пополнение баланса с помощью банкомата – 0,15% от вносимой суммы.

«Бизнес-касса» / «Развитие»

Этот вариант расчетного счета подойдет небольшим торгово-сервисным организациям и предприятиям, так как здесь предусмотрены специальные условия по торговому эквайрингу. На данном тарифе в стоимость ежемесячного обслуживания включены 25 бесплатных платежей в месяц, внесение наличных средств без процентов в размере до 250 тыс., и льготные условия по эквайрингу.

Тарифы:

- Ежемесячное обслуживание расчетного счета стоит 2200 руб.

- Проведение платежей, начиная с 26-го в месяц, обойдется в 50 руб. за один платеж.

- Внесение наличных на сумму свыше 250 тыс./мес. стоит 0,39% от вносимой суммы.

- Получение денежных средств стоит 0,5%.

- Онлайн-банкинг и мобильный банк предоставляется без комиссии.

- Открытие счета стоит 3 тыс. руб.

- Ведение р/с с применением системы ДБО обойдется в 2300 руб., а без применения ДБО – 5 тыс.

- Внутрибанковские денежные переводы стоят 6 руб.

- Переводы средств в сторонние банковские учреждения стоит 32 руб.

- Получение денег для выплаты заработной платы – 0,5% от суммы.

- Получение денег на прочие хозяйственные цели – 1%.

- Внесение средств через банкоматы банка – 0,15% от суммы пополнения.

«Бизнес-онлайн» / «Премиум»

Такой вариант тарифа отлично подойдет для предприятий, имеющих большое количество ежемесячных платежей и большой оборот. В стоимость ежемесячной комиссии включены 100 бесплатных платежей и дополнительно 5 тыс. на рекламу бизнеса в сети.

Тарифы:

- Комиссия за ведение счета составляет 3200 руб. в месяц.

- Проведение рублевых платежей, начиная со 101 в месяц, стоит 50 руб. за один платеж.

- При внесении наличных удерживается 0,25% от суммы внесения.

- Получение наличных облагается комиссионным сбором в размере 0,5%.

- Открытие счета стоит 3 тыс.

- Обслуживание и ведение р/с с использованием системы ДБО стоит 2300 руб., а без использования ДБО – 5 тыс.

- Переводы внутри банка – 6 руб.

- Денежные переводы в сторонние учреждения – 32 руб.

- Снятие средств для выплаты з/п – 0,5% от снимаемой суммы.

- Получение наличных для прочих расходов – 1%.

- Пополнение баланса через банкоматы банка ВТБ – 0,15% от вносимой суммы.

- Услуга смс-информирования предоставляется бесплатно.

Действующие тарифы на открытие расчетного счета в банке ВТБ

С помощью тарифных планов можно сэкономить, выбрав наиболее выгодный пакет услуг.

| Тариф | Старт | Развитие | Премиум |

| Ежемесячная абонентская плата | 1 200 рублей | 2 200 рублей | 3 200 рублей |

|

Пакет бесплатных платежей юридическим лицам и ИП |

первые 5 | первые 25 | первые 100 |

| Комиссия за перевод юридическим лицам и ИП сверх пакета | 100 рублей | 50 рублей | 50 рублей |

| Лимит перевода на карту/счет физического лица без комиссии для ИП | до 150 000 рублей | до 150 000 рублей | до 150 000 рублей |

| Лимит перевода на карту/счет физического лица без комиссии для ООО | до 150 000 рублей | до 150 000 рублей | до 150 000 рублей |

| Комиссия за перевод на счет/карту физического лица сверх лимита | от 150 000 до 300 000 рублей — 1%;

от 300 000 до 2 000 000 рублей — 1,5%; от 2 000 000 до 4 000 000 рублей — 2,5%; от 4 000 000 до 5 000 000 рублей — 6%; от 5 000 000 — 10% |

от 150 000 до 300 000 рублей — 1%;

от 300 000 до 2 000 000 рублей — 1,5%; от 2 000 000 до 4 000 000 рублей — 2,5%; от 4 000 000 до 5 000 000 рублей — 6%; от 5 000 000 — 10% |

от 150 000 до 300 000 рублей — 1%; от 300 000 до 2 000 000 рублей — 1,5%; от 2 000 000 до 4 000 000 рублей — 2,5%; от 4 000 000 до 5 000 000 рублей — 6%; от 5 000 000 — 10% |

| Комиссия за снятие наличных | до 600 000 рублей — 1%;

от 600 000 до 1 500 000 рублей — 3%; от 1 500 000 до 3 000 000 рублей — 5%; от 3 000 000 рублей — 10%; выдача на заработную плату — 0,5% от суммы |

до 600 000 рублей — 1%;

от 600 000 до 1 500 000 рублей — 3%; от 1 500 000 до 3 000 000 рублей — 5%; от 3 000 000 рублей — 10%; выдача на заработную плату — 0,5% от суммы |

до 600 000 рублей — 1%; от 600 000 до 1 500 000 рублей — 3%; от 1 500 000 до 3 000 000 рублей — 5%; от 3 000 000 рублей — 10%; выдача на заработную плату — 0,5% от суммы |

| Комиссия за внесение наличных | от 50 000 — 0,39% | от 250 000 — 0,39% | 0,3% |

Список документов

Открытие производится только при предоставлении документов. Пакет документации отличается в зависимости от статуса клиента. Для индивидуальных предпринимателей предусмотрен один пакет документов, а для ООО немного другой. Рассмотрим более детально, что необходимо для оформления р/с.

Для ИП

Индивидуальный предприниматель должен предоставить следующие документы:

- Паспорт гражданина РФ

- Если документы передает представитель предпринимателя, то потребуется предоставить доверенность

- Если деятельность организации подлежит лицензированию, необходима лицензия на осуществление деятельности

- Заявление установленного образца

- Свидетельство о государственной регистрации индивидуального предпринимателя

- ИНН

- Свидетельство о внесении сведений в ЕРГРИП

- Карточка с оттисками печати и подписью руководителя

- Бухгалтерская и налоговая отчетность

Для ООО

Для открытия р/с компании со статусом ООО необходимы следующие документы:

- Заявление установленного образца

- Паспорта всех учредителей

- Карточка с оттисками печати и карточками всех учредителей

- Устав предприятия

- Учредительные документы

- Выписка из ЕГРЮЛ

- Свидетельство о внесении компании в реестр юридических лиц

- Свидетельство о постановке на учет в налоговые органы

Как можно узнать и получить необходимые реквизиты карты ВТБ

Для осуществления вышеописанных действий необходимо узнать реквизиты карты, а сделать это можно так:

| № | Способ |

|---|---|

| 1 | Личный кабинет на сайте ВТБ-Онлайн и Приложение |

| 2 | Горячая линия банка |

| 3 | Филиал или отделении банка |

| 4 | Банкоматы и терминалы банка |

| 5 | Договор |

Ниже подробнее по каждому из способов.

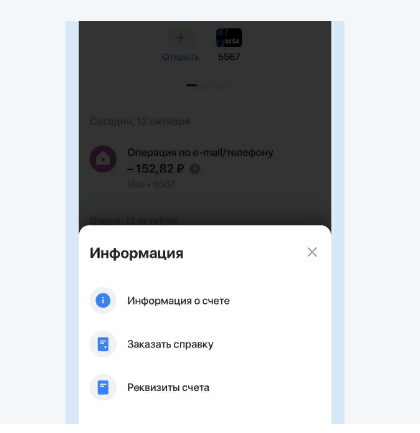

Личный кабинет на сайте ВТБ и Приложение

В своем личном кабинете банка ВТБ. Реквизиты можно посмотреть как на обычном сайте «ВТБ Онлайн», так и в мобильном приложении. Ниже предоставлена инструкция с порядком выполнения входа для онлайн просмотра реквизитов на сайте ВТБ:

- Осуществите вход в свой виртуальный личный кабинет при помощи сообщения, номера карты, а также пароля;

- Перейдите в разделы со счетами и картами, нажав на «Мои продукты»;

- Выберите нужную пластиковую карту;

- Далее необходимо нажать на кнопку «Реквизиты»;

- Предоставленную, после нажатия кнопки, информацию можно сохранить, заскринить, распечатать или же выслать на почту.

В специальном мобильном приложении вход для просмотра реквизитов производится следующим образом:

- Открываете мобильное приложение под названием ВТБ Онлайн;

- На главной странице переходите в раздел «Карты и счета»;

- Выбираете нужный расчетный счет или карту и нажимаете на них;

- В нижнем блоке открывшегося окна нажимаете кнопку «Информация»;

- В новом окне выбираете пункт «Реквизиты счета».

Обращение на горячую линию

При помощи службы поддержки.

Через контакт-центр у специалиста можно узнать номер своего или чужого расчетного счета карты. Для этого необходимо будет предоставить работнику свои ФИО и данные, указанные в паспорте, а также последние три цифры карты и секретное слово/фразу, которые вы указывали когда открывали счет.

В филиале или отделении банка

В любом отделении банка. После предоставления паспорта работникам в банке, можно получить реквизиты по карте. Также таким способом также можно узнать номер счета, договора или же пластиковой карты.

Банкоматы и терминалы банка

Через многочисленные банкоматы или терминалы банка ВТБ. Для получения реквизитов по карте ВТБ через терминал должна осуществиться абсолютно любая операция.

После обновления системы необходимо будет запросить чек, на котором и будет вся необходимая информация с реквизитами.

Ищем информацию по карте в договоре

Найти информацию по карте в заключенном ранее договоре с банком. При открытии счета в банке ВТБ всем клиентам индивидуально выдается распечатанный договор со всеми данными по карте, в том числе и реквизитами карты.

Узнать и получить все необходимые реквизиты очень просто, главное разобраться в том как и где это можно сделать. Конечно, через ВТБ Онлайн сейчас сделать все необходимое гораздо быстрее и легче, чем если бы пришлось стоять в очереди в реальном банке. Но даже в банке заполнение форм и предоставление необходимых документов не займет много времени, при условии наличия всех бумаг и оперативного сотрудничества.

Тарифы на обслуживание расчетного счета ИП в банке ВТБ

Индивидуальные предприниматели являются частью сегмента малого бизнеса. Если вы решили открыть расчетный счет, то ВТБ предлагает следующие условия обслуживания:

Важно

Расчетный счет используется для проведения расчетных и кассовых операций.

Ключевыми преимуществами сотрудничества ИП (малого бизнеса) и ВТБ являются:

- платежи могут быть проведены не только во время операционного дня, но и позже;

- после открытия счета банк дарит 7 000 рублей на рекламные акции в Интернете;

- интернет-Банк и мобильный Банк подключаются бесплатно;

- уведомления посредством коротких сообщений (СМС) о состоянии расчетного счета — бесплатно.

Полезная информация

Тарифы на обслуживание счета ИП, открытого в банке ВТБ, различаются в зависимости от города проживания предпринимателя:

- Москва, Санкт-Петербург + области.

- Другие регионы Российской Федерации.

ВТБ предлагает подключить тарифный план «Бизнес-Старт» для начинающих свою деятельность предпринимателей сектора малого бизнеса в Москве и Санкт-Петербурге по следующим условиям:

- открытие рублевого счета — 1 500 рублей (прочие регионы России — 1 000 рублей);

- абонентская плата за ежемесячное обслуживание — 1 200 рублей (прочие регионы России — 1 000 рублей);

- стоимость перевода — 100 рублей за одну финансовую операцию, начиная с 6-ой по счету в месяц;

- внесение наличных денег на счет — 50 000 рублей/месяц без комиссии (свыше — 0,39% от вносимой суммы);

- подключение Интернет-Банка — 250 рублей;

- использование Интернет-Банка и мобильного банка — без оплаты;

- максимальная сумма снятия денег без комиссии — 50 000 рублей в месяц.

Документы, требуемые для открытия расчетного счета ИП

ИП потребуются следующая документация для ВТБ:

- паспорт;

- план доходов и расходов на ближайший финансовый год или ксерокопия годовой бухгалтерской отчетности (по форме 1, 2);

- копия налоговой декларации за год в зависимости от системы налогообложения (в случае существования ИП более года);

- лицензия на осуществление деятельности (при наличии).

Как можно открыть счет

Процесс открытия счета является простым и не отнимет много времени. Для этого необходимо проделать определенный перечень действий. Следование строгому алгоритму позволит не отклоняться от данного процесса и произвести все мероприятия максимально быстро и удобно.

- Посетить страницу официального сайта банковского учреждения и выбрать раздел «Бизнесу».

- Нажать кнопку, на которой присутствует надпись «Заполнить заявку». А затем указать данные о ФИО, контактном адресе и телефоне, ИНН, почтовом ящике.

- Согласиться с условиями обработки персональных данных и нажать на кнопку «отправить заявку».

- Ждать звонка от менеджера, в это время можно провести краткое ознакомление с документацией, которая требуется для оформления.

Личный онлайн кабинет ВТБ24

Личный онлайн кабинет ВТБ24

Это не проблематично, необходимо проделать несколько действий и ожидать процесса непосредственного открытия персонального расчетного счета в рамках банковской программы.

Дистанционное банковское обслуживание

Интернет-банк

Используя систему дистанционного банковского обслуживания, клиенты могут проводить банковские операции в электронном виде в любой точке мира.

Возможности:

- формирование документов по расчетным операциям: платежные поручения, заявления на перевод; покупку валюты, продажу валюты, заявления на конверсию;

- получение информации об остатках по счетам и корпоративным картам;

- формирование документов валютного контроля;

- формирование документов по депозитным сделкам и не снижаемым остаткам;

- заказ справок и пр.

Ключевые преимущества:

- удобный и интуитивно понятный интерфейс;

- формализация документооборота по банковским операциям;

- импорт, экспорт в формате 1С, а также в другие учетные системы клиента;

- централизованная техническая поддержка системы;

- мультибраузерность;

- мобильный банк.

Мобильный банк

ВТБ разработал мобильный банк, как для пользователей системы «Интернет Банк-клиент», так и для пользовательской системы «ВТБ Бизнес Онлайн».

Преимущества мобильного банка от ВТБ:

- управление движениями по счету вашей компании дистанционно;

- быстрое информирование по проводимым операциям;

- удобный и понятный интерфейс;

- возможность отслеживания состояния отправленных документов;

- возможность проводить поиск документов;

- получение выписок по счетам.

Ключевые преимущества:

- доступ к информации 24/7;

- онлайн статусы платежей;

- обновление баланса в режиме реального времени;

- удобный фильтр для поиска нужного платежа в выписке;

- централизованная техническая поддержка системы ДБО.

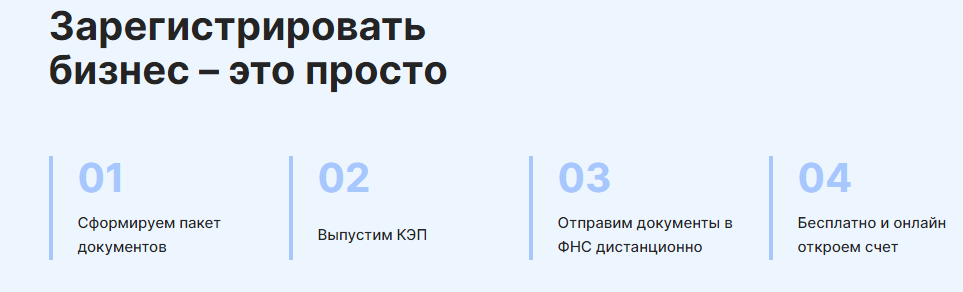

Условия регистрации ИП и ООО

Кто может зарегистрировать ИП?

Регистрация ИП в ВТБ онлайн доступна для всех желающих. Главное здесь — быть дееспособным и проживать на территории Российской Федерации. Нужно выделить свободное время, собрать минимум документации, оплатить госпошлину и определиться с системой налогообложения.

Если говорить о том, сколько стоит госпошлина, то она обойдется в 800 рублей. Работа ИП осуществляется без печати, а регистрация по прописке, а потому нет необходимости выделять средства на аренду офиса.

Кто может зарегистрировать ООО?

Регистрировать ООО может несколько человек, выступающих партнерами в новом предприятии, в отличие от ИП, где собственником выступает только одно частное лицо.

Необходимые документы для открытия ИП и ООО

Чтобы оформить ИП, потребуется следующее:

- Паспорт;

- СНИЛС;

- ИНН;

- Заявление с целью открытия счета;

- Договор счета в двух экземплярах;

- Бланки «Анкета физического лица», «Анкета ИП» и «Сведения о выгодоприобретателе» в заполненном виде.

В случае ООО бланки договоров и заявления также потребуется, однако список документации несколько иной. В частности потребуется:

- Паспорта участников ООО;

- СНИЛС, ИНН;

- Учредительная документация (Устав, Учредителный договор);

- Вопросники (Анкета);

- Заявление на открытие счета;

- Договор счета;

- Документы о наделении определенных лиц правом подписи.

Сроки регистрации

На формирование документации в среднем уходит 10-20 минут, после чего банк займется их проверкой. При онлайн идентификации с использованием биометрического загранпаспорта на процесс подачи документации в ФНС уходит не более одного часа.

Зарплатный проект

Предоставление зарплатных проектов на выгодных условиях для предпринимателей и юридических лиц, занятых в малом бизнесе – это одно из главных направлений банка ВТБ.

В этой статье будет рассмотрены условия оформления, пакеты услуг, тарифы, документация, порядок подачи заявки и т.п. зарплатного проекта ВТБ для бизнеса.

Преимущества

Зарплатный проект от банка ВТБ – особо выгоден, прост и комфортен в использовании как для самих предпринимателей, так и для бухгалтеров и сотрудников компаний. Учитывая масштабность ВТБ банка, можно с уверенностью сказать, что пользователям будет удобно пользоваться сервисом именно в нём.

Для сотрудников компаний, подключённых к зарплатному проекту ВТБ, которые получают заработную плату на карты ВТБ, банком предусмотрены специальные условия. Кроме кэшбэка до 10%, начисляемого при оплате покупок картой ВТБ и снятии наличных в разных банкоматах без комиссии, сотрудник получает следующие привилегии:

- кредитование на льготных условиях;

- овердрафт с низкой процентной ставкой;

- возможность облуживания через личный кабинет в дистанционном режиме;

- бесплатное обслуживание карты.

Благодаря зарплатному проекту ВТБ работа бухгалтеров облегчается в разы, так как сервис поддерживается 1С-Расус, обладает интеграционными модулями. Управление можно осуществлять дистанционно в онлайн режиме. Перевод зарплаты сотрудникам осуществляется в течение 15 минут без комиссии.

Для предпринимателей можно выделить такие сильные стороны сервиса:

- быстрое подключение, которое возможно осуществить онлайн;

- бесплатный выпуск премиальных или бизнес карт с персональным сервисом, обслуживающихся круглосуточно;

- льготные условия по ипотечным и кредитным программам;

- сниженные ставки по бизнес кредитам;

- бесплатное оформление страхового полиса;

- возможность бесплатного уведомления об обработке реестра.

Тарифы и условия

Банк ВТБ предоставляет сервис без абонентской платы за обслуживание.

Своим клиентам, являющимся представителями малого бизнеса, банк предлагает несколько выгодных тарифов для подключения услуги. Тарифный пакет подбирается в индивидуальном порядке, так как может отличаться рентабельностью, в зависимости от количества сотрудников и средней зарплаты.

| Тариф | Количество сотрудников | Средняя заработная плата | Опции |

| Базовый | 5 и более человек | До 15 000 р | ü Простое расчётно-кассовое обслуживание;

ü Интернет-банкинг; ü Сниженные ставки по кредитам и ипотекам. |

| Стандарт | От 5 до 100 человек | От 15 000 р до 30 000 р | ü Обширный пакет РКО всего за 1 рубль;

ü Интернет-банкинг; ü Выпуск бизнес-карт; ü Льготы по кредитам. |

| Статус | От 101 до 5000 человек | От 15 000 р до 60 000 р | ü Бесплатное страхование карт;

ü Интернет-банкинг; ü 50% скидка на выпуск бизнес-карт; ü Снятие наличных в любых банкоматах без комиссии. |

| Премиум | От 300 человек | 60 000 Р и выше | ü Выпуск карт с индивидуальным дизайном;

ü Интернет-банкинг; ü Страховка для путешествий; ü Услуги персонального менеджера; ü Льготы по кредитам и ипотекам; ü Снятие наличных в любых банкоматах без комиссии. |

Подробнее о зарплатных картах

С подключением зарплатного проекта ВТБ банк предлагает предпринимателям выпуск специальных корпоративных дебетовых мультикарт (бизнес-карт), которые в разы упрощают ведение счёта. На эти карты сотрудникам компании будет перечислятся зарплата.

Как подключить зарплатный проект

Для подключения зарплатного проекта представителям малого бизнеса необходимо иметь открытый расчётный счёт в кредитной организации.

Подать заявку на подключение сервиса можно в онлайн режиме на официальном сайте ВТБ. Этапы подачи заявки:

- Выбрать вкладку «Малый бизнес» – «Зарплатный проект» на главной странице официального сайта.

- Кликнуть на красную кнопку с надписью: «Подключить зарплатный проект».

- Заполнить электронную форму, в которой пользователем указывается регион обслуживания, количество сотрудников в компании, данные организации, сведения о руководителе и контакты.

- Отправить заявку в один клик.

При успешном подключении сервиса банковскими сотрудниками будет отправлено письмо на электронную почту или будет совершён звонок на телефон, указанные в заявке.

Если клиент, желающий присоединиться к зарплатному проекту, имеет РКО в ВТБ, то подключить его можно без предоставления дополнительных документов.

Следует уточнить вопросы по поводу зарплатного проекта у специалистов, позвонив на горячую линию ВТБ.

Тарифы

Здесь клиент, индивидуальный предприниматель или юридическое лицо, имеет широкий выбор тарифов, а именно банк предлагает на текущий момент всего 5 пакетов услуг. Какой из них выбрать клиент решает единолично. Проведем обзор всех тарифов, которые доступны в банке на текущий момент.

![]()

Бизнес-старт

Этот пакет услуг идеально подходит для начинающего предпринимателя и представителя малого бизнеса ведь стоимость пакеты услуг составляет 1200 рублей в месяц. В рамках пакета услуг банк предлагает бесплатно 5 платежей в течение календарного месяца, а также внесение наличных на расчетный счет до 50000 рублей в месяц без уплаты комиссионного сбора. За снятие наличных придется заплатить 1% от суммы. За дистанционное обслуживание плата не взимается.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Обратите внимание, что по всем тарифам отсутствует плата за платежи в бюджет и оплату налогов

Бизнес-касса

Это предложение идеально подойдет для предприятий в области розничной торговли. Здесь действуют следующие условия: плата за годовое обслуживание 2600 рублей ежемесячно, первые 25 платежей предоставляются бесплатные. Комиссия за пополнение счета на сумму до 250 тысяч рублей в месяц не предусмотрена. За снятие наличных придется заплатить от 1%. За открытие счета придется заплатить 1250 рублей, за регистрацию аккаунта в системе интернет-банкинга взимается плата 250 рублей, за обслуживание личного кабинета ежемесячная комиссия не предусмотрена.

Бизнес онлайн

Тариф подходит в основном для предпринимателей, которые в силу рода своей деятельности вынуждены часто совершать расходные операции. Стоимость пакета услуг 3200 рублей в месяц, в рамках тарифа предоставляется 100 бесплатных платежей. За внесение денежных средств на расчетный счет предусмотрено комиссия от 0,3% за транзакцию, но не меньше 100 рублей. За снятие наличных взимается комиссия 1%. Также банк взимает плату за открытие счета в размере 1250 рублей, и за регистрацию личного кабинета в размере 250 рублей.

![]()

ВЭД (внешнеэкономическая деятельность)

Данный тариф подходит исключительно для предприятий, осуществляющих свою деятельность с зарубежными партнерами. Здесь плата за ежемесячное обслуживание составляет 8700 рублей в месяц, в рамках пакета услуг предоставляет 30 бесплатных платежей. Комиссия за пополнение расчетного счета составляет 0,3% от суммы, но не меньше 100 рублей, за снятие наличных придется заплатить не менее 1%. За открытие расчетного счета взимается комиссия в размере 1250 рублей, кроме всего прочего, придется заплатить 250 рублей за регистрацию личного кабинета в системе интернет-банкинга.

Тариф Все включено

Тариф подходит для крупных и финансово активных кампаний стоимость тарифа составляет 12200 рублей в месяц. В рамках пакета услуг предоставляется 200 платежных поручений бесплатно, за пополнение счета на сумму до одного миллиона рублей плата не взимается. Также комиссия отсутствует за снятие наличных на сумму до 500 тысяч рублей. За открытие счета предусмотрена оплата в размере 1250 рублей, а за регистрацию интернет-банкинга 250 рублей.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Обратите внимание, что здесь плата за платежное поручение начинается от 39 рублей, после того, как клиент использовал бесплатные, предоставленные ему в рамках выбранного пакета услуг, а комиссия за снятие наличных 0,5%, после того как он исчерпал лимит бесплатной суммы