Welcome to the investing in pamm accounts!

Содержание:

- Выбор брокера и регистрация

- Характеристики ПАММ счета

- Как открыть PAMM-счет — пошаговый план для начинающих инвесторов

- Рейтинг брокеров с ПАММ-системами

- Часто задаваемые вопросы

- Причины возникновения и широкого распространения ПАММ-площадок

- Диверсификация ПАММ-счетов

- Как выбрать лучший ПАММ счет – 5 простых советов

- Что такое ПАММ счёт?

- The magic of compound interest.

- Правила формирования ПАММ-портфеля

Выбор брокера и регистрация

Я рекомендую работать с создателем системы — брокером Альпари. Само название ПАММ является торговой маркой брокера и здесь самое большое количество таких счетов.

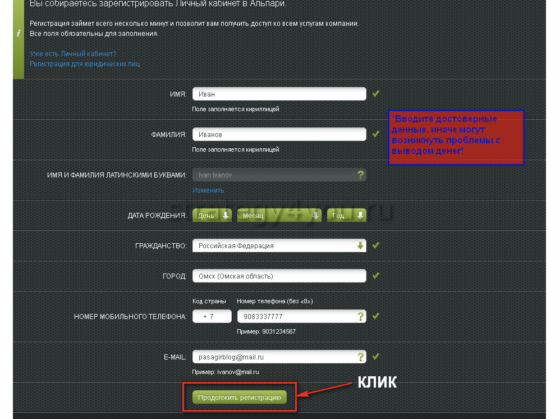

Теперь нужно зарегистрироваться на сайте брокера и открыть инвестиционный счет. Допустим, для примера, вы выбрали Альпари. Тогда нужно пройти на сайт компании и нажать на кнопку «Регистрация», расположенную в левой части сайта.

После того, как вы перепроверили форму, нужно подтвердить регистрацию, введя код подтверждения в специальную форму. Код подтверждения будет выслан вам в виде СМС на указанный телефон, а также на указанную электронную почту.

Теперь осталось придумать два пароля – один для личного кабинета, второй для телефона. Введите эти пароли в соответствующие поля, а затем поставьте все галочки рядом с соглашениями. Вы можете их открыть и почитать, но это всего лишь формальности, я лично этого не делал. Нажмите на кнопку «Отправить».

Пополнение инвестиционного счета

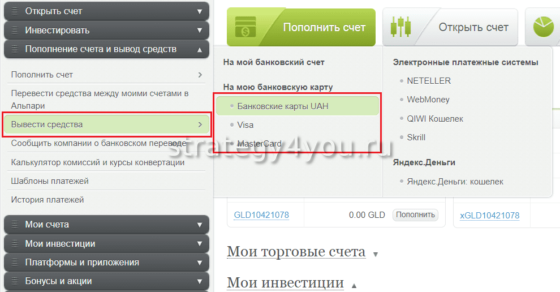

Перед как начать инвестировать в ПАММ счета, нужно пополнить инвестиционный счет – для этого есть более десятка способов. Можно пополнить счет через электронные платежные системы Webmoney, ЮMoney; через карточки MasterCard и Visa; банковским переводом и т.д. Пополнение производится следующим образом:

• Выберите ваш счет и нажмите на кнопку «Пополнить счет» или кликните соответствующую пиктограмму. Система предложит вам ряд способов для пополнения счета – банковским счетом, посредством WebMoney и ЮMoney, карточки MasterCard или Visa, посредством Perfect Money и т.д. После того, как вы пополнили свой счет, вы можете начать инвестировать.

Как выбрать ПАММ счет

Как я сказал выше, перед тем как инвестировать, вы должны выбрать конкретных управляющих. Поэтому я приведу несколько критериев выбора, на основе которых вы сможете подобрать надежные ПАММ счета:

Срок работы — от 6 месяцев

Стабильность прибыли — регулярная прибыль

Капитал управляющего — чем больше, тем лучше

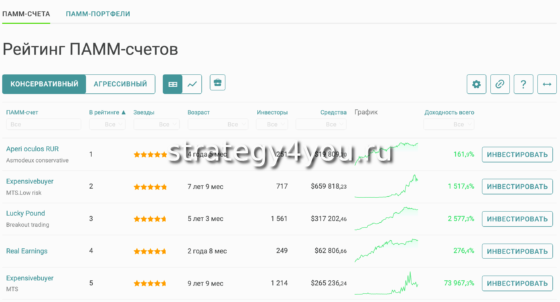

Для выбора управляющего перейдите в меню — Инвестиции — ПАММ счета — Рейтинг ПАММ счетов. Вы увидите рейтинг всех ПАММ счетов и их данные, которые можно отсортировывать по убыванию или возрастанию. Например, показывать вначале самые прибыльные.

Процесс довольно прозрачный и интуитивно понятный. Мы уже разобрались с пополнением счетов на примере Альпари, а алгоритм пополнения счетов других брокеров принципиально ничем не отличается от рассмотренного.

Как распределить риски

Выбирайте несколько ПАММ счетов – это позволит диверсифицировать свои инвестиции и резко снизить риски потенциальных убытков так как просадка одного счета будет компенсироваться за счет роста другого.

Обратите внимание, что:

Эту теорию диверсификации разработал финансист Гарри Марковиц, получивший за это Нобелевскую премию.

Теория Марковица эффективно проявила себя не только на фондовых рынках, но и в ПАММ инвестировании, поэтому воспользуйтесь этим методом!

Составьте портфель управляющих, в котором большая часть счетов будет вестись консервативными трейдерами, меньшая часть – умеренными трейдерами, а еще несколько счетов будут управляться агрессивными трейдерами.

Например:

60-70% портфеля на консервативные счета

20-30% на умеренные счета

5-10% на агрессивные счета

Вам нужно распределить ПАММ счета в своем портфеле так, чтобы портфель смог выдержать максимальную просадку двух-трех счетов одновременно. Для этого вы должны расставлять доли счетов обратно пропорционально их рискам, то есть высокорисковым счетам отдавайте минимальную долю и т.д. В этом случае вы достигаете оптимального распределения потенциальных рисков.

Вывод полученной прибыли

Итак, вы создали свой портфель и получили по итогам торгового периода прибыль. Рассмотрим теперь, как вывести заработанную прибыль. Для примера опять выберем Альпари.

Деньги выводятся по выходным дням, когда биржи не работают.

Для того чтобы вывести деньги, вы должны создать заявку до окончания торгового периода, который назначил управляющий. Например, торговый период одна неделя — значит деньги вы можете выводить раз в неделю. До субботы вы должны подать заявку на вывод денег из ПАММ счета. Вы можете вывести сумму прибыли, указать свою сумму, или вывести все деньги полностью.

Деньги поступят на ваш счет.

После того, как вы вывели средства, вам нужно вывести деньги из компании, используя те же способы, которыми вы пополняли свой счет – банковский счет, WebMoney, Perfect Money и т.д. Просто нажмите на кнопку в меню «Вывести средства» и выберите удобный для себя способ. Осталось заполнить появившуюся форму и деньги будут выведены полностью, а сам процесс состоит из нескольких кликов.

Характеристики ПАММ счета

1.Сумма. Условно все памм счета на форекс можно оценить по нескольким критериям. Во-первых, это сумма баланса. Она может быть как маленькой (100$), так и достаточно большой (100 000$), при этом сказать однозначно, что лучше вкладываться в тот, где больше денег, нельзя. Есть огромное количество примеров, когда первый инвестор, вложившийся в свеженький памм, и имеющий хорошую долю, очень быстро увеличивал свой капитал. Это связано с тем, что с малыми суммами психологически проще работать, поэтому быстрый разгон в несколько раз иногда случается уже буквально через пару месяцев.

С другой стороны, крупная сумма говорит о том, что в нём участвуют серьёзные люди, которые кому попало не доверят миллионы рублей. Соответственно, управляющий смог хорошо себя зарекомендовать. Обычно при инвестициях в такие памм счета доходность не очень высокая, но достаточно стабильная. Это уже является вторым важным показателем, который необходимо просматривать при выборе управляющего.

2.Доходность

Не стоит обращать внимание на памм счета с прибылью по 100% за неделю. Они обычно долго не живут, слив может произойти в любой момент

Это торговля с очень высокими рисками, а учитывая волатильность валютного рынка, это неминуемо будет потеря. Вместе с этим, прибыль в один процент по месяцу практически ничем не лучше депозита в Сбербанке, так что нужно искать разумный процент, который будет удовлетворять потребности инвестора и при этом позволит придерживаться умеренных рисков. Можно выделить достаточно большой диапазон – от 2% за месяц до 5-6%. Всё, что выше — опасно.

3.Риски и просадка. Очень важные показатели, которые необходимо тщательно изучить. Самым важным является максимальная просадка, которая была допущена за время функционирования памм счета. Посмотреть это достаточно просто – обычно график баланса можно представить в двух линиях – непосредственно сам баланс и так называемое “equity”(эквити), то есть реально имеющаяся в данный момент времени сумма на счёте с посчитанным результатом торговых операций на текущий момент. Если есть большие расхождения, например, более 5-7%, значит, трейдер допустил рост убытка вместо фиксации, а это свидетельствует о том, что такое может повториться в будущем и в большем масштабе.

4.Минимальное время инвестиции. Это просто период времени, в течение которого инвестицию в памм счет нельзя забрать. Сделано это для того, чтобы не мешать трейдеру торговать, и рассчитывать объёмы сделок. Если каждый инвестор постоянно будет то добавлять, то забирать деньги, ни о каком разумном манименеджменте и речи быть не может. В такой ситуации и рабочий лот не рассчитать, чтобы сохранять разумные пропорции.

5.Время работы, график доходности. По статистике большая часть такого типа счетов прекращает работать меньше, чем через шесть месяцев. Связано это с тем, что многие трейдеры решают, что они теперь настоящие профессионалы и пора браться за большие капиталы. А капиталов нет, поэтому можно заняться чужими деньгами. В общем, лучше выбирать ПАММы, которым уже больше, чем пол года. Да и вообще, чем дольше он работает, тем больше надёжности. Совокупность перечисленных характеристик даёт возможность оценить, что такое памм счёт из себя представляет, и каковы его перспективы.

Ещё один очень важный момент – вид графика доходности. Идеальный вариант, который очень редко встречается – медленный непрерывный рост на продолжительном отрезке времени, как показано на картинке выше. Это означает, что трейдер очень консервативно торгует, но при этом получается очень высокое соотношение тейков к стопам, иначе постоянный прирост не получить. То есть имеем и малый процент средств в работе, что подразумевает низкие риски, и в то же время постоянный доход. Инвестировать в такой памм счет – большая удача, но они могут сопровождаться серьёзными ограничениями по входной сумме, проценту вознаграждения и минимальному времени инвестирования.

Второй приемлемый вид этого графика – в целом поднимающаяся линия, которая периодически на некоторое время задерживается на одном уровне, где происходят колебательные движения не очень большого диапазона. Это периоды, когда трейдер либо осуществляет входы в среднесрочный тренд, и при этом разворот затягивается, либо просто так получается, что положительные результаты по сделкам чередуются с отрицательными. Это абсолютно нормальное явление, никто не может торговать только в плюс. Поэтому относительно стабильно может выглядеть вот такой пример:

Как открыть PAMM-счет — пошаговый план для начинающих инвесторов

В работе ПАММа применяют участие следующие стороны:

- брокер (⇐ наш рейтинг с реальными отзывами);

- вкладчик — инвестор;

- управляющий — трейдер.

Заранее неизвестно, принесут ли инвестиции прибыль. Многое зависит от того, какого брокера выбирает человек, а также от профессионализма трейдера.

Функции между сторонами распределяются следующим образом:

- Брокер проверяет личность управляющего и следит за тем, чтобы он не пропал с деньгами вкладчиков. Компания занимается технической стороной, следит за распределением доходов и убытков.

- Трейдер торгует, используя ПО, которое предоставляет брокер.

- Инвестор вкладывает свои деньги в доверительное управление и рискует суммой. В случае получения прибыли он платит вознаграждение управляющему.

Новичкам будет проще ориентироваться, если они будут использовать представленную ниже инструкцию.

Формирование ПАММ-портфеля для инвестирования

Начинать инвестиции в ПАММ-счета стоит с разработки инвестиционного портфеля. Вкладчик должен понять, какой суммой он готов рискнуть, передав деньги в управление. Средства в портфеле распределяются между несколькими ПАММами. Диверсификация снижает инвестиционный риск, уберегает инвестора от потери средств.

Выбор брокера

нужно ставить надежностьна популярность среди других участников рынка

Имеет значение оборот организации, количество зарегистрированных клиентов. Деятельность компании должна быть подтверждена лицензиями. Хорошо, если есть награды международного уровня.

Потенциальному клиенту нужно посмотреть, насколько удобно работать в личном кабинете.

Следует изучить документы, которые брокер публикует на своем сайте. Если непонятны какие-то моменты, касающиеся условий работы с ПАММами, нужно уточнить в службе клиентской поддержки.

Есть люди, которые считают, что брокера можно выбрать по отзывам в интернете. Публикуемую на сайтах информацию можно лишь учитывать, при этом отзывы могут быть заказными.

При выборе брокера следует узнать, выводит ли он деньги в банк или вывод может быть заказан только на электронные кошельки. Крупные брокерские компании выводят заработанные средства не только на счета в банке, но и на карты, например так поступает Alpari.

Регистрация

К активному использованию сервиса можно приступить только после того, как будет выбран брокер и открыт счет.

Мы предлагаем эти брокерские компании, с которыми работаем уже много лет и с выводом средств проблем не возникало:

- Альпари ⇒

- Forex4you ⇒ (немного другая схема инвестирования)

- Roboforex ⇒ (аналогично — другая схема)

Для того, чтобы зарегистрировать личный кабинет, придется указать свои ФИО, электронную почту, вписать другие данные в анкету.

При регистрации нельзя использовать чужие имена. Причина в том, что при выводе средств брокеры часто запрашивают сканы документов, удостоверяющих личность. Если при регистрации указать не свои данные, деньги не будут выведены.

Выбор управляющего

Выбор управляющего — второй по значимости пункт после выбора брокерской компании. Рейтинг публикуется на сайтах брокеров, при выборе управляющего нужно смотреть статистику за последние 6 месяцев. Деньги можно передавать в управлении тем специалистам, которые за этот срок показали максимальную доходность.

Нужно обращать внимание на стратегии, которые используются в работе. Имеет значение сумма, переданная в управление, количество вкладчиков.. Полезно изучить график

Если нет плавная, без просадок, это означает, что специалист торгует стабильно. У него есть системы торговли, приносящие прибыль. Такому управляющему можно доверить деньги

Полезно изучить график. Если нет плавная, без просадок, это означает, что специалист торгует стабильно. У него есть системы торговли, приносящие прибыль. Такому управляющему можно доверить деньги.

Открытие счета

Когда будет зарегистрирован личный кабинет, можно открыть ПАММ-счет на Форекс, на него переводят деньги любым доступным способом у выбранного брокера.

Не стоит ждать быстрый доход, инвестиции в ПАММ-счета можно назвать среднесрочным и даже долгосрочным вложением.

Начинающий инвестор должны быть готов к тому, что периодически будут просадки. Без них работа управляющего на Форекс невозможна.

Рейтинг брокеров с ПАММ-системами

Важная задача — выбор брокера, с помощью которого можно осуществлять инвестиции.

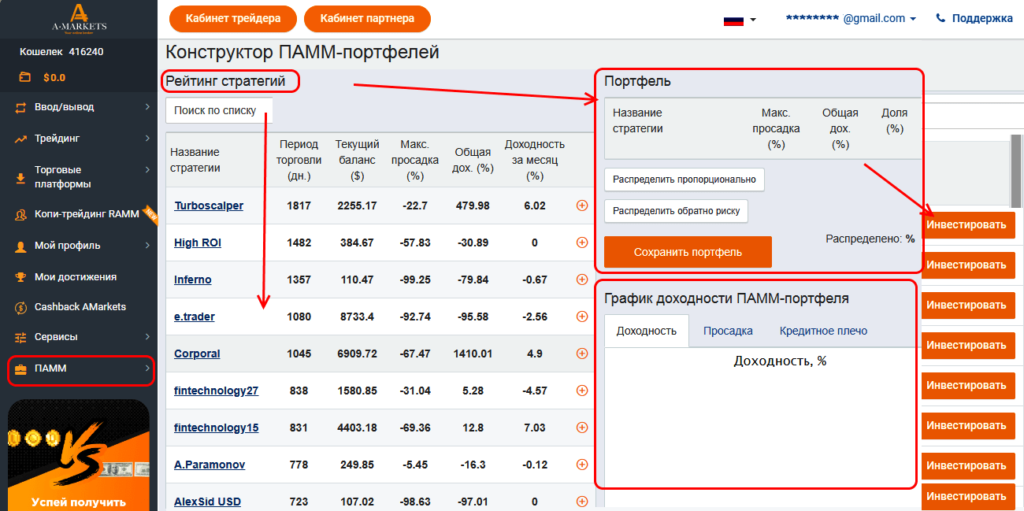

«АМаркетс»

Компания основана в 2007 г. и на сегодня является одной из крупнейших компаний, предоставляющих доступ к торговле валютной, акциями, индексами, инструментами криптоиндустрии. За время работы AMarkets удостоилась ряда наград индустрии.

При помощи ПАММ-площадки брокера можно выбрать ПАММ-сервисы, ранжируя их по ряду показателей, что позволяет подобрать инструмент с необходимыми критериями или собрать инвестиционный портфель.

Другое важное достоинство компании — регуляция. Английская юрисдикция предъявляет строгие требования к брокерам и защищает средства инвесторов

Компания AMarkets не является какой-либо стороной сделок в системе ПАММ-счетов.

Компания AMarkets не является какой-либо стороной сделок в системе ПАММ-счетов.

«ИнстаФорекс»

Компания InstaForex сочетает в себе обширную клиентскую базу (зарегистрировано 7 млн клиентских счетов) и выгодные торговые условия. ПАММ-сервис привлекает масштабом, в нем представлены счета трейдеров из разных стран мира, работающие длительный срок.

ИнстаФорекс – это инструменты управления денежными средствами на рынке Форекс.

ИнстаФорекс – это инструменты управления денежными средствами на рынке Форекс.

Forex4You

Компания работает 13 лет, развивает новые торговые технологии и инструменты. Ее клиентская база составляет 2 млн счетов. В качестве инструмента для инвестирования брокер предлагает систему Share4You, которая заключается в копировании сделок трейдеров, выбранных по параметрам доходности, риска и др.

Forex4you — это брокер торгового терминала MT4, предлагающий различные типы счетов.

Forex4you — это брокер торгового терминала MT4, предлагающий различные типы счетов.

FXOpen

Компания FXOpen предоставляет услуги доверительного управления с использованием ПАММ с 2009 г. Сегодня функционирует 100 торговых счетов, среди которых инвестор может найти подходящий для себя вариант.

Сервис ПАММ-счетов — не уникальная услуга брокеров, но у каждой компании есть особенности.

Сервис ПАММ-счетов — не уникальная услуга брокеров, но у каждой компании есть особенности.

ForexTrend

Компания ForexTrend оказалась негативным образцом индустрии доверительного управления на рынке Forex. С момента открытия в 2008 г. фирма начала агрессивную рекламную компанию, привлекая средства клиентов под видом инвестирования в ПАММ.

Ущерб клиентов компании ForexTrend оценивается в сумму 30-100 млн долларов США.

ForexTrend оказался ярким представителем неприбыльных горе-компаний.

ForexTrend оказался ярким представителем неприбыльных горе-компаний.

«Альфа Форекс»

Компания «Альфа Форекс» эффективно развивала сервис ПАММ-счетов, однако в 2018 г. сменила юрисдикцию с кипрской на российскую и прекратила оказывать услугу ввиду ограничений российского законодательства.

У «Альфа Форекс» в рейтинге отображаются счета только с положительной доходностью.

У «Альфа Форекс» в рейтинге отображаются счета только с положительной доходностью.

«Альпари»

Alpari — крупнейший брокерский центр в России и странах СНГ, работающий на рынке 21 год. Сегодня более 1 млн клиентов пользуется услугами компании в качестве брокера и более 50 000 — в качестве инструмента для управления капиталом. На сайте «Альпари» представлено 3 000 ПАММ-счетов. Инвестор может подобрать для себя инструмент по уровню риска (высокодоходный, умеренный, консервативный) и времени работы (от нескольких недель до нескольких лет).

В 2008 году «Альпари» первым из форекс-брокеров запустил ПАММ-счета.

В 2008 году «Альпари» первым из форекс-брокеров запустил ПАММ-счета.

«Пантеон Финанс»

Эта компания повторила судьбу ForexTrend. Основанная в 2012 г. украинская брокерская фирма вела агрессивную политику по привлечению средств клиентов, но после включения в черный список ЦРФИН не смогла исполнить обязательства перед клиентами и обанкротилась.

Компания «Пантеон Финанс» внесена в чёрный список ЦРФИН.

Компания «Пантеон Финанс» внесена в чёрный список ЦРФИН.

Часто задаваемые вопросы

Информации о ПАММах много, и у людей появляются вопросы. На часть из них ответы уже есть.

Можно ли инвестировать в PAMM-счета Сбербанка

Граждане доверяют Сбербанку, поэтому их интересует, есть ли возможность вкладывать деньги в ПАММы этой организации. Но такая услуга банком не предоставляется. Хотя он принимает деньги в доверительное управление, это не ПАММы, и вкладчик должен располагать суммами от 500 тыс. руб. и более. Сбербанк может предложить еще и ПИФы, но их доходность намного ниже.

Это развод / лохотрон или реальный способ заработка в интернете

Есть люди, считающие, что доверительное управление является разводом. Негативные отзывы пишут те люди, которые потеряли средства. Но профессионалы, ежедневно зарабатывающие на Форекс, не согласятся.

Получать доход на валютном рынке можно, но инвесторы должны понимать принцип работы ПАММов.

Высокий доход при инвестировании основан на 2 элементах: надежном брокере и профессиональном трейдере. Полная потеря средств происходит, когда работой занимается дилетант. Теоретически любой гражданин может назвать себя управляющим и принимать деньги в доверительное управление. Поэтому инвесторам нужно внимательно анализировать ПАММы.

Сколько можно заработать

Только в Альпари более 56 тыс. счетов, в них вложились более 550 тыс. инвесторов. Вкладчики утверждают, что можно рассчитывать на прибыль в диапазоне 30-50% годовых. Это намного превышает показатели других инвестиционных инструментов.

Как стать управляющим

Совершаются сделки, можно использовать советники ⇒.

Есть люди, которые боятся работать с чужими деньгами. Им стоит начинать с непубличных счетов.

Они тоже будут отражаться в рейтингах. За ними станут следить инвесторы, но без разрешения трейдера они не смогут делать инвестиции в ПАММ-счета, которые он открыл.

C чего начать

Трейдер, который решил стать управляющим, должен выбрать брокера, надежную компанию, с которой он будет сотрудничать. Он регистрирует личный кабинет, передает специалистам организации сканы личных документов, подтверждает свою личность. После этого он вводит свои деньги и начинает торговать.

Причины возникновения и широкого распространения ПАММ-площадок

До внедрения форекс-брокерами ПАММ-площадок процесс передачи средств в управление мог быть осуществлен двумя, далеко не самыми лучшими способами (которые, впрочем, живы и сейчас):

- Инвестор договаривался с управляющим о том, чтобы управляющий торговал непосредственно на торговым счёте инвестора, а инвестор в свою очередь в отчетные оговоренные даты переводил соответствующее вознаграждение (так же заранее оговоренное) управляющему.

- Инвестор передавал средства управляющему и управляющий аккумулировал средства инвесторов на собственном торговом счёте выплачивая его средства за вычетом своего вознаграждения в соответствии с договоренностями или же по требования инвестора.

Оба перечисленных способа передачи средств в доверительное управление имеют огромное множество недостатков.Первый способ крайне не удобен для трейдера по ряду причин:

- Инвестор полностью контролирует действия трейдера и в любой момент может вмешаться в торговлю или вывести средства со счёта частично или полностью без предупреждения.

- Если трейдер торгует «руками» (т.е. без использования торговых роботов) то он физически может торговать на ограниченном количестве торговых счетов одновременно (а скорее всего даже только на одном), а как следствие ему совершенно не интересны предложения инвесторов с малыми и средними объемами инвестирования.

- Инвестор может задерживать выплату вознаграждения трейдеру или вовсе его не выплатить в последний торговый период в случае, если примет решение выводить все средства с торгового счёта.

- сама процедура выплаты вознаграждения управляюещему из прибыл достаточно сложная, т.к. подразумевает вывод средств инвестором со своего счёта у брокера и дальнейший перевод средств со своего личного расчётного счёта на личный расчётный счёт управляющего. Суммарный расход на комиссии при переводах при этом может составить довольно ощутимую величину.

Второй способ, по моему мнению, относить к реальному доверительному управлению вообще не стоит. Я такой подход называю «псевдо доверительное управление«, инвестор отдает управляющему свои деньги, которыми управляющий распоряжается по своему усмотрению. И прежде всего возникает риск того, что деньги могут быть украдены управляющим.

И именно поэтому вариант непосредственной передачи средств управляющим тоже далеко не самый лучший способ инвестирования. Да и в целом тема «пседо» доверительного управления, имеющего подтверждение реальной деятельности или не имеющего подтверждения — это отдельный большой разговор.Но вернемся к ПАММ-счетам. Ввиду описанных неудобств передачи средств в управление, на рынке форекс довольно очевидным решением для брокеров стало создание ПАММ-площадок. Любая ПАММ-площадка (и ЛАММ-площадки в том числе) работают по схожей схеме:

- Управляющий открывает ПАММ-счет и вкладывает в него определенную сумму (капитал управляющего). Этой суммой он рискует наравне со своими инвесторами, что делает его торговлю более осмотрительной. После этого он создает оферту, в которой указывает условия сотрудничества с инвесторами, в том числе процент от прибыли, который он будет получать в качестве вознаграждения за управление счетами.

- Инвестор изучает эффективность работы управляющих с помощью независимого рейтинга и инвестирует средства в понравившийся ПАММ-счет.

- Управляющий торгует на рынке форекс, используя как свой капитал, так и средства своих инвесторов, но распоряжаться средствами инвесторов он не может — только использовать их в качестве залога при торговле. Прибыли и убытки, полученные в результате торговли, автоматически распределяются между управляющим и его инвесторами пропорционально внесенным суммам.

По сути в отношениях управляющий-инвестор возникает третья, независимая сторона которая технически создает такие условия, при которых договоренность инвестора и трейдера, заключенная в оферте, будет выполняться автоматически и ни трейдер, ни инвестор не будут иметь возможности нарушить условия оферты.

В итоге все выигрывают — средства инвестора находятся непосредственно на счёте инвестора привязанном к выбранному ПАММ-счёту, трейдер получает возможность получать дополнительный доход от своей торговли, а у форекс-брокера увеличивается объем торговых операций и как следствие возрастают доходы.

И при этом ни одной из сторон вообще не обязательно вступать в непосредственный контакт с представителями двух других сторон, т.к. все процессы автоматизированы — что крайне удобно, и вполне в духе века интернета.

Диверсификация ПАММ-счетов

Поскольку мы более-менее выяснили, что ПАММ-счета – это счета, к которым присоединяется сразу несколько торговых счетов разных инвесторов с целью передачи управления ними одному профессиональному трейдеру, разобрались с их видами и рисками, думаю, пришло время поговорить о том, как эти риски свести до минимума.

Полагаю, что практически все вы знаете, что главное стратегическое решение, которое необходимо принять каждому, кто хочет заработать на ПАММ-инвестировании, — распределить капитал между несколькими счетами. Идеальным ПАММ-портфелем можно считать тот, в котором есть консервативные, умеренные и агрессивные счета. Лично я считаю, что большая часть вашего портфеля должна состоять именно из консервативных инструментов, а остаток – из агрессивных. Учитывая высокую доходность последних, вы можете сравнять ее размер с регулярными небольшими доходами из консервативной части портфеля. Однако, в случае убыточности позиции, вы сократите свои потери за счет того, что «агрессоры» имеют небольшую долю в вашем инвестиционном сундуке.

Очень важно, чтобы диверсификация происходила еще и по валюте открытого ПАММ-счета. Если вы поделите свой портфель на рубли, доллары и евро, то никакие колебания курсов вам не будут страшны

Кстати, распределяя вложения между разными площадками, вы тоже производите своеобразную диверсификацию рисков. Настоятельно вам рекомендую изучить список брокеров Форекс, чтобы определиться с площадками для распределения рисков.

Как выбрать лучший ПАММ счет – 5 простых советов

Перед тем, как инвестировать в тех или иных трейдеров, стоит подвергнуть их всестороннему анализу. Проверьте ряд показателей, чтобы выяснить, стоит ли доверять выбранному игроку.

Совет 1. Изучаем время работы счета

Каждый трейдер имеет определенный опыт работы на рынке. Чем он больше, тем выше вероятность стабильного получения прибылей. И наоборот: слишком «молодые» ПАММ-счета – весьма ненадёжный инвестиционный инструмент.

К примеру, если счету нет ещё и месяца, судить о его прибыльности пока рано. У каждой стратегии есть свой срок окупаемости: чтобы оценить доходность конкретного способа торговли, понадобится время. Оптимальный период – не меньше 12 месяцев.

Совет 2

Обращаем внимание на показатель максимальной просадки. Ещё один показатель, требующий обязательного внимания – просадка

Он показывает, каких рисков следует ожидать. Новичкам стоит выбирать трейдеров, убытки которых за последние полгода составляют не более 40% от суммы капитала

Ещё один показатель, требующий обязательного внимания – просадка. Он показывает, каких рисков следует ожидать. Новичкам стоит выбирать трейдеров, убытки которых за последние полгода составляют не более 40% от суммы капитала.

Показатели выше этого значения – ещё не признак катастрофы. Скорее, это свидетельство агрессивной стратегии трейдера. Но начинающим не стоит рисковать капиталом, выбирая столь непредсказуемых партнеров.

Совет 3. Анализируем доходность ПАММ счета

Доходность – показатель, который следует отслеживать параллельно с уровнем просадки. Он означает, какую прибыль получает управляющий за длительный период торговли.

Доходность успешных ПАММ-счетов изначально должна быть выше, чем у менее агрессивных финансовых инструментов (банковских депозитов, ПИФов, вкладов в золото).

Совет 4. Анализируем объем капитала управляющего

Объём собственного капитала управляющего – ещё один важный показатель надёжности. Чем больше денег у трейдера, тем выше его заинтересованность в получении прибыли для себя и своих инвесторов.

Убытки сказываются на всех участниках счета (в том числе и на управляющих) в равных пропорциях. Солидный капитал «рулевого» – своего рода гарантия его ответственности.

Совет 5. Изучаем объем капитала инвесторов

Чем больше инвесторов вложились в счет, тем выше кредит доверия управляющего. Это значит, вкладчики уверены в прибыльности ПАММ-счета и без опасений доверяют ему свои капиталы.

Топовые управляющие «ворочают» миллионами долларов. К таким счетам и следует присматриваться новичкам без опыта инвестирования и нулевыми познаниями в сфере валютной торговли.

Что такое ПАММ счёт?

Итак, ПАММ счет представляет собой торговый счёт, зарегистрированный у форекс-брокера, и находящийся под управлением некого трейдера. Все средства, имеющиеся на счету состоят из собственных денег управляющего, и инвестированных сумм. Количество инвесторов может быть практически любым. Деньги могут вноситься по мере функционирования счёта. Средства управляющего при этом не являются фиксированной величиной, хотя, как правило, стартовая сумма обычно так и остаётся, а всё, что зарабатывается – реинвестируется, то есть остаётся на счету для дальнейшей работы.

Рассмотрим что такое памм счет на конкретном примере с тремя инвесторами (рисунок ниже).

Есть счёт с объёмом средств в 10 000$. Складываются они из трёх тысяч собственных денег управляющего и ещё двух тысяч, распределённых между тремя инвесторами в долях, показанных на картинке. После того, как заработается, например, 100% прибыли к этим 10 000$, можно произвести расчёт, сколько денег достанется каждому. Весь заработок распределяется в соответствии с долями, то есть инвестор, имеющий долю 8% от общего капитала, получит 8% от суммы прибыли, а тот у кого 12%, получит, соответственно, 12%.

Отдельным моментом является вознаграждение трейдера (управляющего) за управление счётом. По приведённой выше схеме получается так, что он бесплатно работает, и приносит деньги. На практике всё по-другому. У каждого управляющего есть свой показатель, выраженный в процентах, который так и называется – “вознаграждение управляющего”. Это доля заработка инвестора от инвестиций в памм счет, которую он отдаст в качестве оплаты труда трейдера. Это вполне логично, ведь какой смысл работать бесплатно, рискуя не только своими, но и чужими деньгами.

После этого схема распределения средств немного меняется. Вернее, добавляется второй этап расчётов после того, как каждый участник получил свою долю. Производится выплата трейдеру его доли с заработка каждого инвестора. Тот, который получил свои 8% от заработка, выплачивает некоторую часть от него (обычно от 20% до 50%) управляющему, также делают и остальные. На протяжении всех расчётов сохраняются пропорции, единственное исключение, которое иногда может присутствовать – плавающая ставка вознаграждения трейдера в зависимости от того, какая сумма инвестирована.

Итак, вкратце мы разобрались что такое памм счета, и как они работают. Теперь давайте рассмотрим основные их характеристики.

The magic of compound interest.

Have you ever been over how much profit can be obtained if every day to invest just $ 1? A little count. Let it be such initial data:

- Initial Deposit — $1

- The number of days (working) — 247

- The yield for 1 day — 1% (5% per week, which is normal for PAMM accounts)

- Additional Deposit for every day — $1

In the end, if you invest $1 for every day with a profit of 1% daily, you will have:

- After 1 year (247 working days) — $1.079,41

- After 2 years (494 days) will have $13.673,69

- After 3 years — $160.753,44

- After 4 years — $1.878.393,48

- After 5 years — $21.937.495,01 (!)

That’s not a typo! More than twenty million dollars in just 5 years!

- What were you doing the previous 5 years?

- Do you have at least 1 million dollars?

- How fast is «flying» these 5 years?

- Are you ready to invest daily 1 dollar to 5 years to more than 20 million dollars?

If the last question you answered — immediately register on the site and start your way to twenty million dollars. The next 5 years will fly by as fast as the previous one. But it will be a significant difference in the quality of your life. You will be able to provide not only themselves but also their parents. You’ll be able to buy property for their children, to buy the most expensive gifts to their loved ones!

Правила формирования ПАММ-портфеля

Ну а теперь я предлагаю вам, дорогие друзья, перейти к практической и увлекательной части моего рассказа. Учитывая, что вы все имеете представление о том, как выбрать ПАММ-счет для инвестирования, думаю, что мы смело можем приступать к освоению метода имитационного моделирования. С его помощью у нас будет возможность приоткрыть завесу будущего и взглянуть, что произойдет с нашим инвестиционным портфелем, и, какова вероятность того или иного исхода. Но прежде, чем перейти к практическому материалу, мы, по традиции, пробежимся по теории.

Диверсификация

Несмотря на то, что теме диверсификации я уже посвящал отдельный обзор, думаю, что среди читателей данной статьи найдутся новички инвестиционного мира, которые только начинают осваивать азы формирования инвестиционного портфеля. Именно поэтому повторюсь, что диверсификация – это один из важнейших методов снижения рисков капиталовложений, позволяющий минимизировать риски таким образом, чтобы при этом не затронуть доходность всего портфеля. Благодаря тому, что диверсификация никоим образом не влияет на доходность, она является важнейшим инвесторским инструментом.

Для большей ясности предлагаю вам рассмотреть пример с двумя инвестиционными портфелями:

Таким образом, средняя доходность, на которую мы можем рассчитывать по каждому портфелю, составляет (1+1%)^50=64% в год. Казалось бы, разницы никакой. Однако проблема таится в том, что показатель средней доходности недостаточно информативен, не отображает никаких возможных рисков. Проще говоря, показатель говорит нам лишь о том, что заработок на инвестициях в размере 50% и более годовых вероятен ровно на 50%.

Согласитесь, уверенность в заработке на 50% — это то же самое, что и уверенность в том, что мы станем нищими. Все мы, озвучивая желаемую сумму заработка, подсознательно присваиваем ей вероятность от 95%, а уж никак не 50%.

Учитывая, что и первый, и второй портфель имеет одинаковую среднюю доходность, нам необходимо оценить его среднюю минимальную доходность. В случае со вторым портфелем этот показатель будет на порядок выше, что, в первую очередь, связано с его грамотной диверсификацией.

Несмотря на свою простоту, этот метод обрел невиданную популярность. Только подумайте, для того, чтобы быть успешным инвестором, вам достаточно не класть все яйца в одну корзину. Составляйте портфель таким образом, чтобы доходность активов, составляющий его, была независимость друг от друга. Если же вы не в состоянии удовлетворить этому требованию, то снизить риски вам не удастся даже тогда, когда в портфеле будет находиться тысяча активов.

Именно эту «лазейку» в инвесторском сознании активно эксплуатируют компании, предоставляющие услуги доверительного управления. Все они создают массу инвестиционного инструментария из категорий «высокорискованного», «среднерискованного» и «низкорискованного», просто-напросто увеличивая его количество.

В свою очередь инвесторы, помня о правиле диверсификации, смотрят на это разнообразие и думают: «А не разложить ли мне свои средства по всем ячейкам, чтобы обеспечить себе стабильную прибыль?». Если вы, глядя на предложения приглянувшегося ПАММ-счета, задали себе тот же самый вопрос, поздравляю вас! Вы ничегошеньки не поняли о диверсификации и попались на простейшую приманку компании.

Поймите, что цель фирмы – собрать максимальное количество денег на счету. Если же клиент готов вкладываться в предприятие только при условии диверсификации, то нужно создать для него все необходимые условия.

Если вы теряетесь и не понимаете, какие ПАММ-счета взять для диверсифицированного портфеля, то отталкивайтесь от того, что счета не должны иметь схожую динамику. Не относите весь свой капитал в руки одного управляющего, который работает сразу с несколькими ПАММами. Эта затея совершенно бессмысленна. Вам необходимо выбрать всего один, максимально подходящий для вас, счет, и вложить свои деньги в него.

Открыть брокерский счет amarkets