Как заполнить и сдать нулевую декларацию по ндс

Содержание:

- Порядок подачи

- Нулевая декларация ИП на ЕНВД

- Состав декларации по НДС: минимальный и расширенный

- Банк списал комиссию, можно ли сдавать нулевку?

- Вся ли отчетность вновь зарегистрированного предприятия является нулевой?

- ИП на УСН

- Перерыв в бизнесе ИП — за что платим, как отчитываемся

- Спросят ли налоговики о причинах отсутствия деятельности?

- Что такое упрощённая декларация по НДС?

- Особенности заполнения нулевой декларации по УСНО

Порядок подачи

На нулевые формы распространяются те же правила, которые установлены для отчетов с показателями. Это относится и к порядку представление отчетов. Так, если компания обязана отчитываться электронно, то и нулевую декларацию или расчет нужно подать в такой же форме.

В частности, это касается всех плательщиков НДС. Даже если в периоде не было облагаемых операций, направить декларацию нужно по ТКС. Бумажная форма принята ИФНС не будет.

Если компания не обязана подавать отчетность в электронной форме, то приемлемы все прочие методы представления. Отчетность можно:

- передать лично;

- передать через представителя, уполномоченного доверенностью;

- направить почтовым отправлением.

Можно приложить к формам письмо, в котором указать, что операции в отчетный период не осуществлялись, объекта налогообложения не было.

Если отчетность направляется в электронном виде по ТКС, то спустя 2 часа максимум должно поступить подтверждение от оператора электронного документооборота. Не позже следующего рабочего дня налогоплательщик должен получить извещение о получении отчетности, квитанцию о приеме и извещение о вводе.

Эти документы подтвердят, что отчетность передана в Налоговый орган и прошла первичную форматно-логическую проверку. В случае неудачи налогоплательщик получит уведомление об отказе в приеме с перечнем ошибок, которые нужно исправить.

Нулевая декларация ИП на ЕНВД

Если предприниматель ведет деятельность с применением спецрежима ЕНВД, то, как таковой, нулевой декларации по ЕНВД представить не получится, так как единый специальный налог, подлежащий уплате при данном режиме, зависит не от итогов деятельности, а от вмененного дохода, установленного для вида бизнеса, облагаемого ЕНВД.

Поэтому даже в том случае, если ИП приостанавливает операции, налог придется посчитать, заплатить и отразить в декларации. Если предприниматель не желает этого делать, то следует сообщить в налоговую о своем намерении приостановить работу по вмененному режиму. НК РФ обязывает вмененщиков выполнить это действие в срок 5 дней с момента приостановки вмененной деятельности.

Декларация по ЕНВД содержит данные о базе для исчисления налоговой нагрузки, зависит данный показатель от ряда установленных составляющих (физический показатель, вмененный доход, корректировочные коэффициенты) и никак не зависит от реального итога бизнеса в отчетном периоде. Именно поэтому крайне невыгодно иметь деятельность на ЕНВД, которая приостанавливается на временный период. Нужно сразу же снимать бизнес с «вмененки».

Декларация сдается четырежды в год, по результатам каждого квартала. Крайняя дата для сдачи – 20-тое число месяца, следующего за каждым из кварталов.

Бланк декларации по ЕНВД содержится в приложении к Приказу №ММB-7-3/353@ от 22.12.15, применять его нужно, начиная с отчетности за 1 кв. 2016г.

Если ИП останавливает свой бизнес на ЕНВД, то в срок 5 дней подается уведомление в ФНС ЕНВД-4 о снятии с учета в качестве плательщика вмененного налога. Подавать указанную выше декларацию с прочерками или нулями не позволяют нормы НК РФ.

Состав декларации по НДС: минимальный и расширенный

Состав декларации по НДС за 3 квартал 2021 г. зависит от того:

- кто ее оформляет;

- какие операции совершены в отчетном квартале.

Минимальный и расширенный наборы листов декларации описаны в порядке ее заполнения, утв. приказом ФНС России от 29.10.2014 № MMB-7-3/558@:

Расскажем коротко о каждом разделе (группе разделов) — кто и когда их должен заполнять.

Раздел 1

Этот раздел предназначен для отражения суммы налога к уплате или возмещению из бюджета по данным налогоплательщика.

Компании и ИП, применяющие специальные налоговые режимы (УСН, ПСН, ЕНВД, ЕСХН) не признаются плательщиками НДС. Но налоговое законодательство допускает выставление ими счетов-фактур с выделенной суммой налога. В таком случае указанные лица обязаны заплатить налог в бюджет и представить декларацию по НДС.

Применяющим ЕСХН налогоплательщикам с 2019 года нужно уплачивать НДС и представлять в налоговые органы декларации на общих основаниях (п. 12 ст. 9 закона «О внесении изменений в НК РФ» от 27.11.2017 № 335-ФЗ). Возможность освобождения от обязанностей плательщиков НДС для представителей этого налогового режима также предусмотрена ст. 145 НК РФ (письмо ФНС России от 18.05.2018 № СД-4-3/9487@).

О плюсах и минусах освобождения от уплаты НДС по ст. 145 НК РФ рассказываем здесь.

Раздел 2

Внимание! Рекомендация от «КонсультантПлюс»Раздел 2 заполняйте отдельно (п. 36 Порядка заполнения декларации по НДС):Почему разделов 2 в декларации может быть несколько, узнайте в К+

Раздел 3

По пп. 2–4 ст. 164 НК РФ предусмотрены следующие ставки налога:

- 10% — в отношении отдельных продовольственных товаров первой необходимости (соль, сахар, мука и др.), продуктов детского и диабетического питания, товаров для детей, медицинских товаров и т. д.;

- 20% — во всех остальных случаях (кроме указанных в пп. 1, 2 и 4 ст. 164 НК РФ);

- по расчетной ставке в ситуациях, описанных в п. 4 ст. 164 НК РФ.

Построчный алгоритм заполнения раздела 3 и остальных разделов декларации по НДС вы найдете в КонсультантПлюс. Пробный полный доступ к правовой системе можно получить бесплатно.

Разделы 4–6

Блок разделов 4–6 предназначен для отражения НДС по экспортным операциям:

- Раздел 4 — оформляется в том случае, если подтверждающие экспорт документы собраны в течение 180 дней.

- Раздел 5 — его заполняют налогоплательщики, ранее документально подтвердившие обоснованность применения ставки 0%. Но право на вычеты по этим операциям возникло только в данном отчетном периоде.

- Раздел 6 — заполнить этот раздел необходимо налогоплательщикам, не сумевшим документально подтвердить экспорт в указанный срок. За период, в котором произошла экспортная отгрузка, нужно исчислить налог (путем подачи уточненной декларации).

О правилах заполнения разделов 4–6 декларации по НДС узнайте из этой статьи.

Раздел 7

Этот раздел заполняется только в том случае, если в отчетном квартале производились не облагаемые НДС операции.

При отражении операций в разделе 7 обратите внимание на следующее — если в отчетном периоде вы:

- Получили аванс по не облагаемым НДС операциям — отражать его в декларации не нужно. В разделе 7 показывают только специфические авансы — полученные в счет предстоящих поставок товаров, длительность производства которых превышает 6 месяцев;

- Получили от учредителя с долей 100% вклад в имущество — в разделе 7 его отражать не нужно. Эти деньги не связаны с реализацией товаров, работ, услуг (подп. 2 п. 1 ст. 162 НК РФ, письмо Минфина России от 09.06.2009 № 03-03-06/1/380).

- Выдали заем — его сумму в разделе 7 отражать не нужно. Показать следует только сумму начисленных процентов (письмо ФНС от 29.04.2013 № ЕД-4-3/7896).

Как отразить операцию по начислению процентов по займу в разделе 7 на примере, смотрите в этом материале.

Подробности о заполнении раздела 9 декларации по НДС узнайте из этого материала.

Разделы 10–11

Подсказки по заполнению указанных разделов вы найдете в статьях:

- «Порядок заполнения раздела 10 декларации по НДС»;

- «Порядок заполнения раздела 11 декларации по НДС».

Раздел 12

Раздел 12 заполняется данными из выставленных счетов-фактур.

В чем отличие счета-фактуры от УПД, рассказываем здесь.

Банк списал комиссию, можно ли сдавать нулевку?

По закону правомерной сдача нулевой отчетности считается лишь в том случае, если никаких движений по банковским счетам в отчетном периоде не было. Но без исключений тут не обошлось.

Рассмотрим типичную ситуацию. Компания только что зарегистрировалась, фактически деятельность еще не ведет, но открыла расчетный счет. Банк (по условиям договора обслуживания) списал комиссию.

В данном случае возможно два пути:

- Подать обычную отчетность, включив банковскую комиссию в расходы. В декларации будет отражен убыток. Возможно, по возникновению убытка придется дать пояснения.

- Не включать комиссию в расходы, подавать нулевую отчетность. Так Вы избежите более пристального внимания. Убытки налоговики не любят.

Вся ли отчетность вновь зарегистрированного предприятия является нулевой?

Ответ: нет. Не вся первая отчетность вновь созданных организаций может иметь нулевые показатели, в т.ч. при полном отсутствии финансово-хозяйственной деятельности.

Пример 1. Сведения о среднесписочной численности (в налоговую инспекцию)

Сведения о среднесписочной численности работников в случае создания юридического лица предоставляется не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана. Данный вид отчетности вправе не сдавать лишь индивидуальные предприниматели без работников.

По общему правилу сведения о среднесписочной численности вновь созданных организаций и индивидуальных предпринимателей должны предоставлять только что зарегистрированные юридические лица, независимо от наличия персонала (наличия трудовых договоров), а также индивидуальные предприниматели, у которых оформлены сотрудники.

Например, создание ООО произошло 01 июня 2020 года, следовательно, сдать сведения о среднесписочной численности вновь созданной организации надо не позднее 20 июля 2020 года, сведения отразить по состоянию на 01 июля 2020 года.

Среднесписочная численность вновь созданной организации предоставляется независимо от наличия/отсутствия персонала и рассчитывается только в отношении персонала, принятого по трудовому договору.

ООО не может функционировать без директора. На директора распространяются нормы трудового законодательства и он является работником организации с момента ее создания, даже если он не получает зарплату и с ним не оформлен трудовой договор. Поэтому при расчете среднесписочной численности вновь созданной организации — директор должен учитываться.

Бытует обратное мнение, что единственного учредителя-директора ООО без трудового договора (без начисления заработной платы) не нужно учитывать в среднесписочной численности для вновь создаваемых организаций. Но. Налоговые инспектора часто не принимают нулевые сведения и просят отразить директора в среднесписочной численности.

Пример 2. Отчетность по форме СЗВ-М, СЗВ-ТД и СЗВ-СТАЖ (в пенсионный фонд)

Вся отчётность, которая направляется в Пенсионный фонд, связана с застрахованными лицами. Это работники, нанятые по трудовым или гражданско-правовым договорам на выполнение работ или оказание услуг. Вновь созданные юридические лица и индивидуальные предприниматели должны подать в Пенсионный фонд только персонифицированную отчётность, то есть сведения о застрахованных лицах и их стаже. Это формы СЗВ-ТД, СЗВ-М и СЗВ-СТАЖ.

Руководитель, являющийся единственным учредителем также считается застрахованным лицом. Поэтому даже если в ООО нет работников, а с директором не заключен трудовой договор, подавать в его отношении персонифицированную отчётность необходимо.

Отчет СЗВ-М подаётся ежемесячно. Крайний срок – 15 число месяца, следующего за отчётным. То есть, в случае если организация зарегистрировалась 01 июня 2020 года, то отчитаться за руководителя ООО, нужно не позднее до 15 июля. Но это общий случай. Если этот день выпадает на праздник или выходной, то подать отчёт можно на следующий за ним рабочий день.

Форма СЗВ-СТАЖ предоставляется ежегодно. Зачастую не является первой отчетностью вновь зарегистрированной организации. (в общей практике срок предоставления – до 1 марта года, следующего за отчётным).

Отчетность по форме СЗВ-ТД предоставляется ежемесячно. При этом возникает вопрос о том, нужно ли заполнять СЗВ-ТД на директора — единственного учредителя вновь созданной организации? Ответ зависит от кадрового оформления. Если с руководителем заключен трудовой договор, то необходимо. Заполнять СЗВ-ТД на директора без трудового договора не нужно. Сроки сдачи СЗВ-ТД: если сотрудник был принят на работу или уволен – не позднее рабочего дня, следующего за тем, когда был издан приказ либо распоряжение о начале или конце трудовых отношений; в остальных случаях – не позднее 15-го числа месяца, следующего за тем, когда состоялось кадровое мероприятие либо было подано заявление о выборе формы трудовой книжки.

ИП на УСН

Предприниматели на упрощенке представляют лишь одну декларацию – упрощенную. От обязанности сдачи отчетности по НДС и НДФЛ они освобождены.

Сдать декларацию ИП на УСНО необходимо в срок до 30 апреля года, следующего за отчетным.

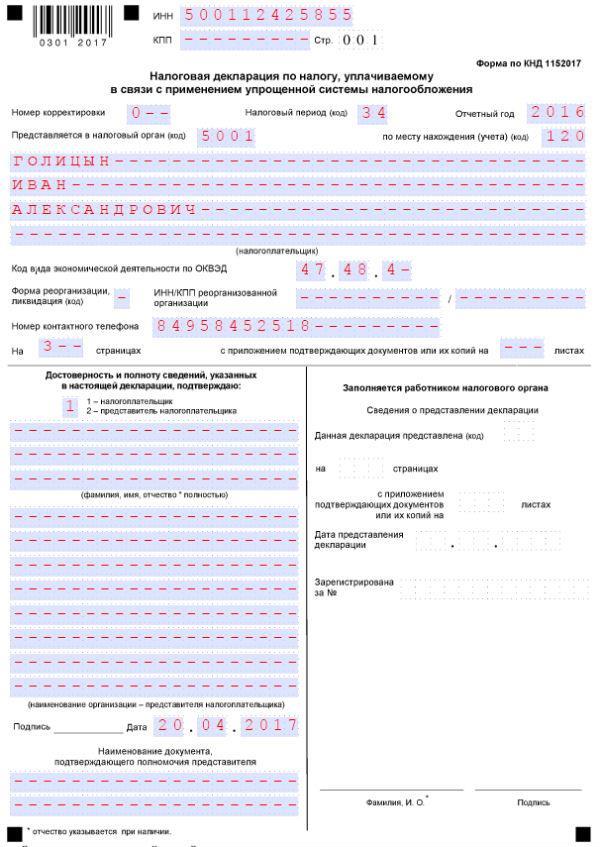

Пример заполнения нулевой декларация по УСНО

Для УСН – 6% (объект доходы) необходимо заполнить Титульный лист и Разделы 1.1 и 2.1.1

Для УСН – 15% (объект доходы минус расходы) необходимо заполнить Титульный лист и Разделы 1.2 и 2.2.

Титульный лист

На Титульном Листе, одинаковом, как для объекта доходы, так и для объекта «доходы минус расходы» необходимо указать:

- ИНН (в соответствии с выданным в ИФНС (МРИ ФНС) при постановке на учет);

- Номер корректировки – «0»

- Налоговый период – «34» (год);

- По месту нахождения – «120» (код для ИП);

- ФИО в соответствии с паспортом;

- Код основного вида деятельности (ОКВЭД)

- Номер телефона

- И количество листов декларации «3»

После основного блока с информацией необходимо указать кем представляется отчетность: самим ИП или его доверенным лицом и внести сведения о представителе (ФИО и реквизиты доверенности)

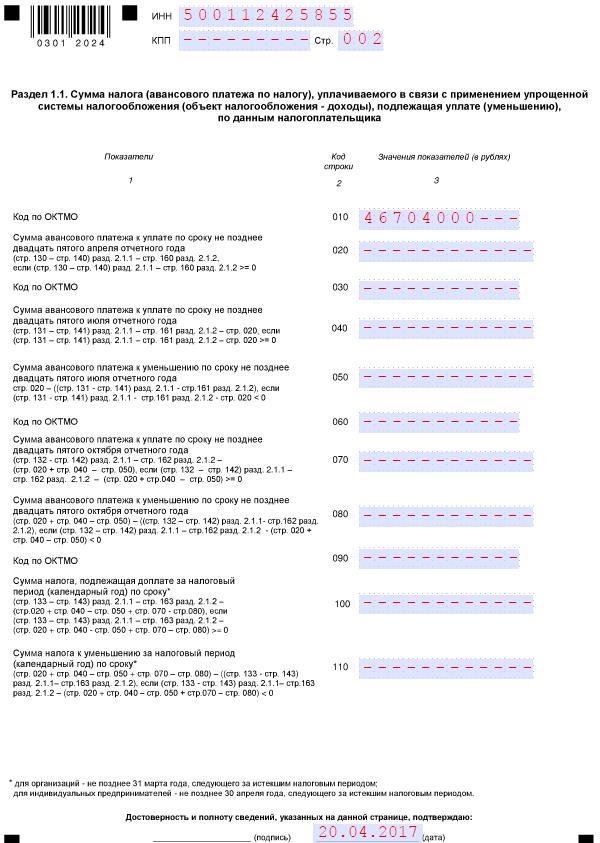

Раздел 1.1

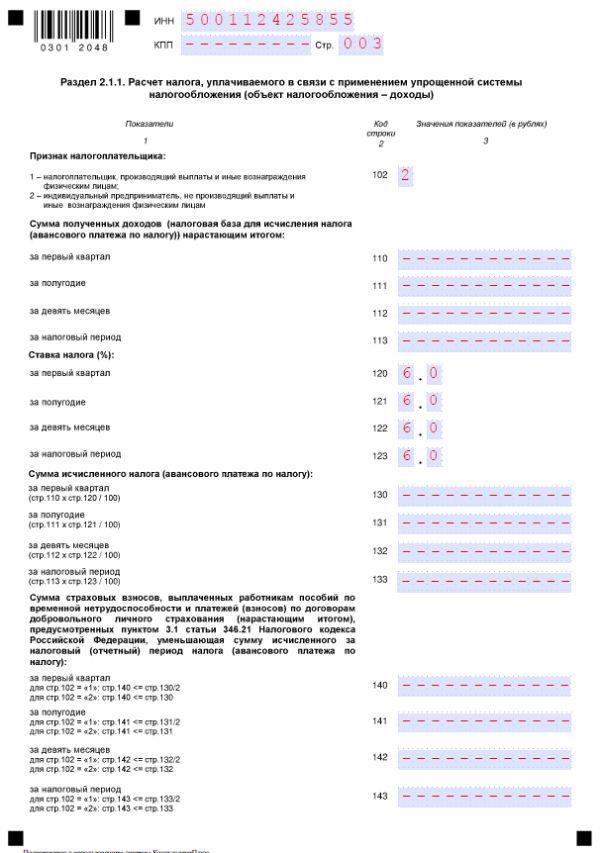

Раздел 2.1.1

В разделе 2.1.1 указывается лишь признак налогоплательщика и ставку по объекту.

Остальные строки отчеркиваются.

Нулевая декларация по УСН – 15%

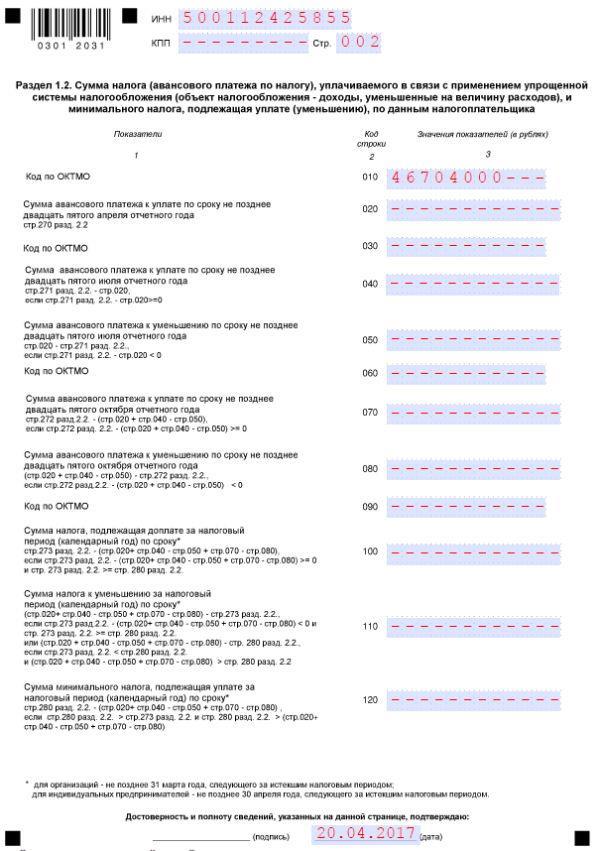

Раздел 1.2

Раздел 2.2

Обратите внимание, что НК РФ не содержат указаний на то, как долго можно сдавать нулевую отчетность ИП, в связи с чем ИП может представлять ее до тех пор, пока не снимется с учета или не начнет получать доход

Перерыв в бизнесе ИП — за что платим, как отчитываемся

Бывают жизненные ситуации, когда человек, зарегистрированный в качестве частного предпринимателя, вынужден на время отложить свой бизнес. Причины могут быть разными: другая временная работа, уход за близкими, необходимость собственного лечения или просто хочется отдохнуть.

В любом случае замораживание коммерческой деятельности следует выполнить правильно, чётко понимая свои права и обязанности как налогоплательщика. Это позволит избежать многих проблем, штрафов и разбирательств с налоговиками.

Ключевые вопросы, которые встают на данном этапе:

- должен ли ИП платить налоги и за что;

- от каких платежей государство освобождает неработающих предпринимателей;

- какие взносы будут отменены только после полного закрытия бизнеса;

- как отчитываться перед налоговой службой и внебюджетными фондами в период, когда бизнес-деятельность не осуществляется.

Если говорить об обязательных платежах недействующего ИП, то нужно знать, что, даже не занимаясь бизнесом, предприниматель обязан делать отчисления как самозанятый гражданин в Пенсионный фонд РФ, а также в Фонд обязательного медицинского страхования.

Обязанность по уплате страховых взносов вступает в силу с момента регистрации ИП и прекращается только в момент официального закрытия частного бизнеса.

С 2018 года меняется порядок определения размера фиксированного платежа ИП — теперь этот размер не будет привязан к МРОТ:

- Размер фиксированного платежа ИП в 2018 году по взносам на обязательное медицинское страхование составляет 5 840 руб. (пп. 2 п. 1 ст. 430 НК РФ).

- Все ИП, независимо от размера полученного в 2018 году дохода, должны перечислить взнос на ОПС за себя в размере 26 545 руб. (пп. 1 п. 1 ст. 430 НК РФ).

Таблица: КБК для страховых взносов ИП с 01.01.2017

| Вид страхового взноса | КБК (поле 104 платёжки) |

| Страховые взносы на ОПС в фиксированном размере, уплачиваемые ИП за себя в ИФНС | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя в ИФНС | 182 1 02 02103 08 1013 160 |

Есть некоторые послабления по вопросу приостановления оплаты страховых взносов. Они напрямую зависят от причины, по которой бизнесмен сворачивает своё дело. Однако чтобы приостановить выплаты в страховые внебюджетные фонды, нужны веские основания:

- уход за ребёнком до полутора лет, инвалидом первой группы или престарелым человеком старше 80 лет;

- невозможность вести бизнес в регионе, где с семьёй проживает предприниматель (например, войсковые части, заграница);

- служба по призыву.

Все остальные предприниматели не освобождаются от пенсионных сборов, а также взносов на обязательное медицинское страхование.

приостановка страховых выплат ИП возможна, но для неё нужны веские основания

Что касается налоговой отчётности в период отсутствия бизнес-деятельности ИП, ответ однозначный — декларации по итогам отчётного периода предоставлять нужно. Это не зависит от того, на какой период приостановлена деятельность (несколько месяцев или лет). Пока предприниматель не вычеркнут из единого реестра предпринимателей (ЕГРИП), это основная обязанность ИП.

Данные требования закреплены в статье 289 НК РФ «Налоговая декларация». В ней законодательно установлено, что своевременная сдача расчёта по декларированию налога — прямая обязанность всех ИП, независимо от того, должны ли они выплачивать налоги или авансовые платежи, ведут ли они свою деятельность или просто числятся предпринимателями. Каждый частный бизнесмен по истечении отчётного налогового периода, который устанавливается системой налогообложения, должен сдать декларации по всем закреплённым за этой системой (и видами деятельности ИП) налогам.

Главная цель предоставления нулевой декларации — подтверждение права ИП не выплачивать налоговые сборы. Нулевая декларация может быть применена только в случаях, когда ИП не получал дохода, не проводил расчётные операции, то есть не было движения денежных средств ни на расчётных счетах в банках, ни по кассе. Этот факт будет главным обоснованием временной остановки бизнеса.

Нулевая отчётность на бизнес-каникулах предусмотрена почти для всех налоговых режимов, за исключением:

- патентной системы — потому что по ней просто нет отчётности;

- налога на вменённый доход — так как это не подразумевается самой системой налогообложения, даже если просто разобраться в понятиях: налог вменён на доход, нет дохода — не работает система.

Для декларантов, которые не осуществляют частную коммерческую деятельность, по каждому налоговому режиму существуют свои нулевые декларации.

Декларирование налогов обязательно даже при нулевых показателях деятельности ИП

Спросят ли налоговики о причинах отсутствия деятельности?

Выяснение причин отсутствия финансово-хозяйственной деятельности у налогоплательщиков не входит в компетенцию налоговиков. Контролирующая структура следит за исполнением обязательств юрлиц и ИП, закрепленных действующим законодательством. Соответственно, налоговую волнует сам факт сдачи отчетности, корректность оформления деклараций, соблюдение сроков передачи данных.

Правомерность подачи нулевок ИФНС проверяет всегда. При получении такого отчета делается запрос в банк, обслуживающий налогоплательщика. Если подтверждается отсутствие движения по счетам, нулевая отчетность принимается без выяснения причин отсутствия доходов, расходов.

Несдача деклараций чревата для налогоплательщика серьезными последствиями, от штрафов для компании и директора до блокировки банковского счета.

Что такое упрощённая декларация по НДС?

В соответствии с лицо, признаваемое налогоплательщиком по одному или нескольким налогам:

- не осуществляющее операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации);

- не имеющее по этим налогам объектов налогообложения, представляет по данным налогам единую (упрощенную) налоговую декларацию.

Пример:

ИП Монеткин М.М. в 1 квартале 2021 года не вёл и не планирует вести свою деятельность. Таким образом, объекта налогообложения нет, движения денежных средств ни на счетах, ни в наличной форме нет, вследствие чего исчисление и уплата НДС не производится.

Форма единой (упрощенной) налоговой декларации и порядок ее заполнения утверждены приказом Минфина РФ от 10 июля 2007 г. № 62н «Об утверждении формы единой (упрощенной) налоговой декларации и Порядка ее заполнения».

Единая (упрощенная) налоговая декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом:

| Квартал | Срок предоставления декларации |

| 1 квартал | До 20 апреля |

| 2 квартал | До 20 июля |

| 3 квартал | До 20 октября |

| 4 квартал | До 20 января |

Читайте так же ⇒ \”Изменения в НДС для УСН в 2021 году\”

Особенности заполнения нулевой декларации по УСНО

При заполнении декларации по УСНО в случае отсутствия доходов расчет итоговых сумм не предусмотрен. Уплаченные фиксированные взносы на медицинское и пенсионное страхование в нулевой декларации не отражаются.

Титульный лист заполняется по общим правилам (п. 3.1 – 3.4 Порядка заполнения декларации по УСНО).

Заполнение разд. 1.1 «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы), подлежащая уплате (уменьшению), по данным налогоплательщика». Его заполняют предприниматели, которые платят 6% от общего дохода. (Напомним: данная ставка может быть снижена региональным нормативным актом.)

В строках 020 – 110 данного раздела проставляются прочерки в каждой клеточке.

Заполнение разд. 1.2 «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению), по данным налогоплательщика». Его заполняют предприниматели, которые уплачивают 15% налога с разницы между доходами и расходами. (Данная ставка также может быть снижена региональным нормативным актом.)

В строках 020 – 110 данного раздела проставляются прочерки.

Заполнение разд. 2.1.1 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы)». Это третий лист декларации, заполнять его должны предприниматели, применяющие УСНО с объектом налогообложения «доходы».

В строке 102 указывается признак налогоплательщика:

-

«1» – если ИП принимал на работу в отчетном году работников;

-

«2» – если ИП не применял наемный труд.

В строках 110 – 113, 130 – 133, 140 – 143 проставляются прочерки.

В строках 120 – 123 указывается налоговая ставка (максимальная – 6%).

Заполнение разд. 2.1.2 «Расчет суммы торгового сбора, уменьшающей сумму налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от вида предпринимательской деятельности, в отношении которого в соответствии с главой 33 Налогового кодекса Российской Федерации установлен торговый сбор». Его заполняют предприниматели на УСНО с объектом налогообложения «доходы».

Аналогично с предыдущими листами в строках 110 – 143 данного раздела проставляются прочерки.

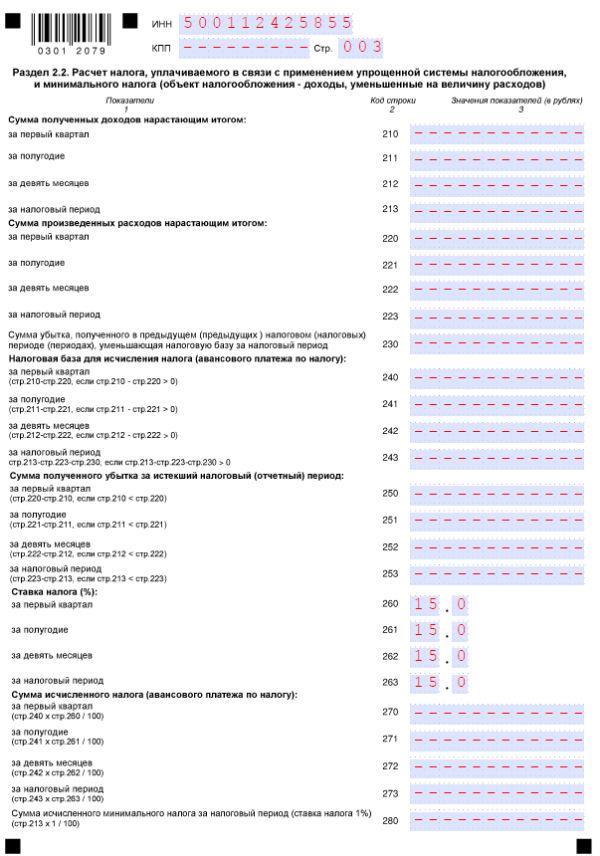

Заполнение разд. 2.2 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога (объект налогообложения – доходы, уменьшенные на величину расходов)». Его заполняют предприниматели на УСНО с объектом налогообложения «доходы минус расходы».

Аналогично с предыдущими листами:

-

в строках 210 – 253, 270 – 280 проставляются прочерки;

-

в строках 260 – 263 указывается налоговая ставка (максимальная – 15%).