Акции газпрома — как можно получать прибыль с их помощью?

Содержание:

- Акции «Газпрома»: история роста и падений

- Почему стоит становиться акционером «Газпрома»?

- Сколько стоят ценные бумаги «Газпрома»

- Что будет в 2020 году

- Покупка ценных бумаг в Газпромбанке

- Газпром: о компании

- Ситуация в секторе

- История акционерного капитала

- Где выгоднее приобрести ценные бумаги?

- История программы ADR

- Чего следует ожидать от Газпрома в 2020 году?

- Финансовое положение

Акции «Газпрома»: история роста и падений

В настоящее время концерн контролирует примерно две трети добычи природного газа в России, около 35% европейского и 10% глобального рынка «голубого топлива». Обладает монополией на экспорт российского газа по трубопроводам. Активы в 2020 году оцениваются примерно в 300 млрд. долларов, что сопоставимо с показателями таких компаний как Chevron (США), Total (Франция) и Sinopec (Китай), но меньше, чем активы Royal Dutch Shell (Великобритания-Нидерданды) или Exxon Mobil (США).

Рыночные цены на газ традиционно привязаны к нефтяным котировкам. В «нулевые» годы на фоне высоких цен на нефть акции «Газпрома» быстро росли и достигли максимума в 2008 году. Капитализация компании (цена одной акции на открытом рынке, умноженная на их общее число) тогда составляла примерно 365 млрд. долларов. Руководство газового гиганта даже заявляло о планах довести капитализацию до 1 трлн. долларов и стать крупнейшей компанией в мире по этому показателю. Но этим фантазиям не суждено было сбыться.

После обвального падения нефтяных котировок в 2009 году капитализация концерна заметно снизилась. Например, одна акция компании стоила около 250 рублей в 2011 году, но менее 100 рублей в 2012 году. Затем рублевая цена акций стабилизировалась на уровне около 150 рублей. Долларовые котировки упали еще больше из-за значительной девальвации российской валюты (более чем в 2 раза относительно уровня 2012 года). Сейчас капитализация «Газпрома» составляет около 3 500 млрд. рублей или 54 млрд. долларов, что меньше его активов. В сентябре 2020 года другая российская газовая корпорация «Новатэк» превзошла «Газпром» по этому показателю, хотя компания Л. Михельсона и Г. Тимченко имеет гораздо меньшие активы и объемы добычи.

На цену акций «Газпрома» также серьезно влияют политические и другие нерыночные факторы. Государственная корпорация содержит многочисленные непрофильные и, как правило, убыточные активы. Среди них футбольные клубы, телеканалы, прочие медиа-ресурсы и др. Кроме того, власти России используют «Газпром» как универсальный «кошелек», из которого оплачиваются различные «нужные» проекты. Многие активы этой корпорации в прошлом изымались и передавались другим организациям без каких-либо объяснений.

Тяжелым ударом для «Газпрома» стала война с Украиной. Это привело не только к санкциям против корпорации со стороны США и стран ЕС, но к краху планов установить контроль над газотранспортной системой Украины (трубопроводы и хранилища). В 2020 году Стокгольмский арбитражный суд обязал «Газпром» выплатить украинской компании «Нафтогаз» около 4,6 млрд. долларов компенсации за отказ поставлять газ по транзитному договору. Российская корпорация пытается обжаловать это решение, но исход дела пока остается не ясным.

Почему стоит становиться акционером «Газпрома»?

Объемы добычи газа российской энергетической корпорации достигают 11% от всех ресурсов мира, 66% – России. По производству тепловой энергии она уже несколько лет подряд занимает первое место. Владеет газотранспортной системой, общая протяженность которой составляет 170 000 квадратных метров. Оборот достигает 7,12 триллиона рублей, а чистая прибыль за 2018 год – 478 миллиарда. Является государственной, так как более 50% акций принадлежит государству.

Имеет следующие преимущества:

- Первая среди ведущих энергетических компаний мира. В 2017 году ОАО (Открытое Акционерное Общество) «Газпром» с третьего места перешло на первое. Стоимость активов превысила 296 миллиардов долларов. Выручка составила 107 миллиардов 217 миллионов, а прибыль превысила отметку в 16 млрд. долларов.

- Большая капитализация в России. В 2018 году капитализация составила 4,8 триллиона рублей.

- Огромная роль правительства. Как уже было сказано, государству принадлежит более 50% ценных бумаг, поэтому оно старается продвигать интересы организации на мировом рынке. Компания играет огромную роль при наполнении бюджета, поэтому в будущем роль правительства будет только расти.

Сколько сегодня стоит акция Газпрома? Намного ниже, чем стоила до кризиса, но курс постепенно идет вверх. Если сравнивать с конкурентами, стоимость даже очень высокая для российского рынка.

Сколько стоят ценные бумаги «Газпрома»

Если оценивать ситуацию биржевых торгов, ценные бумаги корпорации играют роль своеобразной валюты

Если хотите заработать на перепродаже, вам необходимо постоянно проводить анализы всего рынка, при этом обращать внимание на курс относительно мировых валют. Использование в подсчетах большого количества курсовых соотношений позволяет получить наиболее точные прогнозы

Информация о том, сколько сегодня стоит 1 акция Газпрома, находится в открытом доступе. Узнать курс можно на специализированных ресурсах или на официальном сайте компании, www.gazprom.ru в разделе «Акционерам и инвесторам». На момент написания статьи, стоимость одной ценной бумаги была 143,05 рубля. За последние 5 дней курс показывал сильные колебания: за один день со 144,51 был подъем до 146,66 рубля, а через 4 дня – падение до 143,05 руб.

Информация о цене позволяет:

- составлять прогнозы на ближайшие дни;

- проводить закупку пакета ценных бумаг при их низкой цене;

- выбирать между дивидендами и выгодной продажей при высокой цене.

Компания продолжает занимать первые позиции по обороту и чистой прибыли, руководство дает оптимистичные прогнозы, но реальная ситуация скорее пессимистичная. В 2017 году наблюдалось невероятное падение акций – на 11,2%. Доход от дивидендов составил всего 6,5%. Если взять период с 2010 по 2017, средняя цена ценных бумаг была в 2 раза ниже установленного до кризиса исторического минимума.

Но ситуация может кардинально измениться в лучшую сторону. В пользу оптимистичного сценария играет тот факт, что компания пользуется огромной популярностью на китайском и европейском рынках.

Что будет в 2020 году

Большинство российских аналитиков прогнозируют рост акций газового гиганта в 2020 году.

| Финансовые аналитики | Прогноз цены акций «Газпрома», руб. | Дата |

|---|---|---|

| Sova capital | 212 | 20 сентября 2020 года |

| АТОН | 211 | 26 сентября 2020 года |

| БКС | 207 | 27 сентября 2020 года |

| ВТБ Капитал | 191 | 26 сентября 2020 года |

| Уралсиб | 178 | 27 сентября 2020 года |

| Текущая цена | 162 | 28 сентября 2020 года |

Эти позитивные прогнозы обосновываются заверениями руководства «Газпрома», что компания полностью завершит в 2020 году строительство трех стратегических трубопроводов: «Северный поток-2», «Турецкий поток» и «Сила Сибири». Предположительно, это снизит затраты, резко увеличит прибыль корпорации и приведет к выплате значительных дивидендов акционерам.

Однако многие независимые аналитики указывают, что все далеко не так «радужно». Во-первых, российское государство не заинтересовано в выплате сколько-нибудь серьезных дивидендов миноритарным акционерам. С точки зрения властей РФ доходы этой корпорации следует изымать через налоги или другие нерыночные методы. Именно такая тактика имела место в прошлом.

Во-вторых, даже в случае успешного завершения строительства всех стратегических трубопроводов в 2020 году корпорация остается под давлением различных негативных факторов. Сами строящиеся трубопроводы являются, главным образом, политическими, а не экономическими проектами.

«Северный поток-2» через Балтийское море и «Турецкий поток» через Черное море призваны наказать Украину и фактически прекратить транзит газа через эту страну. Резко против «Северного потока-2» выступают США, а также многие страны Восточной Европы, в частности Украина, Польша, Литва, Латвия и Эстония. В Германии, которая является основным заказчиком этого проекта, отношение общественного мнения к российскому газовому концерну остается настороженным.

«Турецкий поток» крайне зависим от военно-политической ситуации на Ближнем и Среднем Востоке, в частности в Сирии. Так как Турция и Россия являются активными участниками региональных конфликтов, то их отношения могут радикально ухудшиться в любой момент.

Наконец, трубопровод «Сила Сибири», должный соединить РФ и Китай, может принести газовому гиганту больше убытков, чем прибыли. Власти Китая не скрывают, что делают ставку на развитие собственной добычи нефти и газа. Поэтому они не заинтересованы в значительных поставках из России. Контрактная цена газа по этому проекту не называется по соображениям «коммерческой тайны», но известно, что она привязана к нефтяным котировкам и намного ниже цен, по которым «Газпром» поставляет топливо в страны Европы.

Покупка ценных бумаг в Газпромбанке

Если вы решили работать с банком, выбирайте именно это финансовое учреждение. Клиенты работают с ним на основании договора купли-продажи с зафиксированной текущей ценой. Данный договор заключается в частном порядке, ведь сама компания не имеет права продавать собственные ценные бумаги.

Процесс приобретения ничем не отличается от других финансовых организаций: собираете необходимые документы, готовите определенную денежную сумму и открываете счет. С него будут осуществляться все последующие операции, и на него будут поступать дивиденды. Сегодня цена продажи акции Газпрома в Газпромбанке высокая, если сравнивать с брокерами. Но такая покупка очень выгодная, если вы рассматриваете долгосрочные инвестиции.

Газпром: о компании

История Газпрома

История Газпрома началась еще в 1960-е годы с открытия больших месторождений газа в Сибири, на Урале и в Поволжье, что впоследствии сделало СССР одной из крупнейших газодобывающих стран.

Изначально всем этим добром ведало Министерство газовой промышленности СССР, а Российское акционерное общество “Газпром” появилось в 1993 году в результате распада советского союза и начала приватизации.

Развал СССР сильно ударил по тогдашнему Газпрому — концерн потерял треть трубопроводов и четверть мощности компрессорных станций, поэтому в 90-е годы приоритетной задачей для корпорации оставалось восстановление и удержание текущих позиций на мировом рынке

Статус открытого акционерного общества компания приобрела лишь в 1998 году.

Суть бизнеса Газпрома

Большая часть выручки генерируется продажей газа, нефти и нефтепродуктов, но все начинается, разумеется, с добычи.

На сегодняшний день основные добывающие мощности расположены в Уральском округе:

Рис.1 Добывающие мощности

А одним из самых перспективных центров газодобычи является полуостров Ямал. Основные капексы в сегменте добыча направляются туда, а также на месторождения способные обеспечить газом наших китайских коллег.

После добычи газ летит по трубам конечному покупателю, а нефть либо отправляется на продажу в сыром виде, либо перерабатывается в различные виды топлива, масла, полимеры, а уже потом продается.

Всей нефтянкой заведует входящая в холдинг Газпром Нефть и приносит Газпрому немного немало, а 37% всей выручки.

Еще 7% приносит «Газпром энергохолдинг», которому принадлежат контрольные пакеты акций ПАО «Мосэнерго», ПАО «ТГК-1», ПАО «МОЭК» и ПАО «ОГК-2». Эти компании занимаются производством и продажей электрической и тепловой энергии.

Оставшиеся 56% — собственно, реализация газа и сопутствующие доходы.

На этом мы остановимся подробнее.

Для транспортировки “голубого топлива” в пределах России Газпром использует свою гигантскую сеть протяженностью 175,4 тыс. км и периодически сдает трубы в аренду независимым производителям газа, что тоже приносит копеечку.

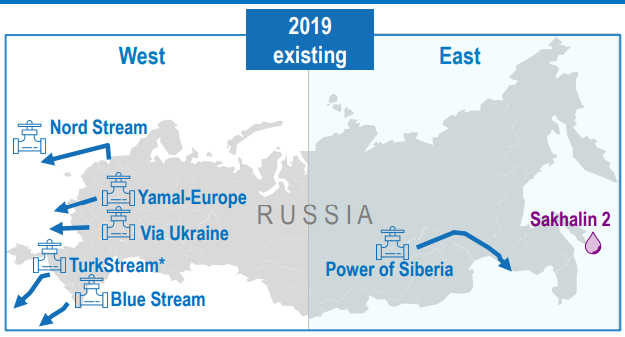

Почти весь экспорт осуществляется в одном направлении. Все трубы смотрят в Европу:

Рис. 2 Экспорт

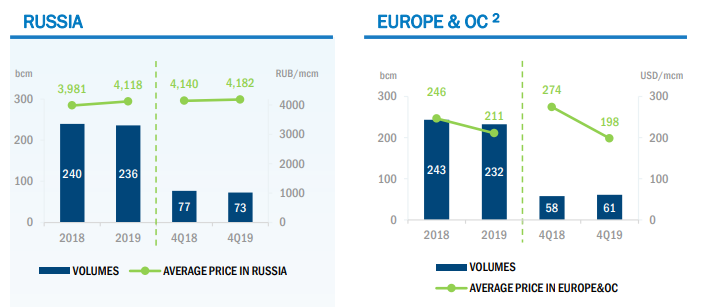

Поставки в РФ и в “Европу и другие страны” по объемам примерно одинаковые — чуть больше 230 млрд м3, но цены на этих рынках разнятся колоссально:

Рис. 3 Ценообразование

В Российской Федерации цены на газ для конечных потребителей подлежат государственному регулированию, и в 2019 году ср. цена была 4118 рублей или 56 $ за 1000 м3 по текущему курсу, в то время как в сегменте “Европа и другие страны” — 211 $.

Получается, российский рынок приносит Газпрому всего 917 млрд или 12% от выручки, а зарубежный, за исключением стран БСС (бывшего советского союза) — 2490 млрд — 32,5%.

Сейчас 36% всего газа, потребляемого Европой поставляется Газпромом, а добыча Европейских компаний неустанно снижается, но поможет ли это Российскому газовому гиганту занять еще большую долю? Или возникнут проблемы?

Ситуация в секторе

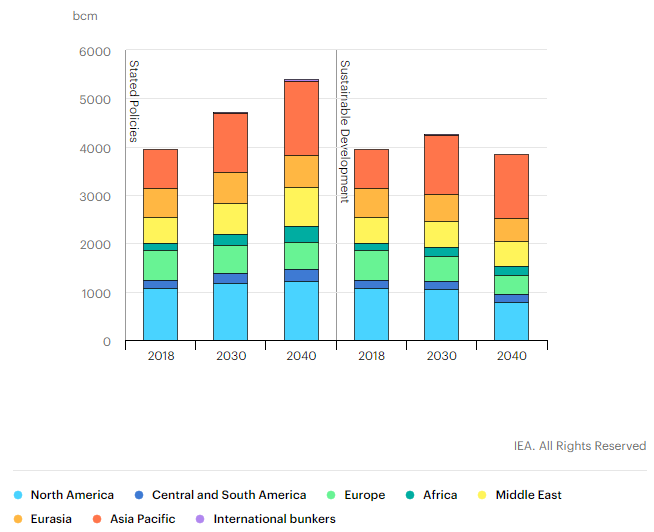

Для начала предлагаю взглянуть глобально на рынок энергетики и оценить перспективы газового бизнеса.

По прогнозам МЭА рост спроса на газ мы будем наблюдать, как минимум до 2030 года. И самое главное, что этот рост будет осуществляться в основном за счет Азиатско-тихоокеанского региона:

Рис. 4 Потребление газа — прогноз

Уже к 2035 году Азия может стать крупнейшим потребителем газа в мире, а Европа, как видно из графика, не будет наращивать поставки.

Все дело в том, что европейцы уже давно перешли на ВИЭ, которые генерируют более 40% всей энергии в ЕС.

Более того, помимо трубопроводного газа Европа активно закупает СПГ и, что самое интересное, 20% всех поставок СПГ в Европу приходится на Новатэк в то время, как “главный конкурент” — США поставляет всего 13%.

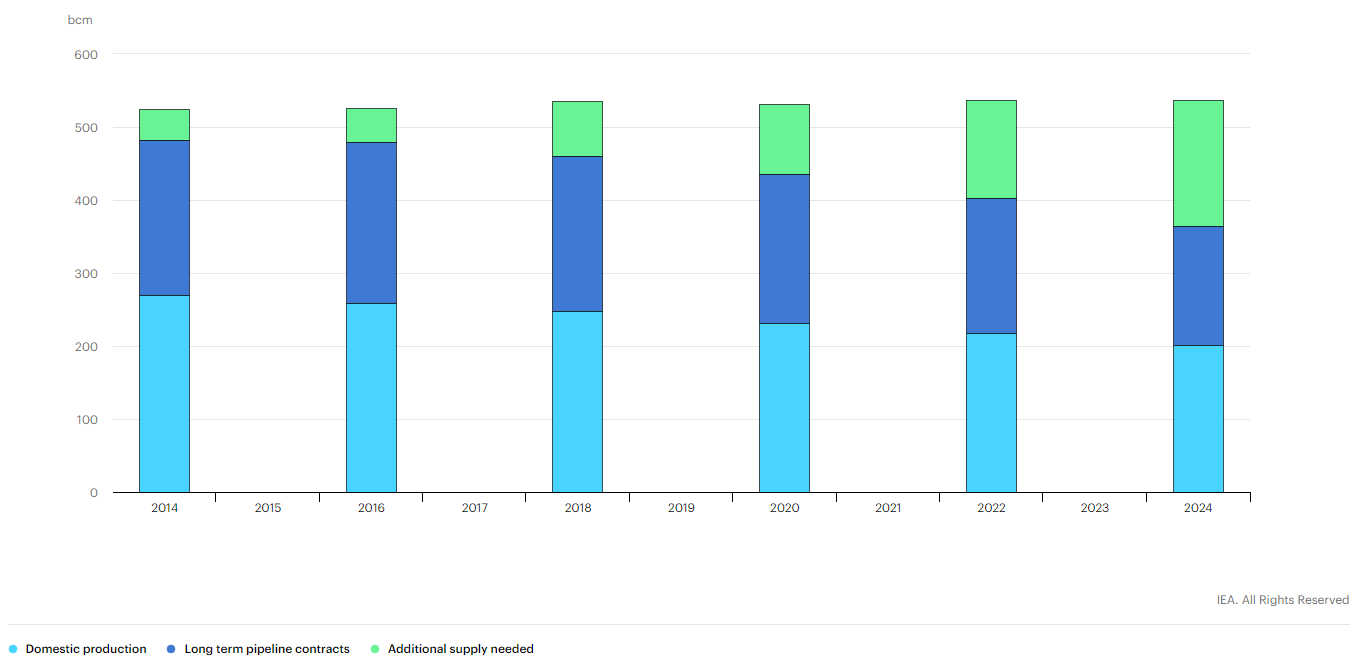

МЭА прогнозирует дальнейшее увеличение доли СПГ на Европейском рынке, что, разумеется, неблагоприятно скажется на Газпроме:

Рис. 5 Наращивание поставок СПГ (светло-зеленый)

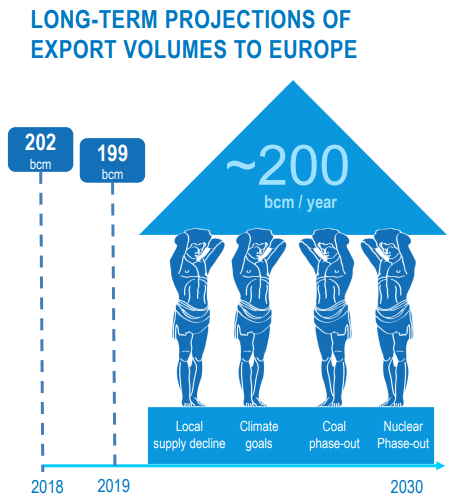

Менеджмент в свою очередь утверждает, что объемы поставок трубопроводного газа сохранятся на текущих уровнях еще на 10 лет:

Рис. 6 Прогнозы менеджмента

Вывод следующий.

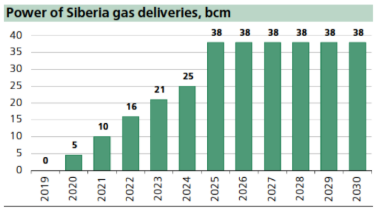

Именно Китай, а не Европа — точка роста для компании. Газопровод «Сила Сибири» уже начал свою деятельность, а выход на проектную мощность планируется к 2025 году:

Рис. 7 Сила Сибири

История акционерного капитала

20 мая 1993 г. Министерство финансов Российской Федерации зарегистрировало за № МФ73-1п-0204 эмиссию акций РАО «Газпром» в количестве 236 735 129 штук, номинальная стоимость каждой из которых составляла 1000 рублей.

21 октября 1994 г. Российский фонд федерального имущества в соответствии с Указом Президента № 1705 от 31.12.1992 на основании результатов специализированного чекового аукциона по продаже акций РАО «Газпром», проводившегося с 25.04.1994 по 30.06.1994 в 61 регионе Российской Федерации, произвел дробление акций РАО «Газпром». Дробление было произведено следующим образом: 1 акция номинальной стоимостью в 1000 рублей была раздроблена на 100 акций номинальной стоимостью в 10 рублей.

19 августа 1998 г. Федеральной комиссией по рынку ценных бумаг в соответствии с постановлением Правительства Российской Федерации от 18.02.1998 № 217 «Об особенностях обращения ценных бумаг в связи с изменением нарицательной стоимости российских денежных знаков и масштаба цен», постановлением ФКЦБ России от 20.04.1998 № 6 «О порядке внесения изменений в решение о выпуске ценных бумаг, проспекты эмиссии ценных бумаг, планы приватизации и учредительные документы, связанных с изменением нарицательной стоимости российских денежных знаков и масштаба цен» и решением ФКЦБ России от 17.08.1998 были внесены и зарегистрированы изменения в проспект эмиссии обыкновенных именных бездокументарных акций (№ МФ73-1п-0204 от 20.05.1993), в результате которых номинальная стоимость обыкновенных именных акций составила 0,01 рубля.

После этого все обыкновенные именные бездокументарные акции ОАО «Газпром» (с 17 июля 2015 года — ПАО «Газпром») первого выпуска (государственный регистрационный номер МФ73-1п-0204 от 20 мая 1993 года) номинальной стоимостью 0,01 руб. в количестве 23 673 512 900 штук были аннулированы на основании осуществленной 30 декабря 1998 года конвертации в обыкновенные именные бездокументарные акции ОАО «Газпром» второго выпуска номинальной стоимостью 5 руб. в количестве 23 673 512 900 штук.

Уведомление Министерства финансов РФ от 20.05.1993 №5-1-05 о регистрации проспекта первичной эмиссии ценных бумаг РАО «Газпром» (PDF, 181,9 КБ)

Проспект первичной эмиссии акций РАО «Газпром» (PDF, 9,8 МБ)

Протокол заседания Комиссии по утверждению итогов специализированного чекового аукциона по продаже акций РАО «Газпром» от 22.09.1994 (PDF, 244,9 КБ)

Результаты региональных аукционов по продаже акций РАО «Газпром», утвержденные председателем РФФИ от 22.09.1994 (PDF, 1,1 МБ)

Уведомление РФФИ о регистрации выпуска акций РАО «Газпром» от 21.10.1994 № ФИ-4.14.2/2438 (PDF, 273,4 КБ)

Уведомление ФКЦБ России о внесении изменений в проспект эмиссии ценных бумаг от 19.08.1998 № ИБ-04/4385 (PDF, 223,7 КБ)

Проспект эмиссии ценных бумаг ОАО «Газпром» (PDF, 47,7 МБ)

Уведомление ФКЦБ России о государственной регистрации выпуска ценных бумаг от 30.12.1998 № АК-04/6765 (PDF, 271,6 КБ)

Решение о выпуске ценных бумаг, зарегисирированное ФКЦБ России 30.12.1998 (PDF, 870,4 КБ)

Уведомление ФКЦБ о регистрации отчета об итогах выпуска ценных бумаг от 29.03.1999 №АК-04/1519 (PDF, 233,4 КБ)

Отчет об итогах выпуска ценных бумаг, зарегистрированный ФКЦБ России 29.03.1999 (PDF, 1,7 МБ)

Где выгоднее приобрести ценные бумаги?

Сегодня стоимость покупки и продажи акций Газпрома одинаково высокая в финансовых организациях и у брокеров. Если хотите увеличить свою прибыль на ценных бумагах компании, необходимо знать особенности каждого типа.

Брокер имеет следующие особенности:

- Продажа «пакетами». Фирмы не продают ценные бумаги поодиночке. «Пакет» или лот состоит из десяти акций, что делает приобретение намного выгоднее. Часто именно агент, а не финансовая организация, предлагает лучшие «пакеты».

- Выступает в роли налогового агента. Клиенту не нужно собирать пакет документов, стоять в очередях, заполнять бланки. Система оплачивает налоги автоматически, экономя время клиентов.

Среди особенностей банков стоит выделить следующие два пункта:

- Покупка/продажа ценных бумаг напоминает обмен валют. Например, курс приобретаемого пакета будет сильно отличаться в пользу продавца от того, что был зафиксирован на состоявшихся торгах. То есть через брокера их можно было бы купить намного дешевле.

- Бессмысленная трата времени. Если хотите покупать и продавать доли через банк, придется смириться с живыми очередями и заполнения множества бланков. Покупка/продажа через посредника занимает несколько секунд, ведь все можно сделать онлайн. Просто захотите на сайт в любое время и работаете с выгодным активом.

У брокера есть преимущества, но существуют ситуации, когда покупка через финансовую организацию намного выгоднее.

Как купить акции Газпрома в банке?

Компания их не продает, все операции осуществляются через «Газпромбанк». У физического лица есть возможность воспользоваться услугами финансовых организаций, включая Сбербанк и другие крупнейшие банки России.

Для покупки придется стоять в очередях. Продать активы мгновенно не получится, ведь требуется заполнения множества бумаг и ожидания расчета. Но для людей, которые хотят купить исключительно акции «Газпрома» и держать их долго, данный вариант наиболее оптимальный.

Как купить акции Газпрома у брокера?

Выделяют две крупнейшие биржи, на которых котируются акции компании – Московская и Санкт-Петербургская. Напрямую на биржах приобретать активы запрещается, для этого используют посредника. Им выступает брокер, который дает клиентам доступ на фондовые биржи, где они распоряжаются активами. Клиент заключает договор с выбранной организацией, ему открывают счет, он вносит деньги и может совершать операции по покупке/продаже любых ценных бумаг.

Организации редко позволяют работать в Web-версиях, поэтому придется скачивать дополнительное программное обеспечение. Если вы собираетесь заниматься долгосрочными инвестициями, позвонив по телефону, можно быстро дать поручение:

- Набираете номер, указанный на официальном сайте агента. Говорите свой пароль для прохождения аутентификации.

- Даете поручение купить доли ОАО «Газпрома» на определенную сумму.

- Брокер проверяет, есть ли на вашем счету данная сумма.

- После подтверждения, он назовет текущую цену сделки, скажет остаток денежных средств на вашем счету.

- Останется только подтвердить сделку.

Работа с брокером дает намного больше возможностей: экономия времени, приобретение акций отечественных и мировых компаний.

История программы ADR

Программа ADR ПАО «Газпром» была запущена 21 октября 1996 года. В конце прошлого века акции «Газпрома», как и весь российский фондовый рынок, были недооценены. Из-за опасности «поглощения извне» Правительство РФ наложило ограничение на покупку акций «Газпрома» для иностранных инвесторов. На тот момент существовали два рынка акций «Газпрома»: российский рынок обыкновенных акций и рынок ADR, ограниченный 4,4% уставного капитала. Цены на акции и ADR существенно различались.

Правительство РФ вместе с руководством «Газпрома» вело целенаправленную работу, направленную на либерализацию рынка акций компании. В 2005 году государство получило контроль над акциями «Газпрома», тем самым выполнив главное условие для снятия ограничений на приобретение и обращение акций Общества. В апреле 2006 года была запущена новая программа ADR — «первого уровня». Она предусматривает возможность обращения расписок эмитента в США только на внебиржевом рынке, а также разрешает владеть расписками частным инвесторам. Ранее расписки «Газпрома» были выпущены по правилам 144 A и Regulation S, что давало право владеть ими американским институциональным инвесторам, портфель которых превышает 100 млн долл., а также инвесторам, не являющимся резидентами США.

До 2006 года на одну расписку приходилось 10 акций «Газпрома», с 2006 это соотношение было снижено до 1:4, а с 2011 — до 1:2.

В настоящее время ADR ПАО «Газпром» имеют листинг на Лондонской фондовой бирже, обращаются на внебиржевом фондовом рынке США и европейских биржах, в частности — на Берлинской и Франкфуртской фондовых биржах. По данным на 31.12.2020 в ADR обращались 16,71% акций «Газпрома».

В феврале 2014 г. ADR ПАО «Газпром» включены ЗАО «ФБ ММВБ» в раздел «Перечень внесписочных ценных бумаг» Списка ценных бумаг, допущенных к торгам и допущены к торгам в процессе обращения (PDF, 162,2 КБ).

В июне 2014 г. глобальные депозитарные расписки ПАО «Газпром» прошли процедуру листинга и были включены в котировальный список Сингапурской фондовой биржи.

Чего следует ожидать от Газпрома в 2020 году?

По словам представителей компании, сейчас уровень дохода Газпрома показывает небольшой, но всё же устойчивый рост. Подобная ситуация будет продолжаться и в среднесрочной перспективе

Глава компании Алексей Миллер нацеливает внимание общественности на весьма неплохие перспективы Газпрома на европейских рынках сбыта продукции. Количество здешних потребителей в ближайшее время должно существенно увеличиться

Такое положение дел происходит за счёт снижения добычи газа в ЕС, тогда как количество потребителей постепенно увеличивается. В итоге уровень импорта голубого топлива стал выше на 11,1%.

Благодаря завершению строительства «Северного потока-2», газ, экспортируемый в ЕС, будет проходить мимо Украины. При этом сократится сама длина прокачки голубого топлива, что эффективно с экономической точки зрения.

Не менее перспективное направление для Газпрома – китайский рынок потребителей. По итогам 2020 года стало известно, что количество закупаемого голубого топлива в Поднебесной возросло на 7%. По итогам среднесрочной перспективы можно утверждать, что до начала 2020 года Китай начнёт потреблять около 300 млрд кубических метров газа. При этом большая его часть должна поставляться как раз таки Газпромом.

Несмотря на столь перспективное развитие компании уже в следующем году, на нынешней цене акцией это никак не отразилось. В первом полугодии 2020 года стоимость ценных бумаг показала существенное падение. Подливают «масла в огонь» аналитики, прогнозирующие некие риски, негативно отразившиеся на стоимости акций предприятия в 2020 году.

Финансовое положение

Показатели

Начнем с обзорной экскурсии по финансовой истории.

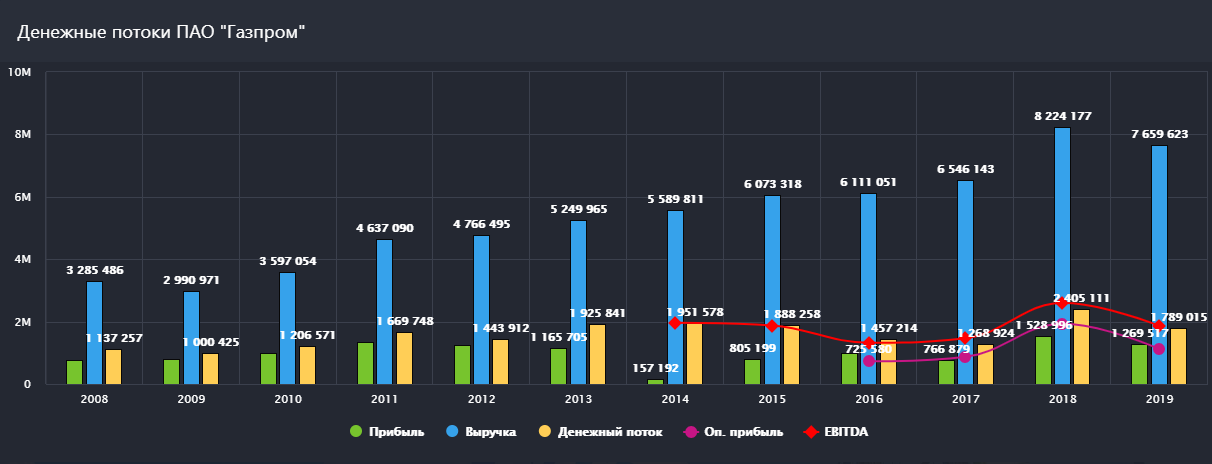

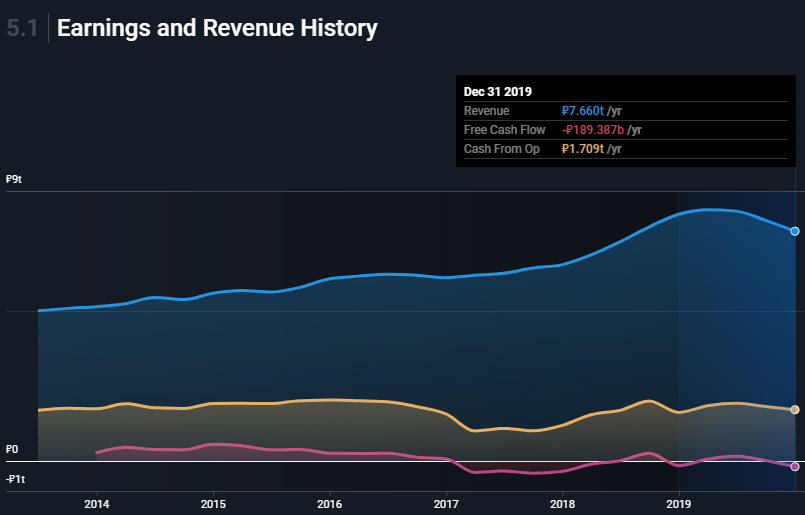

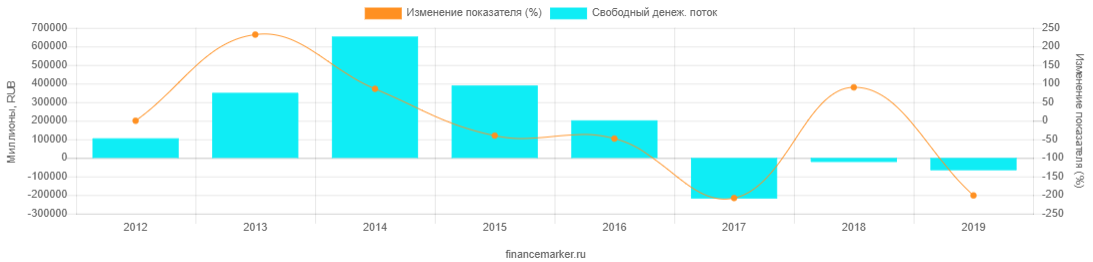

На первый взгляд все выглядит неплохо. Мы видим постоянно растущую выручку и стабильные показатели прибыли:

Рис. 8 Денежные потоки

Но давайте разберем эту ситуацию. С 2013 года выручка выросла почти на 46% и составила 7 660 млрд., в то время как операционный денежный за 2019 год оказался даже ниже уровня 13 года, а FCF и вовсе ушел в отрицательную зону:

Рис. 9 Выручка, OCF и FCF

Понятно, что причиной является инвестиционная программа, и часто это вполне нормально когда у компании отрицательный FCF, поскольку она активно инвестирует в развитие, но новые проекты должны приносить деньги.Стагнация операционного денежного потока говорит об одном — сколько бы новых труб Газпром не проложил, прибыль от этого не увеличится.

В 2019 году Газпром завершил укладку газопровода «Турецкий поток», а также ввел в эксплуатацию объект «Магистральный газопровод «Сила Сибири». Суммарные кап. затраты составили 1,776 трлн. рублей.

Менеджмент заявлял, что девятнадцатый год был пиком кап. затрат, но меньше 1 трлн. в год компания тратить все равно не сможет.

Газпром продолжит закапывать деньги в проекты с сомнительной отдачей, уменьшая тем самым FCF, из которого платятся дивиденды.

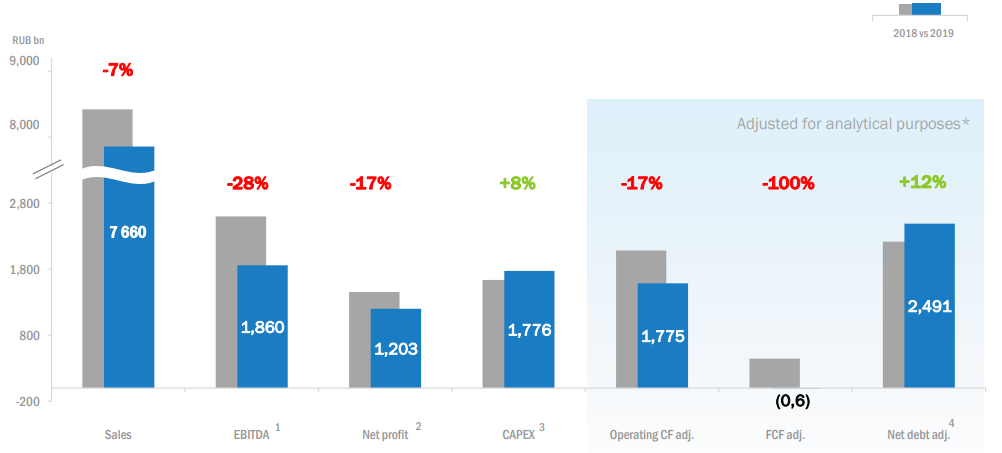

Перейдем к финансовым показателям за полный 2019 год, которые компания опубликовал 29 апреля.

Выручка уменьшилась на 7% до 7 660 млрд. руб. против 8 220 млрд. годом ранее:

Рис. 10 Финансовые показатели

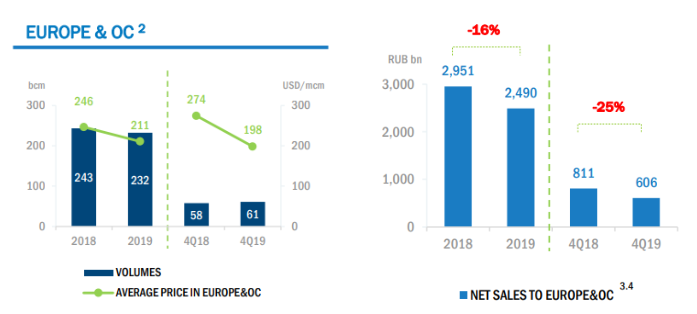

Провал произошел на основном рынке — в сегменте “Европа и другие страны” Газпром получил на 460 843 млн. руб. или 16% меньше чем в 2018 году:

Рис. 11 Выручка в Европе

Причиной таким удручающим показателям стала аномально теплая зима и рост поставок СПГ.

EBITDA улетела вниз еще сильнее. Снижение составило целых 28% до 1 860 млрд., что связано с неудавшимися попытками менеджмента сдержать операционные расходы.

Чистая прибыль по итогам года снизилась на 17% до 1 269 517.Выручило укрепление рубля по отношению к доллару и евро и соответствующая переоценка кредитов и займов в иностранной валюте.

FCF за 19 год как и в 18 не вышел из отрицательной зоны и даже снизился до -66539 против -22 090 годом ранее.

Рис. 12 FCF

Причины мы обсуждали выше.

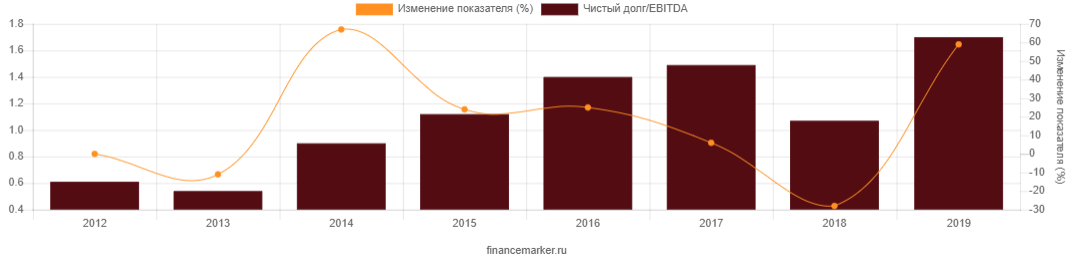

Показатель чистый долг EBITDA вырос до 1,7 против 1,16 в 2018.

Рис. 13 Net Debt/EBITDA

Пока ничего критичного. Рост произошел за счет падения EBITDA в этом году. Чистый долг вырос незначительно.

Откровенно говоря, 2019 год оказался провальным и ожидать, что 2020 будет лучше — нет никакого смысла.

МЭА прогнозируют снижение глобального спроса на газ на 5% в 2020 году. Как производители СПГ, так и Газпром увидят серьезные просадки в выручке и в денежных потоках, что в свою очередь отразится и на дивидендах.

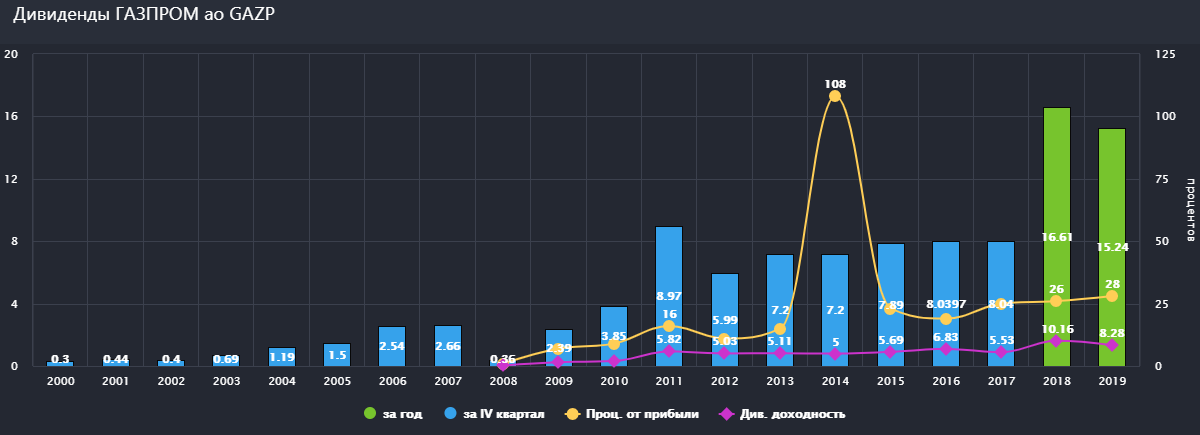

Дивиденды Газпрома

Именно дивы — основной драйвер роста акций.

Исходя из обновленной див. политики газпром заплатит 30% по итогам 2019 года, 40% — по итогам 2020-го и 50% — по итогам 2021-го

Все это будет действительно, если отношение чистого долга к EBITDA не превысит 2.5.

14 апреля Менеджмент объявил о выплате 15,24 рублей на акцию за 2019 год, что при текущей цене дает очень неплохую доходность — 8,1%

Рис. 16. Дивиденды

Закрытие реестра ожидается 18.07.2020

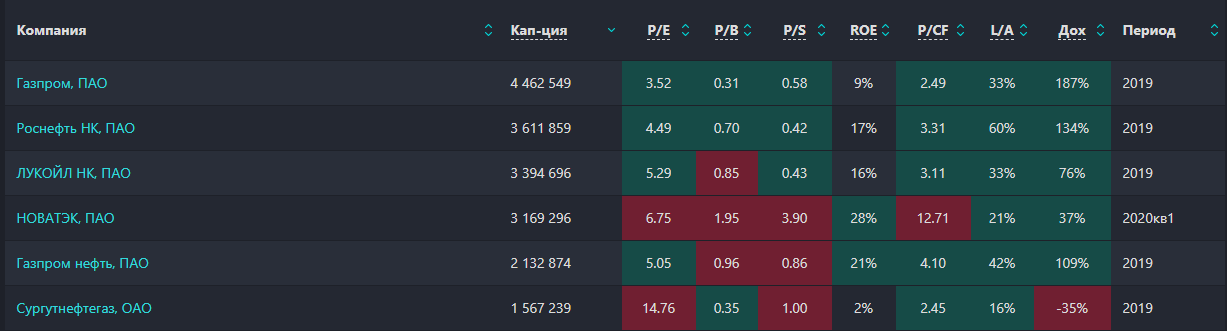

Мультипликаторы Газпрома и конкурентов

Газпром остается невероятно дешевой компанией в сравнении с конкурентами:

Рис. 15 Мультипликаторы

Особенно бросаются в глаза показатели P/E и P/B