В какой бюджет платится ндфл (подоходный налог)?

Содержание:

- Как посчитать проценты с помощью соотношений

- Куда платить НДФЛ за работников ООО с обособленным подразделением

- Налоги и взносы

- Справка НДФЛ

- Как посчитать проценты, разделив число на 10

- Какой подоходный налог в России и кто должен его уплачивать

- На что идет подоходный налог с зарплаты

- Варианты ставок НДФЛ

- Плательщики и объект налогообложения

- Отчисления ИП в бюджет РФ

- Высчитываем 13 процентов от зарплаты в Excel

- Первоначальные аспекты

- Как узнать, куда уходят наши налоги

- Налог 13 процентов от зарплаты

- Сферы применения налога

- Налоги с зарплаты работника и владельца ИП и ТОО

- Что такое НДФЛ и кто его платит

- Что такое налоговый вычет: классификация

- Куда идет НДФЛ?

Как посчитать проценты с помощью соотношений

В некоторых случаях можно воспользоваться простыми дробями. Например, 10% — это 1/10 числа. И чтобы узнать, сколько это будет в цифрах, достаточно разделить целое на 10.

- 20% — 1/5, то есть нужно делить число на 5;

- 25% — 1/4;

- 50% — 1/2;

- 12,5% — 1/8;

- 75% — это 3/4. Значит, придётся разделить число на 4 и умножить на 3.

Пример

Вы нашли брюки за 2 400 рублей со скидкой 25%, но у вас в кошельке только 2 000 рублей. Чтобы узнать, хватит ли денег на обновку, проведите серию несложных вычислений:

100% — 25% = 75% — стоимость брюк в процентах от первоначальной цены после применения скидки.

2 400 / 4 × 3 = 1 800. Именно столько рублей стоят брюки.

Куда платить НДФЛ за работников ООО с обособленным подразделением

Подробно об этих исключениях говорится в пункте 7 статьи 226 Налогового кодекса. Так, если у организации есть обособленное подразделение, то уплачивать НДФЛ она должна будет по месту регистрации этого ОП. В какой бюджет платится НДФЛ в этом случае? Все также в федеральный. Но перечислять его налоговый агент будет двумя отдельными платежками, в адрес ИФНС по головной организации и инспекции, в которой состоит на учет обособленное подразделение. Соответственно такой организации придется вести раздельный учет по зарплатам, выплачиваемым сотрудникам основного офиса и дополнительного.

Налоги и взносы

Каждый трудоспособный, официально работающий член общества регулярно сталкивается с необходимостью выплат налогов. Помимо всем известных 13%, составляющих налог на доход физического лица, выплачиваемых из заработной платы сотрудника, работодатель должен осуществлять ряд других платежей, которые составляют существенную часть трат на организацию работы сотрудников и зачастую остаются незамеченными для самого сотрудника.

Условно эти траты можно разделить на две большие группы:

- Налоги.

- Взносы.

Налог представляет собой фиксированный сбор определенной суммы государством и включает в себя указанный ранее налог на доходы физических лиц, который составляет 13% для резидентов Российской  Федерации и 30% для иностранных граждан. Он отчисляется каждый месяц сразу же после получения заработной платы. Размер налога не зависит от размера оплаты труда сотрудника. Налоги в обязательном порядке выплачиваются из выделенных на содержание работников средств. Производить оплату налогов при помощи прибыли организации запрещается. При этом организация в лице работодателя выступает перед сотрудниками налоговым агентом – лицом, на котором лежит ответственность за контроль и совершение налоговых выплат работниками.

Федерации и 30% для иностранных граждан. Он отчисляется каждый месяц сразу же после получения заработной платы. Размер налога не зависит от размера оплаты труда сотрудника. Налоги в обязательном порядке выплачиваются из выделенных на содержание работников средств. Производить оплату налогов при помощи прибыли организации запрещается. При этом организация в лице работодателя выступает перед сотрудниками налоговым агентом – лицом, на котором лежит ответственность за контроль и совершение налоговых выплат работниками.

Взносы – это регулярные отчисления в различные страховые фонды, которые обязан осуществлять работодатель. Они составляют социально-правовую основу денежных отношений между работодателем и сотрудником. Внебюджетных страховых фондов, отчисления в которые строго обязательны, три:

- Социальный. Он в равной степени обеспечивает всем сотрудникам конституционную социальную защиту. Например, право на оплачиваемый больничный отпуск или отпуск по уходу за ребенком, а также любых других ситуаций, вследствие которых сотрудник временно утратил трудоспособность.

- Пенсионный. Из отчислений в ПФР состоит накопительная часть будущей пенсии сотрудника. По его желанию отчисления могут осуществляться в выбранный им Негосударственный пенсионный фонд.

- Медицинский. Реализует право сотрудника на медицинскую помощь.

В отличие от налога на доход физического лица, отчисления во внебюджетные страховые фонды выплачиваются из дохода предприятия, а не заработной платы работника.

В общей сложности сотрудник обходится работодателю в сумму, превышающую оклад более чем на 30%, не считая нерегулярных отчислений в виде отпускных, больничных, декретных и т. д., с учетом которых траты на содержание работников возрастают до 50-60% от заработной платы. Например, если оплата труда сотрудника фирмы составляет 30 000 рублей, предприниматель потратит на него по меньшей мере около 39 000 рублей.

Налоги и взносы являются фиксированными, их размер точно устанавливается каждый год. Они должны осуществляться не позднее 15 числа каждого месяца. В 2020 году за содержание работников индивидуальный предприниматель (ИП) платит их по следующим тарифам:

- Налог на доход физических лиц – 13%.

- Отчисления в Пенсионный фонд России – 22% (при достижении сотрудником пенсионного возраста отчисления в ПФР в дальнейшем не осуществляются).

- Отчисления в Федеральный фонд обязательного медицинского страхования – 5,1%.

- Регулярные отчисления в Фонд социального страхования – 2,9%.

То есть при зарплате 30 000 рублей работодатель платит за сотрудника дополнительно подоходный налог в размере 3 900 рублей, пополняет накопительную часть пенсии на 6 600 рублей, отчисляет в Фонд медицинского и социального страхования 1 530 и 870 рублей соответственно. Указанные тарифы усреднены и зависят от категории сотрудников и условий работы.

Кроме вышеперечисленных трат, сотруднику при необходимости предоставляется оплата при несчастных случаях и отпуске по уходу за ребенком, а также плата в связи с вредными и опасными условиями работы.

При соблюдении некоторых условий работник имеет право пользоваться правом на налоговый вычет. Он представляет собой процедуру уменьшения размера суммы, облагающейся налогом. Право воспользоваться льготным налогообложением имеют сотрудники, осуществляющие расходы на выполнение своих профессиональных обязанностей. К ним относятся деятели науки и культуры, изобретатели, а также другие физические лица, оказывающие услуги и выполняющие какие-либо работы, желательно имеющие возможность документально подтвердить траты на них.

Таким образом, содержание сотрудников предприятия требует больших экономических затрат и планирования материальных ресурсов, задействованных в обеспечении работников комфортными рабочими местами и условиями для осуществления своей профессиональной деятельности, а также социальной и правовой защищенностью.

Справка НДФЛ

Данную справку нужно заполнять и предоставлять в первом случае по каждому работнику, который получает заработную плату, работая на предприятии. Во втором случае по каждому человеку, если по закону из его доходов не взимается НДФЛ. В начале 2018 года были внесены изменения в форму справки. Она зависит от количества работников, с которыми заключены трудовые отношения.

Документ может иметь вид такой вид:

- бумажный;

- электронный.

Когда в компании работает больше чем двадцать пять человек, справку нужно подать в электронном виде.

После изменений форма не содержит места для проставления оттиска печати предприятия. Строка 1 документа включает в себя информацию о компании (налоговом агенте). Далее указываются сведения о человеке, который получал доход.

К такой информации относится:

- Гражданская принадлежность.

- Номер (код) из документа, удостоверяющего личность работника.

- Сведения о статусе налогоплательщика.

Если в разделе нужно указать денежную сумму, которой в действительно нет, следует написать ноль.

В 4 разделе нужно отражать положенные вычеты.

В 5 разделе документа отражаются следующие сведения:

- общий размер доходов;

- денежная сумма, которая была переведена в бюджет;

- налог, который был удержан.

Сведения должны быть полными.

Законодательство определяет трёхлетний срок для подачи справки НДФЛ таким категориям граждан:

- Физические лица – плательщики налога.

- Индивидуальные предприниматели.

- Наследники недвижимости (квартиры).

- Одаряемые лица недвижимым имуществом.

Разрешается подача бумажного или электронного варианта документа.

Осуществить подачу нужно до тридцатого апреля наступившего года после прошедшего налогового периода. В этот временной промежуток сдают справку лица, которые должны сделать это в обязательном порядке. Когда человек в добровольном порядке решил сдать справку, у него есть предельный срок третьего мая.

Как посчитать проценты, разделив число на 10

Этот способ похож на предыдущий, но считать с его помощью гораздо быстрее. Но только если речь идёт о процентах, кратных пяти.

Сначала вы находите размер 10%, а потом делите или умножаете его, чтобы получить нужное количество процентов.

Пример

Допустим, вы кладёте на депозит 530 тысяч рублей на 12 месяцев. Процентная ставка составляет 5%, капитализации не предусмотрено. Вы хотите узнать, сколько денег заберёте через год.

В первую очередь надо вычислить 10% от суммы. Разделите её на 10, передвинув запятую влево на один знак. Вы получите 53 тысячи.

Чтобы узнать, сколько составляют 5%, разделите результат на 2. Это 26,5 тысячи.

Если бы в примере речь шла о 30%, нужно было бы умножить 53 на 3. Для расчёта 25% пришлось бы умножить 53 на 2 и прибавить 26,5.

В любом случае такими крупными числами оперировать довольно просто.

Какой подоходный налог в России и кто должен его уплачивать

НДФЛ — прямой налог, который рассчитывается с разницы между всеми доходами, полученными физическими лицами, и расходами, которые подтверждены документами, оформленными в соответствии с действующим законодательством, или налоговыми вычетами.

Об объектах, попадающих под этот налог, читайте в статьях рубрики по НДФЛ:

- «Объект налогообложения»;

- «Доходы, не подлежащие налогообложению НДФЛ».

Плательщики НДФЛ — это физические лица, которые в целях расчета налога делятся на две группы:

Резиденты РФ — те, кто получает доход и находится в России не менее 183 календарных дней в течение года без перерыва. Они уплачивают налог в размере 13% от зарплаты (о размере НДФЛ по иным доходам речь пойдет ниже).

ВНИМАНИЕ! С 01.01.2021 вводится прогрессивная ставка по НДФЛ. При доходе свыше 5 млн.руб

в год, налог следует рассчитывать, исходя из 15%.

Нерезиденты РФ — те, кто находится в РФ менее 183 дней и получает доход на ее территории. Размер подоходного налога с их доходов в общем случае составляет 30%. Однако для некоторых видов нерезидентов ставка НДФЛ составляет 13%. К нерезидентам, чьи доходы от основной трудовой деятельности облагаются по ставке 13% относятся ( п.3 . ст. 224 НК РФ):

- работники из стран ЕАЭС (важный нюанс см. здесь);

- работающие по патенту;

- высококвалифицированные специалисты;

- иностранцы-беженцы или получившие убежище в России;

- участники Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию;

- члены экипажей судов, плавающих под Государственным флагом Российской Федерации.

Эксперты К+ подготовили справочную информацию по ставкам НДФЛ в зависимости от резиденства, а также собрали письма Минфина и ФНС, разъясняющие применение ставок НДФЛ в разных ситуациях. Получите бесплатно пробный доступ к системе.

На что идет подоходный налог с зарплаты

Подоходный налог с зарплаты существует не во всех странах мира. Так, например, в Монако, Кувейте и ОАЭ такого понятия, как НДФЛ не существует. Вообще в мире подоходный налог по своему типу делится на 3 категории: пропорциональный (Россия, Швеция, Латвия), Прогрессивный(Канада, Мексика, Китай) и Прогрессивная на необлагаемых минимумах(США, Бразилия, Австралия). В зависимости от типа категории меняется и процентная ставка. Процент кодируется от 2,3 (Федеративная Республика Германия, Швеция) до 40% (ЮАР). В России подоходный налог входит в 10 самых низких НДФЛ с заработной платы в мире и составляет всего 13%. Однако, помимо обычной зарплаты подоходный налог распространяется на все варианты прибыли денег: на юридическое лицо, на выигрыши или призы, на получение наследства, процентный доход от банка(дивиденды) и другие.

Каждый россиянин, впервые вышедший на реальную работу, сталкивается со страшным словом «подоходный налог», стоимость которого составляет 13% от всей зарплаты. Отдавать не очень хочется, но работника и не спрашивают, вычитая нужную сумму ещё до выдачи настоящей, белой зарплаты. Что же такое НДФЛ?

Варианты ставок НДФЛ

В калькуляторе предусмотрена опция выбора нужной ставки НДФЛ – 9, 13, 15, 30 или 35%.

Особенности применения той или иной ставки будут рассмотрены ниже. Что же касается непосредственных расчетов, то вам потребуется лишь выбрать нужную именно вам ставку и внести в поле калькулятора сумму, от которой требуется провести расчет на предмет налога на доход.

Удобство калькулятора в том, что сумму не нужно округлять до ближайшего целого числа. Можно ввести в поле сумму в рублях и копейках, разделив их запятой.

В зависимости от того, какой именно расчет вам необходим, вы можете кликнуть по опциям-кнопкам «Выделить НДФЛ» или «Начислить НДФЛ». Соответственно калькулятор выдаст вам результат в виде НДФЛ от суммы или суммe с приплюсованным к ней НДФЛ.

Стандартная ставка

Стандартной считается ставка в 13%. Она применяется для исчисления налога на доход в отношении граждан – резидентов Российской Федерации, для которых в соответствии со ст. 224 НК не предусмотрена иная ставка.

По ставке в 13% производится налогообложение:

- заработной платы;

- премиальных и отпускных выплат;

- получаемых дивидендов.

Для нерезидентов РФ 13-процентная ставка применяется в случаях:

- получения нерезидентом доходов в Российской Федерации;

- официального трудоустройства нерезидента в РФ по приглашению для высококвалифицированных кадров;

- трудоустройства нерезидента на территории Российской Федерации в рамках программы по переселению соотечественников, на все время пребывания их в качестве нерезидентов;

- трудоустройство в РФ лиц, находящихся в статусе беженца либо на условиях временного пребывания в РФ;

- трудоустройства нерезидентов на судах, портом прописки которых являются порты РФ.

Ставка в 30%

30-процентная ставка применяется для налогообложения доходов, получаемых от ценных бумаг, за исключением дивидендов по акциям российского выпуска, которые налогооблагаются по 13-процентной ставке.

Применяется ставка в 30 процентов для:

- начисления налогов по доходам от ценных бумаг для нерезидентов РФ;

- начисления налогов любому из налогоплательщиков, не предоставивших в ФНС данных, позволяющих провести налогообложение по другой ставке в соответствии с требованиями ст. 214 НК.

Вычеты по данной ставке налогообложения не применяются.

Ставка в 35%

Исчисление НДФЛ, исходя из ставки в 35%, применяется в силу ст. 224 НК РФ.

Плательщиками являются физические лица, как резиденты, так и иностранцы, получающие доходы в Российской Федерации. При этом налоговые резиденты облагаются по ставке в 30% в случаях получения доходных средств от источников, находящихся как в России, так и за рубежом. Иностранные граждане становятся налогоплательщиками по 30-процентной ставке только по доходам, получаемым из российских источников.

Применяется 30-процентный налог по доходам, происходящим из:

- выигрышных и призовых сумм по рекламным акциям на сумму более 4 тысяч рублей;

- доходов по банковским вложениям, которые превышают ключевую ставку Центробанка РФ на 5 пунктов по отечественной валюте и свыше 9% по вкладам в валюте других стран;

- доходов, полученных в результате экономии по кредитным средствам.

Вычеты по подобным видам доходов не применяются.

Ставка 15%

Применяется как ставка налогообложения для нерезидентов РФ, получающих доходы по результатам владения долями капитала компаний и организаций РФ.

В налоговую базу входят все виды дохода, а именно:

- денежные поступления;

- натуральный продукт;

- материальная выгода.

При наличии разных видов дохода начисление НДФЛ производится отдельно по каждому из вышеперечисленных видов.

Ставка 9%

Ст.224 НК РФ определяет 9-процентную ставку для расчета налога по:

- доходам, полученным как проценты по облигациям с датой эмиссии не позднее 1.01.2007 года;

- доходам учредителей по договорам доверительного управления в силу сертификатов, эмитированных не позднее 1.01.2007 года.

Плательщики и объект налогообложения

Общая информация

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

— лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

— лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:индивидуальные предприниматели;нотариусы, адвокаты, другие лица, занимающиеся частной практикой;физические лица по вознаграждениям, полученным не от налоговых агентов (например, по договорам аренды имущества, договорам найма);физические лица по суммам, полученным от продажи имущества, находившегося в собственности менее минимального предельного срока владения объектом недвижимости;физические лица, резиденты Российской Федерации по доходам, полученным от источников, находящихся за пределами Российской Федерации;физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;физические лица, получающие от физических лиц доходы в порядке дарения от физических лиц, не являющихся членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации;доходы, полученные в порядке наследования от физических лиц, не являющихся членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации;физические лица, получающие доходы в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала НКО.Пример:Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультация, подлежат обложению налогом на доходы физических лиц.

Объект налогообложения

Доходы, облагаемые НДФЛ

НК РФ Статья 209. Объект налогообложения

Объектом налогообложения признается доход, полученный налогоплательщиками:1) от источников в Российской Федерации и (или) от источников за пределами Российской Федерации — для физических лиц, являющихся налоговыми резидентами Российской Федерации;2) от источников в Российской Федерации — для физических лиц, не являющихся налоговыми резидентами Российской Федерации.

Виды облагаемых налогом доходов перечисляются в статье 208 Налогового Кодекса РФ

НК РФ Статья 208. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации

Сюда входят. в том числе, доходы:

от продажи имущества, находившегося в собственности менее минимального предельного срока владения объектом недвижимости;от сдачи имущества в аренду;доходы от источников за пределами Российской Федерации;доходы в виде разного рода выигрышей;иные доходы.

Доходы, не облагаемые НДФЛ

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

НК РФ Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Сюда относятся, в том числе, доходы:

от продажи имущества, находившегося в собственности более минимального предельного срока владения объектом недвижимости;доходы, полученные в порядке наследования от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца и мать) братьев и сестер);доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации;иные доходы.

Отчетный период и налоговый период

Отчетный период — Год

Налоговый период — Год

Отчисления ИП в бюджет РФ

ИП платит государству из ФОТ следующие отчисления:

- страховую часть ПФР – 16% (если служащий по найму родился ранее 1967 г. р. – 22%);

- накопительную часть ПФР – 6% (если подчинённый родился ранее 1967 г. р., то взносы ИП не платит);

- на страхование служащих по найму, которые на определённое время потеряли свою трудоспособность (по временной трудоспособности) – 2,9%;

- на страхование от несчастного случая на производственном участке — чем выше класс профессионального риска, тем выше процент отчисления;

- во ФФОМС – 5,1%.

Используя вышеперечисленные проценты, можно посчитать, какую сумму предприниматель должен будет заложить в ФОТ.

Так, при начислении работнику зарплаты в 20000 р. ИП выплачивает государству 6040 р. (ПФР – 4400 р.; ФСС – 580 р. + 40 р.; ОМС – 1020 р.). В этом случае ИП заложит в ФОТ сумму в 26040 р., а не 20000 р.

В итоге в 2019 г. каждый ИП перечислит за каждого наёмного работника не менее 30% ФОТ во внебюджетные фонды государства.

В некоторых государствах установлен порядок, когда работник получает заработную плату полностью, без удержания налога. Иностранный гражданин получает квитанцию на оплату подоходного налога, в которой указана сумма и по какой статье налогового кодекса он должен заплатить.

В России такого нет. Работник не знает сумму. Он знает только то, что из его зарплаты будет вычтен рассматриваемый налог.

https://youtube.com/watch?v=XQdv0bvUPa8

Высчитываем 13 процентов от зарплаты в Excel

Если вам необходимо узнать процент от разных зарплат одновременно, то данная программа будет как раз кстати.

Вам необходимо ввести в одну ячейку сумму заработка. А в другую (соседнюю) клетку знак «=». После этого стоит кликнуть по ячейке с числом и ввести знак умножения. После чего, введите количество процентов и знак процентов. В конечном итоге, необходимо нажать «интер».

Кроме этого, можно упростить действия. Для этого потребуется ввести количество процентов заранее. И тогда, из всех чисел будут вычисляться проценты автоматически.

Если у вас всего одна зарплата, то не стоит заморачиваться. Посчитайте в уме или на листе. тринадцать процентов может вычислить даже ученик 4 класса. Здесь нет ничего сложного.

Первоначальные аспекты

Система налогообложения определяется Налоговым кодексом России и устанавливает, что в определённых случаях граждане, а также организации обязаны оплатить определённые суммы с полученных различными способами средств и за выполнение определённых действий.

Существует налог на прибыль, на недвижимость, собственность, а также иные различные типы налогов, сборов и взносов.

Если речь идёт о заработной плате, то она также облагается некоторыми платежами, однако обязанность по их оплате лежит не на работнике, а на работодателе.

Каждый тип налога, сбора или взноса имеет свой порядок оплаты, свою ставку и иные особенности. Например, страховые взносы оплачиваются через Фонд Социального Страхования, НДФЛ – через налоговую и так далее.

Каждый работодатель, вернее, его бухгалтерский отдел, должен знать практические особенности осуществления таких платежей.

При этом законодатель предоставляет работникам возможность получения некоторых налоговых вычетов, которые имеют цель несколько улучшить финансовое положение граждан.

Например, вычет может быть оформлен в связи с наличием у гражданина несовершеннолетних детей, которые находятся у него на иждивении.

Каждый работник, который устраивается на работу, должен чётко понимать, какой размер заработной платы он будет получать за свою трудовую деятельность.

Так, если работодатель называет сумму, следует уточнить, имеется ввиду до вычета налогов или после, так как суммы будет существенно отличаться.

На сегодняшний день общая сумма налогов, сборов и вычетов существенная. При этом не имеет разницы организационная форма работодателя – налоги должны быть выплачены в любом случае, будь работодатель юридическим лицом, ИП или даже физическим лицом.

Разница будет иметься только по поводу прочих налогов и взносов, например, относительно оплаты налога на прибыль.

Список источников

- otchetonline.ru

- pravo.team

- urist-rostova.ru

- www.moedelo.org

- mybuh.kz

- bankiros.ru

- passportwiki.ru

- ProZarplaty.ru

Как узнать, куда уходят наши налоги

«В развитых странах граждане могут повлиять на планирование бюджета через депутатов, которых они действительно выбирают. То есть человек может прийти к своему депутату и внести предложение. Это предложение обязательно рассмотрят и, вероятно, примут», — рассказывает Владимир Ковалкин. У белорусов тоже есть возможность позвонить своим депутатам и что-то предложить. Но вряд ли многие помнят, как зовут этих людей. Да и даже если белорус дозвонится до депутата, незнание полной системы планирования расходов бюджета вряд ли позволит ему предложить что-то дельное.

В прошлом году подоходный налог составлял 12%. Ещё 1% добавили, чтобы обеспечить материнским капиталом семьи, в которых появляется третий ребёнок. Но отдельный фонд для зачисления этого процента так и не появился, говорит Владимир Ковалкин. Дополнительные деньги все еще попадают в общий бюджет страны — это ещё один штрих к вопросу о том, можно ли проследить, на что идут конкретные налоги.

Налог 13 процентов от зарплаты

Минфин России разъяснил, что ИП вправе получить один патент для ведения предпринимательской деятельности по передаче в аренду (наем) нескольких объектов, находящихся на территории Московской области (письмо Департамента налоговой и таможенной политики Минфина России от 24 апреля 2020 г. № 03-11-12/24530).

Очень хорошая возможность для малообеспеченных граждан хоть немного компенсировать стоимость обучения. Правда, подготовка документов занимает немало времени, но оно того стоит. Единственное, что человек, который претендует на получение возврата налога должен получать официальную зарплату, а не в конверте.

Сферы применения налога

Многие граждане ошибочно полагают, что налог в размере 13% затем идет на формирование их пенсии, социальное страхование (выплаты при нетрудоспособности, декретные и детские пособия), а также на медицинское страхование. На самом деле это не так.

Приведем пример. Сотруднику установлен оклад в размере 30 тыс. р.

На руки он получает 26 100 р. (30000 – 30000 * 13%).

Также работодатель ежемесячно перечисляет за него 6600 р. на пенсионное страхование (30000 * 22%); 870 р. (30000 * 2,9%) – на социальное страхование и 1530 р. (30000 * 5,1%) – на медицинское страхование.

На самом деле все удержанные налоги с зарплаты в размере 13% поступают в бюджеты соответствующего уровня (федеральный, региональный, городской или районный). Затем эти средства направляют на обеспечение работы бюджетных учреждений (в частности, больниц и школ), охрану правопорядка, экологическую и пожарную безопасность и пр.

Согласно действующему законодательству, большая часть собранных налогов в размере 85% поступает в бюджет субъекта: города федерального значения (такого, как Москва или Санкт-Петербург) или региональный бюджет (например, Тульской или Тверской области). Остальные 15% уходят в муниципальные образования. Такое распределение производится, согласно положениям ст. 56 Налогового кодекса.

Направления расходов (например, то сколько потратят на ремонт больниц, благоустройство города, образовательные услуги и пр.) определяется уже местными властями при принятии бюджета на текущий год.

Очевидно, что источником формирования бюджета выступают не только зарплатные налоги, но и налоговые поступления от предпринимателей и предприятий за ведение ими бизнеса на российской территории. Так, согласно статистике, на подоходный налог сейчас приходится 20% среди источников его формирования, больше (23%) принадлежит налогу на добычу полезных ископаемых.

Таким образом, ежемесячно сотрудники должны перечислить в пользу государства НДФЛ в размере 13% от их зарплаты. В данном случае работодатель выступает их налоговым агентом: удерживает подоходный налог и перечисляет его в бюджет. НДФЛ поступает в региональный бюджет и затем расходуется на различные цели. Помимо НДФЛ 13%, который сотрудник платит из своего кармана, работодатель ежемесячно отчисляет 22% от его доходов на пенсионное обеспечение, 5,1% – на медицинское страхование и 2,9% – на социальное страхование. Большая часть собранного НДФЛ зачисляется в региональные бюджеты, а 15% направляется в муниципальные.

- 8 (800) 600-36-17 –Регионы

- +7 (499) 110-33-98 –Москва

- +7 (812) 407-22-74 –Санкт-Петербург

Нажимая на кнопку отправить, вы даете согласие на обработку своих персональных данных.

Налоги с зарплаты работника и владельца ИП и ТОО

общеустановленномупрощенной

Льгота по Индивидуальному Подоходному Налогу (ИПН)

Остаток по ИПН не переносится на следующий год, то есть обнуляется в январе.

| ТОО на ОУР | ||||||

| Статус работника | ИПН | СН | СО | ОПВ | ОСМС | Льгота по ИПН (вычет) |

| обычный | 10% | 9,5% | 3,5% | 10% | 1,5% | да |

| пенсионер | 10% | 9,5% | нет | нет | нет | да |

| инвалид 3 гр | нет | 9,5% | 3,5% | 10% | нет | нет |

| Инвалид 3 гр с ЗП > 75МЗП* | 10% | 9,5% | 3,5% | 10% | нет | да |

| Иностранец без вида на жит.(резидент ЕАЭС) | 10% | 9,5% | 3,5% | нет | 1,5% | нет |

| Иностранец с видом на жит. (резидент ЕАЭС) | 10% | 9,5% | 3,5% | 10% | 1,5% | да |

| Иностранец без вида на жительство | 10% | 9,5% | нет | нет | нет | нет |

| ТОО на УСН | ||||||

| Статус работника | ИПН | СН | СО | ОПВ | ОСМС | Льгота по ИПН (вычет) |

| обычный | 10% | нет | 3,5% | 10% | 1,5% | да |

| пенсионер | 10% | нет | нет | нет | нет | да |

| инвалид 3 гр | нет | нет | 3,5% | 10% | нет | нет |

| Инвалид 3 гр с ЗП > 75МЗП* | 10% | нет | 3,5% | 10% | нет | да |

| Иностранец без вида на жит.(резидент ЕАЭС) | 10% | нет | 3,5% | нет | 1,5% | нет |

| Иностранец с видом на жит.(резидент ЕАЭС) | 10% | нет | 3,5% | 10% | 1,5% | да |

| ИП на УСН | ||||||

| Статус работника | ИПН | СН | СО | ОПВ | ОСМС | Льгота по ИПН (вычет) |

| Владелец ИП | нет | нет | 3,5% | 10% | нет | нет |

| обычный | 10% | нет | 3,5% | 10% | 1,5% | да |

| пенсионер | 10% | нет | нет | нет | нет | да |

| инвалид 3 гр | нет | нет | 3,5% | 10% | нет | нет |

| Инвалид 3 гр с ЗП > 75МЗП* | 10% | нет | 3,5% | 10% | нет | да |

| Иностранец без вида на жит. | 10% | нет | 3,5% | нет | 1,5% | нет |

| Иностранец с видом на жит. | 10% | нет | 3,5% | 10% | 1,5% | да |

| ИП на ОУР | ||||||

| Статус работника | ИПН | СН | СО | ОПВ | ОСМС | Льгота по ИПН (вычет) |

| Владелец ИП | нет | 2МРП | 3,5% | 10% | нет | нет |

| обычный | 10% | 1МРП | 3,5% | 10% | 1,5% | да |

| пенсионер | 10% | 1МРП | нет | нет | нет | да |

| инвалид 3 гр | нет | 1МРП | 3,5% | 10% | нет | нет |

| Инвалид 3 гр с ЗП > 75МЗП* | 10% | 1МРП | 3,5% | 10% | нет | да |

| Иностранец без вида на жит. (резидент ЕАЭС) | 10% | 1МРП | 3,5% | нет | 1,5% | нет |

| Иностранец с видом на жит. (резидент ЕАЭС) | 10% | 1МРП | 3,5% | 10% | 1,5% | да |

* — Если суммарная зарплата инвалида 3 группы за период с 1 января по дату начисления зарплаты превышает 75 МЗП, то обложение налогами происходит по общей схеме, как у обычного работника

Расчет налогов по зарплате

с 2019 года, вводится понятие корректировка при зарплате меньше 25 МРП, то есть меньше 63125 тенге.

формула : Корректировка = (ЗП — ОПВ -вычет)х 90%

Налоги по зарплате меньше или равно 25МРП , формулы:

ОСМС = (ЗП -корректировка) х1,5%

СН = (ЗП — ОПВ — корректировка) х9,5%

ИПН = ( ЗП — ОПВ — вычет — корректировка) х 10%

Налоги по зарплате свыше 25 МРП (показаны в таблице для каждого режима налогообложения)

| Вид работника | ИПН | СН | СО | ОПВ | ОСМС |

| Работники ТОО на ОУР | (ЗП – ОПВ – вычет)*0,1 | (ЗП — ОПВ)*0,095 — СО | (ЗП — ОПВ)*0,035 | ЗП*0,1 | ЗП*0,015 |

| Работники ТОО на УСН | (ЗП – ОПВ – вычет)*0,1 | нет | (ЗП — ОПВ)*0,035 | ЗП*0,1 | ЗП*0,015 |

| Работники ИП на УСН | (ЗП – ОПВ – вычет)*0,1 | нет | (ЗП — ОПВ)*0,035 | ЗП*0,1 | ЗП*0,015 |

| Владелец ИП на УСН | нет | нет | (ЗП — ОПВ)*0,035 | ЗП*0,1 | нет |

| Работники ИП на ОУР | (ЗП – ОПВ – вычет)*0,1 | 1МРП — СО | (ЗП — ОПВ)*0,035 | ЗП*0,1 | ЗП*0,015 |

| Владелец ИП на ОУР | нет | 2МРП — СО | (ЗП — ОПВ)*0,035 | ЗП*0,1 | нет |

| (0) |

Что такое НДФЛ и кто его платит

НДФЛ — это налог на доходы физических лиц, то есть ваши. В основном государству полагается 13% с доходов. Но есть исключения. Например, если вы собрали все крышечки «Кока-колы» и выиграли 5000 рублей, НДФЛ может составить 35%.

Обычно все расчеты по НДФЛ ведет ваш работодатель. Он выступает налоговым агентом — платит налоги за вас. Вы получаете на руки зарплату уже за вычетом этого налога. А все хлопоты по начислению и выплате налога берет на себя бухгалтер фирмы.

крайний день подачи декларации за предыдущий год

Если работодатель забыл удержать налог или если у вас нет налогового агента, уплатить налог и отчитаться за доходы придется самостоятельно. Вы обязаны подать в налоговую инспекцию декларацию по форме 3- НДФЛ не позднее 30 апреля следующего года.

Когда считать и платить НДФЛ самостоятельно

Придется самостоятельно посчитать и заплатить НДФЛ , если вы зарабатываете на сдаче квартиры в наем или игре в покер; если вы выиграли в лотерею, получили подарок или продали квартиру, которая находилась в собственности менее трех лет.

Что такое налоговый вычет: классификация

В определённых случаях применяют такие вычеты:

- социальные;

- имущественные;

- стандартные.

Перечень закрыт.

В отношении следующих граждан используют стандартные вычеты:

- Мать, отец или законные опекуны (усыновители) содержащие детей, не достигших совершеннолетия.

- Родители, опекуны, усыновители, содержащие детей, обучающихся в учебных заведениях. Это касается студентов, которые не достигли двадцати четырёх лет.

Это закреплено законодательно.

Льготные ставки будут следующие:

- 1400 рублей, если в семье один или двое детей.

- 3000 рублей, если родители воспитывают трёх и более детей.

Такой вычет предоставляется на каждого ребёнка. Три тысячи рублей предоставляется, когда в семье рождается третий ребёнок. Работники имеют право воспользоваться таким видом вычета при осуществлении трудовой деятельности по основному месту работы. Мать и отец могут оба получать указанный вычет.

Когда один из родителей представляет документ, подтверждающий отсутствия вычета у второго, он может получать его в двойном объёме.

- 6 000 рублей положены лицам, которые обеспечивают и воспитывают детей с инвалидностью. Также когда ребёнок-инвалид учится в ВУЗе и он не старше двадцати четырёх лет.

- 12 000 рублей положено родителям и законным опекуном, содержащих лиц, младше восемнадцати лет и обучающихся в учебных заведениях.

В случае неполучения вычета на протяжении года человек имеет возможность подготовить декларацию, где отражены его доходы, и представить её в налоговую службу. К ней следует приложить подтверждающие справки.

Граждане не могут претендовать на вычет в сумме 1 400 рублей при получении в течение года суммы, превышающую 3 050 рублей.

Социальные выплаты предоставляются работникам в таких случаях:

- Человек обучается в ВУЗе. Также это распространяется на детей сотрудников, которые проходят обучение.

- Граждане проходят лечение или реабилитацию после перенесённого заболевания.

- Есть необходимость приобрести лекарственные препараты.

- Обеспечение людей пенсионными выплатами.

Список исчерпывающий.

Граждане имеют возможность воспользоваться имущественными вычетами при совершении следующих действий:

- Приобретение недвижимого имущества или его продажа.

- Продажа транспортного средства.

Граждане имеют возможность воспользоваться таким возвратом один раз. Перечень вычетов, которыми можно воспользоваться, регламентируется НК России (ст. 218).

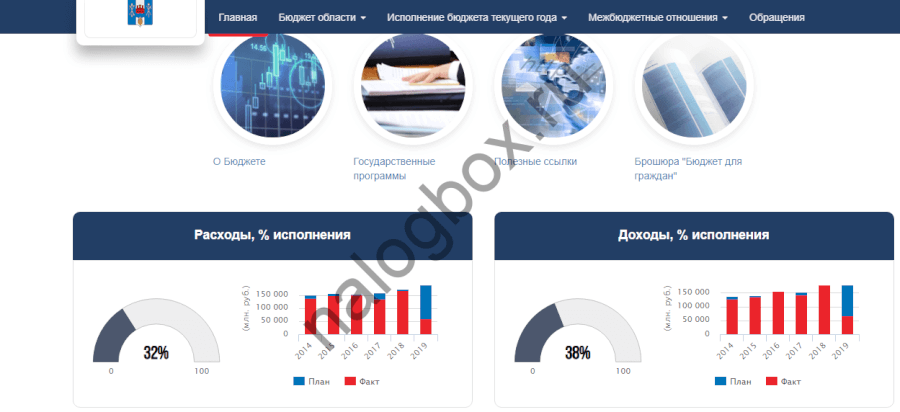

Куда идет НДФЛ?

Согласно ст.56 и ст.61 БК РФ подоходный налог с физических лиц 13% в России вычитается из зарплаты и идет по 2 направлениям:

- 85% НДФЛ отчисляется в бюджеты субъектов страны;

- остальная часть НДФЛ поступает в бюджеты городских и сельских поселений, муниципальных и внутригородских районов, городских округов.

В федеральной казне НДФЛ не расходуется — если посмотреть ст.50 БК РФ, вы увидите, что среди налоговых доходов федеральной казны этого платежа нет.

Поступившие средства используются для реализации различных целей и проектов властей согласно бюджетной политике и закону о бюджете. Нет четких сфер и тематик, на которые будет тратиться подоходный налог. Он будет использоваться по мере необходимости в различных областях региональной и местной деятельности. Узнать о распределении средств можно на региональных сайтах Минфина. Например, в Ростовской области есть такие сервисы: