Как заработать на кредитах

Содержание:

- Кредитные брокеры в России и за рубежом

- В чем состоит работа кредитного брокера

- Какие услуги предоставляет кредитный брокер?

- Зачем вообще обращаться к кредитному брокеру?

- Что ожидать от брокера?

- Финансовые решения для вашего бизнеса. Денежные средства на развитие и пополнение оборотных средств.

- Виды услуг кредитного брокера

- Услуги кредитных брокеров по приятной стоимости! Оперативное решение ваших проблем.

- Как работает кредитный брокер

- Как стать кредитным брокером

- Помощь малому бизнесу. Кредит на сумму до 10 000 000 рублей. Быстро, просто и надежно. Выгодные условия.

Кредитные брокеры в России и за рубежом

В странах с развитыми финансовыми системами кредитные брокеры стали таким же обыденным явлением, как риелторы. Например, в США услуги кредитных брокеров распространены очень широко, что ведет к высокой конкуренции между компаниями. Многие брокеры специализируются на конкретных видах кредитования: ипотечное, автомобильное, потребительское, для бизнеса и так далее.

Комиссии за их услуги заметно ниже: по заявлению Рика Беттенкурта, главы Национальной Ассоциации Ипотечных Брокеров (National Association of Mortgage Brokers) около 2% от суммы кредита. Помимо этого, в США множество индивидуальных брокеров, которые не работают от имени какой-либо фирмы. Из крупных компаний можно выделить:

- Lendio

- National Business Capital

- PersonalLoans

- LendingTree

- GoKapital

В России кредитные брокеры как отдельные организации появились не так давно, как за рубежом, и на данный момент большинство брокеров представляют из себя небольшие компании.

Надежность большинства финансовых организаций обычно проверяют по данным рейтингового агентства «Эксперт РА», однако рейтинга кредитных брокеров они не ведут. Вот условный ТОП-10 наиболее известных российских кредитных брокеров:

- «Финанс Кредит»

- «Служба содействию кредитования»

- Royal Finans

- «Профинанс»

- «Кредитный центр»

- «МосГорКредит»

- ГК «Доверие»

- ГК «Содействие»

- WinFin

- «Первый кредитный брокер»

В чем состоит работа кредитного брокера

Брокер работает по нескольким направлениям. Он налаживает связи с банками, имеет в нем свои знакомства и даже определенное влияние, поскольку контактирует с руководящим звеном банковской, отдельно взятой структуры.

Кредитный брокеридж предусматривает условные обязательства между брокером и банковской организацией, когда и первая сторона, и вторая получают доход от сотрудничества:

- брокер получает прибыль, запрашивая плату за услуги с клиентов;

- банк получает прибыль благодаря тому, что брокер приводит к нему надежных клиентов, которые в последующем выплачивают проценты (или другие платежи) за то, что им был предоставлен займ.

Ряд обязательств между брокером и банком все же существуют, поскольку в ряде случаев брокеры становятся поручителями своих клиентов, то есть брокеридж – своего рода гарант добросовестности и возврата денег для банковского учреждения.

Еще одна важная функция помощника клиента в подборе кредита для него – правильное оформление договоров и быстрый сбор необходимых документов.

Для людей, которым всю процедуру нужно провести срочно, а также с высоким шансом на положительное решение банка, это идеальный вариант.

По сути, брокер – это представитель физического или юридического лица (в зависимости от формы необходимого кредитования), который является представителем.

Брокер – не посредник, как принято считать, а именно представитель интересов.

В первую очередь услуги брокера включают представительство клиента, что может быть сопоставимо с адвокатской деятельность. То есть брокеры учитывают в первую очередь интересы людей, а не банков, хоть сотрудничают и с теми, и с другими.

Оплата кредитного брокериджа

За услуги брокеров нужно платить

Однако важно помнить, что брокеридж не предусматривает предоплату

Помощь кредитного брокера оплачивается только после того, как банковское учреждение предоставит кредит.

Если денег не поступило в результате отказа, платить не за что, поскольку брокер свои обязательства не смог выполнить.

Часто представители брокеров утверждают, что оплата нужна заранее – не стоит сотрудничать с такими компаниями – они, скорей всего, недобросовестные.

Между заемщиком и брокером должен быть заключен договор, и только тогда ваш представитель начнет работать под реальным поиском кредитора.

Почему брокеридж – это выгодно?!

Есть несколько причин, почему услуги брокера на самом деле необходимы:

- можно выбрать программу кредитования с подходящими условиями возврата;

- можно выбрать самый дешевый кредит;

- с помощью брокериджа можно подобрать лучшие условия;

- есть возможность узнать обо всех тонкостях и «подводных камнях», которые обычно присутствуют везде, но в которых разобраться достаточно сложно без внешней поддержки;

- особенно кредитный брокеридж полезен тем, кто имеет негативную кредитную историю. Если брокер возьмется стать поручителем, у вас появляется больше шансов на положительное решение;

- брокер подскажет, где оформить кредит, что с собой взять, как себя вести;

- дорогостоящие кредиты могут отличаться в цене, если в договоре будет присутствовать один дополнительный платеж. Брокер поможет этого избежать.

Важно понимать, что настоящие брокеры, а не мошенники, никогда не будут советовать вам подделать документы, раздобыть поддельную справку о доходах, указать некорректные данные. Если пойти на поводу у таких организаций, можно столкнуться с проблемой с законом, поскольку за фальсификацию документации привлекут именно вас

Если пойти на поводу у таких организаций, можно столкнуться с проблемой с законом, поскольку за фальсификацию документации привлекут именно вас.

Перед тем, как обратиться у услугам кредитного брокериджа, можно самостоятельно проанализировать разные предложения финансовых организаций. В этом поможет кредитный калькулятор, а также официальные сайты разных банков.

Если останутся вопросы относительно выгоды определенных программ и взятия кредита по заинтересовавшему направлению, брокеры помогут развеять все сомнения и помочь посмотреть на ситуацию реальными глазами.

Какие услуги предоставляет кредитный брокер?

Возможности кредитных брокеров примерно одинаковые, но для каждого клиента составляется индивидуальный перечень, который прописывают в договоре. Вот полный список услуг кредитного брокериджа:

- Предварительная оценка шансов на получение кредита

- Составление списка банков, подходящих под заданные клиентом условия

- Получение, оформление и подача необходимых документов. За дополнительную плату можно взять полное сопровождение сделки: представитель брокера придет с Вами в офис банка для помощи при составлении и подписании договора

- Защита от недобросовестных кредитных организаций и скрытых переплат. После консультации брокера Вы будете знать все условия кредитования: ни одно требование банка после составления кредита не станет для Вас неожиданностью

- Расчет всех расходов на обслуживание кредита. Проценты по кредиту не единственный источник расходов: бывает так, что кредит с самыми низкими процентами не является самым выгодным из-за необходимости оформлять различные страховки или платить какие-либо комиссионные

- Юридические услуги по отказу от навязанных страховок. Если займ был оформлен без кредитного брокера, то банк может навязать клиенту множество необязательных страховых полисов, отказ от которых впоследствии увеличит ставку кредита. Брокер поможет избавиться от них с наименьшими потерями времени и денег

- Консультационные услуги по рефинансированию, реструктуризации имеющихся кредитов. При высокой кредитной нагрузке кредитный брокер может спасти от попадания в долговую яму, найдя оптимальное предложение по рефинансированию

Кредитный брокер занимается оформлением займов регулярно и взаимодействует с разными банками. Настоящие профессионалы знают все «подводные камни» и скрытые комиссии договоров от разных банков и условия, на которые они опираются при рассмотрении заявок. Обращаясь к кредитному брокеру при оформлении длительных и крупных займов, клиенты экономят на процентах и комиссиях больше денег, чем тратят на его услуги.

Еще одна причина, по которой люди обращаются к брокерам – увеличение шансов на одобрение кредита благодаря предоставлению полного списка документов. Далеко не все граждане и организации знают, какие документы можно подавать с заявкой на кредит, чтобы подтвердить дополнительные источники дохода. Оформив лишь минимальный пакет документов, заемщики получают кредиты на повышенных процентах или вовсе рискуют получить отказ, так как банки могут недооценить их платежеспособность.

Для других заемщиков обращение к кредитным брокерам является лишь способом сэкономить время. Изучение всех условий от разных банков, оформление и подача документов – все это займет большое количество времени и энергии, которые можно потратить с большей пользой.

Зачем вообще обращаться к кредитному брокеру?

Любая услуга имеет достоинства и значительно облегчает жизнь клиента. Преимущества обращения к посредникам:

- клиент может рассчитывать на грамотную финансовую консультацию;

- клиент сэкономить деньги, ведь брокер подберет ему оптимальную кредитную программу;

- клиент сэкономит массу личного времени на обращение в разные банки;

- у брокера есть опыт, он подскажет, как грамотно оформить анкету для банка: это повышает шанс одобрения кредита с его стороны;

- индивидуальный подход к клиентам и его финансовым нуждам.

Конечно, большинство клиентов получают кредиты и без участия брокеров – поэтому вопрос о том, по какой причине необходимо обращаться за получением посреднической услуги, актуален для всех. Если кратко, то к брокеру можно обращаться тем, кто хочет получить ипотечный или другой кредит, но испортил кредитную историю. То есть тем, кто имеет высокие шансы отказа банка.

Кроме того, брокер поможет тем, кто хочет сэкономить свое время на выборе банка и сборе документов, не понимает всех нюансов и тонкостей кредитного договора. Процент таких людей в России высок (хоть постепенно и снижается), но все равно при анализе условий кредита нужно не только обладать правовой грамотностью, но и быть специалистом по финансам.

Что ожидать от брокера?

Кредитный брокер окажет вам следующие виды услуг:

- оценка кредитного рейтинга клиента;

- сбор и оформление всех необходимых бумаг;

- подбор финансовой программы;

- взаимодействие с банком;

- расчет платежей;

- помощь с оформлением заявки.

Брокер является посредником между вами и банком и его главная задача – оформление для вас займа на самых выгодных условиях. При отказе выдать вам кредит, брокер может обратиться в банковскую организацию самостоятельно и выяснить причины невозможности выдачи денежных средств.

Компетентный сотрудник легко выяснит кредитную историю своего клиента, оценит сильные и слабые стороны, поможет составить верные акценты, объяснит все подводные камни банковских финансовых программ, оформит все необходимые документы.

Давайте разберемся через какие этапы вам придется пройти при взаимодействии с брокером. После телефонной консультации пройдут следующие этапы:

- Сбор необходимых документов и визит в офис выбранной компании.

- Проверка документов менеджером организации.

- Работа с личным менеджером до закрытия сделки.

- Комплексный подбор финансовой программы исходя из информации предоставленной клиентом (документы, отчеты из кредитного бюро). Программа составляется учитывая пожелание обратившегося (ставки, сроки и прочие дополнительные условия).

- Заключение договора и отправление заявки на интересующий клиента банк.

- Если кредит одобрен, то оплата услуг брокера (процент у каждого индивидуален).

Финансовые решения для вашего бизнеса. Денежные средства на развитие и пополнение оборотных средств.

Задача любого бизнесмена — контролировать организационные процессы и в конечном итоге получать прибыль. Но как быть, если для процветания собственного дела вам потребовались средства на расширение горизонтов? Конечно, оформить кредит. Сегодня вы можете обратиться в нашу компанию, где наши специалисты подберут вам вариант финансирования от одного из банков-партнеров. Причин поступить именно так несколько:

- Мы определим цели и подберем для вас оптимальный вариант. Это может быть возобновляемый кредит в форме «овердрафт», кредитная линия, деньги на пополнение оборотных средств или заем под залог оборудования или товара.

- Вы не переплатите банку лишних процентов и комиссий. Гарантируем несколько программ на выбор от ведущих банков страны. Ставки с нами — от 4 % годовых. До 50 000 000 рублей.

- Возможность получить льготный кредит по государственной программе.

- Вы не тратите время на сбор документов, а спокойно занимаетесь непрерывными бизнес-процессами.

- Мы знаем, как правильно подать заявку, поэтому шансы получить отказ сводятся к минимуму.

Сохранить и приумножить бизнес — цель любого бизнесмена! И кредитные ресурсы часто становятся необходимым атрибутом для решения поставленной задачи. Мы гарантированно поможем сделать процесс оформления быстрым и комфортным для вас!

Список банков-партнеров и контрагентов

Условия получения кредита

Виды услуг кредитного брокера

Брокеры предоставляют разные услуги. Из них можно выделить:

- консультации. Брокер предоставляет всевозможные банковские программы кредитования для ознакомления клиента. Подробнее разъясняет условия и скрытые особенности разных предложений;

- посредник. Человек будет посещать за вас различные инстанции, собирать необходимые документы. Затем задача – подать их в банк от вашего имени. При этом брокер – ваш официальный представитель, который сможет решить вопросы разных уровней. Среди которых – работа с вашими наличными деньгами;

- сопровождение. Консультант оказывает помощь и советы в кредитах и сделках, которые были заключены без него.

Учтите, что все предоставляемые услуги – платные. Каждая консультация или действие брокера имеет определенную стоимость. В разных организациях существует отдельный подход к формированию цены на услуги консультанта. Существуют основные варианты взаимодействия клиента и брокера:

Существуют основные варианты взаимодействия клиента и брокера:

- фиксированная оплата. Каждая услуга стоит определенную сумму. Она оговаривается до заключения контракта и не может меняться в процессе сотрудничества;

- проценты. Как ясно из названия, брокер или компания берет оплату исходя из суммы вашей сделки с банком. Также она может зависеть от сложности проведенных переговоров, объемов работы, выполненной для получения кредита;

- смешанная. Такая схема предполагает наличие услуг с фиксированной стоимостью. Например, консультации и выбор оптимального решения. А также услуги, стоимость которых зависит от величины кредита.

Как определить на каких условиях выгоднее всего взаимодействовать с брокером? Ответом на этот вопрос станет сумма планируемого займа. Если вам необходим небольшой кредит (до 100 тысяч), то лучше воспользоваться оплатой услуг процентами от сделки. В противном случае – фиксированная стоимость помощи брокера сэкономит средства.

Услуги кредитных брокеров по приятной стоимости! Оперативное решение ваших проблем.

Теперь получить потребительский кредит стало гораздо проще. Вы можете доверить решение подобных вопросов опытным профессионалам, которые знают о кредитовании все. Сотрудничаем с многочисленным перечнем партнеров — банки, МФО, частные инвесторы и доноры. С нами уже получили займы более 500 000 человек. Услуги, которые мы предоставляем:

- Оформление потребительских кредитов и займов на суммы до 10 000 000 рублей. Процентные ставки зависят от предоставленного комплекта документов. Диапазон — от 8,8 до 15 % годовых. Сроки — от 6 месяцев до 5 лет.

- Содействие при оформлении ипотечных кредитов как в новостройках, так и на вторичном рынке. Возможность получить жилищный заем без первоначального взноса. Работаем с государственными программами.

- Рефинансирование имеющихся кредитов, займов и карт на льготных условиях — от 7 % годовых.

- Программы кредитования под залог недвижимости от 6 % годовых на длительные сроки.

Консультацию по любому вопросу вы можете получить абсолютно бесплатно! Мы работаем честно и прозрачно — не требуем авансов за услуги и гарантируем положительный результат!

Список банков-партнеров и контрагентов

Условия получения кредита

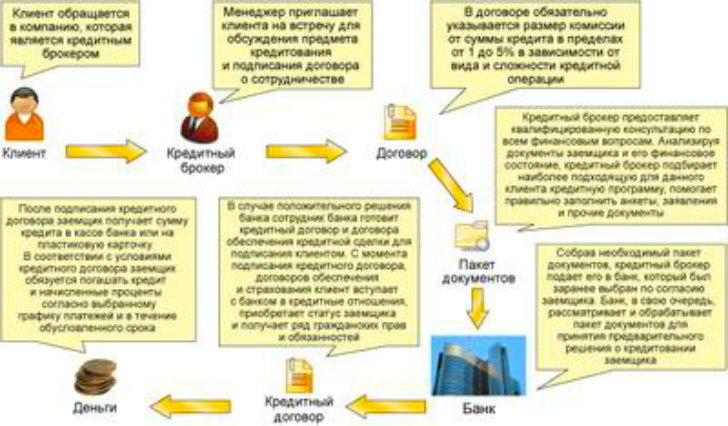

Как работает кредитный брокер

Можно сказать, что кредитный брокер – это помощник потенциальных заемщиков. Он подбирает оптимальные программы кредитования, помогает собирать и оформлять документы, оперативно решает возникающие в процессе оформления проблемы. Для клиентов это – экономия времени, нервов и иногда даже денег.

Эксперты оценивают рынок брокерских услуг в РФ в 2-3 тыс. человек. Эта цифра охватывает и тех, кто не скрывает свои доходы, и тех, чья деятельность неофициальна. Оценка эта примерная по следующим причинам.

Во-первых, брокерством занимаются не только официальные организации, но и частники.

Во-вторых, получить кредит заемщикам помогают не только брокеры, но и специалисты различных финансовых учреждений, к примеру налоговых консультаций, консалтинговых агентств и т. п.

В нашей стране кредитные брокеры работают по одному из следующих направлений:

- оказывают услуги физическим лицам или индивидуальным предпринимателям, предлагая в основном займы без обеспечения;

- помогают в оформлении кредитов исключительно бизнесменам и владельцам крупных предприятий;

- занимаются программами ипотечного кредитования. Их клиенты – люди, покупающие в ипотеку недвижимость, которая одновременно становится залоговой.

Большинство кредитных брокеров относится к первой группе, поскольку их целевая аудитория – частные лица – является наиболее обширной.

Среди российских кредитных брокеров наибольшей известностью обладают следующие: «Кредитмарт» (Москва), «Фосборн Хоум» (Москва), «Кредитный и Финансовый Консультант» (Петербург), «Финмарт» (Москва), Независимое бюро ипотечного кредитования (Москва), «Урал-Финанс» (Ижевск).

В каких случаях может понадобиться помощь кредитного брокера:

- если банк отказал в выдаче кредита;

- если испорчена кредитная история;

- если у заемщика низкий уровень дохода;

- если получить деньги нужно очень быстро;

- если не все гладко с действующим займом;

- если требуется профессиональная консультация;

- если ссуда оформляется в первый раз.

Кредитный брокер оказывает посреднические услуги при оформлении потребительских, ипотечных и автокредитов, займов на развитие бизнеса, а также кредитных карт. Это основная сфера деятельности брокеров.

В некоторых ситуациях оформить кредит удается только при помощи посредника, особенно если есть просроченные платежи по действующему займу.

Как оказывают кредитные брокеры помощь в получении займов? Как правило, они являются агентами нескольких банков, поэтому владеют большим количеством программ кредитования и могут подобрать клиенту наиболее выгодный вариант.

В большинстве случаев применяется следующая схема посредничества при оформлении займа:

- Клиента консультируют, знакомятся с его ситуацией, кредитной историей. Выясняют, чего он хочет.

- Анализируют действующие банковские продукты, сравнивают, выбирают лучшие.

- Рассматривают вместе с клиентом отобранные варианты, делают окончательный выбор.

- Консультируют и помогают клиенту в процессе подготовки документов.

- Сопровождают при заключении кредитного договора.

У брокеров имеется информация о том, по каким критериям оценивают финансовые организации потенциальных заемщиков, поэтому благодаря их помощи в подготовке документов вероятность положительного решения по заявке возрастает. Также посредник знает, к каким уловкам прибегают банки ради наживы, и может указать на них, избавив клиента от лишних трат.

Надо понимать, что доверять можно только тем кредитным брокерам, которые занимаются легальной деятельностью и не подделывают документы с целью получить одобрение на заем. Есть посредники, которые работают «по-черному», и их незаконная деятельность является уголовно наказуемой.

Как стать кредитным брокером

Когда человек решил открыть свой бизнес, у него возникает закономерный вопрос: как стать кредитным брокером? В первую очередь необходимо составить бизнес-план. Затем можно регистрировать ИП или открывать ООО. Для этого нужно подать заявление в налоговую инспекцию. Никаких дополнительных разрешительных документов данный вид предпринимательской деятельности не требует.

Как стать кредитным брокером: пошаговый бизнес-план

Этап планирование является основой любого бизнеса. На этом этапе необходимо определить виды услуг, которые будет оказывать компания, рассмотреть возможную целевую аудиторию и способы её привлечения, оценить расходы и предполагаемые доходы, разработать стратегию развития. Бизнес-план составляется на перспективу, поэтому при его разработке следует просчитать прибыль и убытки фирмы минимум на 3 года. Этот документ должен освещать следующие вопросы:

- описание услуг;

- анализ рынка;

- организационный план;

- финансовый план;

- возможные проблемы и способы решения;

- ожидаемый результат.

После составления подробного бизнес-плана проводится анализ возможных рисков. Чтобы понять, как стать кредитным брокером и разработать пошаговый бизнес-план необходимо провести SWOT-анализ. Это делается для оценки ресурсов компании и помогает объективно оценить перспективы развития. Анализ проводится по четырем направлениям:

- Strengths – сильные стороны компании;

- Weakness – слабые стороны;

- Opportunities – дополнительные возможности;

- Threats – внешние угрозы.

Для получения дополнительной информации о том, как стать кредитным брокером и нужно ли открывать свой бизнес необходимо провести анализ этой отрасли в своем регионе, определить основных конкурентов и изучить методы продвижения услуг на финансовом рынке.

Офис и персонал

Первое время можно оказывать услуги самостоятельно, выезжая к клиентам на дом. Но для полноценного оказания услуг и солидности фирмы необходимо арендовать помещение, в котором будет располагаться офис компании. Это может быть небольшая коммерческая площадь в бизнес – центре или неподалеку от крупной кредитно-финансовой организации. Правильное расположение гарантирует приток клиентов в фирму.

В офисе нужно организовать рабочие места для персонала. Не следует сразу же принимать на работу много сотрудников. Для начала можно нанять 2-3 менеджеров, которые будут оказывать консультационные услуги клиентам. Помимо менеджеров для функционирования компании нужны системный администратор и бухгалтер. Для экономии финансов можно не принимать этих сотрудников в штат, а заключить договор на аутсорсинг.

Продвижение бизнеса

Люди недоверчиво относятся к малоизвестным фирмам. Поэтому, для привлечения большего числа клиентов необходимо сделать компанию узнаваемой. Для этого можно подать объявление об услугах в местных средствах массовой информации, а также разместить рекламу на онлайн-ресурсах, баннерах и щитах неподалеку от офиса.

Еще одним действенным способом является продвижение услуг через интернет. Для этого можно создать собственный сайт с описанием услуг и возможностью online консультирования, размещать информацию о компании на форумах и специализированных сайтах.

Для успешного развития бизнеса не менее важным вопросом является конкуренция (см. В России конкуренции в бизнесе нет). Чтобы привлечь клиентов, нужно предложить им более выгодные условия, чем у других компаний, оказывающих аналогичные услуги. Это может быть меньший процент или высокий уровень обслуживания на всех этапах сделки. Чтобы соответствовать высокому уровню, нужно иметь в штате грамотных специалистов, хорошо ориентирующихся в финансовых вопросах.

Также можно заключить соглашения с кредитно-финансовыми организациями и лизинговыми компаниями о сотрудничестве, что существенно повышает их лояльность к брокерской фирме.

Интересный факт: Наряду с кредитными брокерами услуги по подбору кредитов оказывают кредитные агенты. Их основное отличие в том, что агенты получают доход не только от заемщика, но и от банков.

Помощь малому бизнесу. Кредит на сумму до 10 000 000 рублей. Быстро, просто и надежно. Выгодные условия.

Нужда в заемных средствах возникает не только у обычных граждан. Зачастую необходимость в кредитовании появляется и у юридических лиц. Однако не всегда банк готов идти на встречу (особенно, если речь идет о начинающем предпринимателе).

В этом случае вы можете заручиться нашей поддержкой. Имеем большой опыт работы с организациями из разных отраслей экономики. Все наши клиенты гарантированно получают займы в банках.

Сумма до 10 000 000 рублей под 15% годовых на срок до 10 лет. Возможно досрочное погашение без комиссий. Услуги оказываем на основании договора, поэтому можете быть уверены – все честно и прозрачно