По какой формуле рассчитывается экономическая прибыль?

Содержание:

- О валовой выручке

- Что это такое?

- Графики доходности

- Функции и роль полученной прибыли

- Как использовать инвестору

- Формула расчета нормы прибыли

- Структура прибыли предприятия

- Норма прибыли: применение

- Пути повышения коэффициента прибыли

- Как рассчитать темп роста и прироста?

- Формулы роста и прироста: базисный, цепной и посредственный

- Операционная прибыль

- Рентабельность продаж

- Рентабельность продаж — формула расчета

- О чем говорит снижение рентабельности продаж

О валовой выручке

Валовой выручкой называют суммарный доход, полученный компанией в результате продажи товара, а также других операций, не связанных с реализацией. Однако основная составляющая валовой выручки – это выручка от реализации. Для определения валовой выручки используется следующая формула:

ВВ = Количество товара * Цена единицы товара

Поскольку валовая выручка не учитывает расходы на производство, ее нельзя считать главным показателем результативности предприятия

Но если дело доходит до комплексной оценки эффективности, валовая выручка тоже принимается во внимание

Чтобы подвести итоги, снова обратимся к формуле. Итак:

Прибыль = Выручка – Расходы

Из этой формулы видно, что прибыль и выручка – это не синонимы. При вычислении прибыли учитываются все расходы предприятия, а не только себестоимость товара. Кроме того, прибыль может быть и отрицательной.

Рекомендуем почитать:

Что это такое?

Простой показатель рентабельности — балансовая единица, которая является характеристикой доходности компании в целом, или только одного технологического процесса, департамента, подразделения. При помощи указанного показателя, любой руководитель или владелец компании способен определить, каким образом предприятие осуществляло деятельность на протяжении определенного промежутка времени, какую эффективность показывало, стоят ли вложения в компанию той прибыли, которую она предоставляет.

Оптимальное значение может находиться в различных промежутках, в зависимости от представленных рынков, специфики деятельности, сферы и количества конкурентов. Рентабельность продукции является единственно верным определением, которое позволяет посчитать другие важные финансово-экономические нормы и значения.

Дополнительная информация! В отечественной экономике, представленный термин появился из немецкого языка. В оригинальном варианте существует определение rentabel, которое прямо переводится, как доходность или прибыльность

Рентабельность продукции представляет собой коэффициент, который равен отношению балансовой прибыли от продажи к сумме затрат на изготовление и реализацию товара. Все данные берутся из бухгалтерского баланса предприятия.

Показатель отображает числовой или процентный показатель прибыли с каждой единицы средств, которые затрачены на изготовление и продажу товара. Рентабельность продукции и формула для расчета может применяться для всего производственного процесса или отдельных элементов ассортимента продукции.

Увеличение и снижение коэффициента

Увеличение и снижение коэффициента

Значение может как снизиться, так и увеличиться, динамические показатели показывают необходимость пересмотреть стоимость или более тщательно контролировать себестоимость товара. Увеличение динамической нормы свидетельствует о повышении объема товарооборота, что ведет к повышению количества прибыли. При уменьшении все происходит в обратном порядке.

Важно! Рентабельность бизнеса внешне может указываться как процентное соотношение или простое число. Более нагляден первый вариант

Для чего считать

Общее значение рентабельности определяется как доля прибыли компании, полученная от каждой копейки средств, которые были вложены в процесс и развитие производства.

Если речь идет о работе любой конкретной организации, то наиболее значимым критерием ее успешности всегда является прибыльность — главный фактор, отображающий количество средств, которое предприятие получит, после того, как выплатит все платежи по налогам.

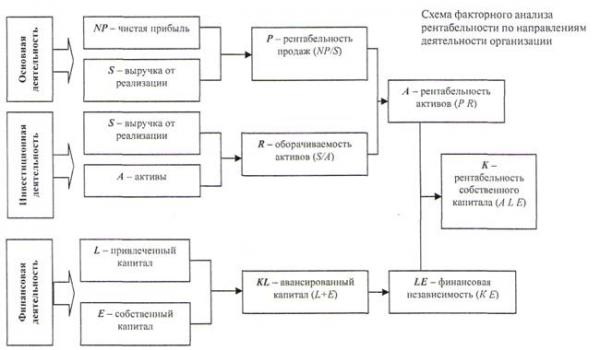

Анализ по направлениям

Анализ по направлениям

Эффективная работа организации, независимо от ее регистрации и расположения, зависит от множества конкретных факторов влияния, как внешних, так и внутренних. Наибольшее влияние показывают нормы рентабельности изготовления продукции, инвестиций, а также прибыльность или убыточность функционирующих процессов изготовления продукции, качество и количество выпускаемого ассортимента, существующий спрос или отсутствие такового

Требуется брать во внимание также стоимость продукции конкурентов и другие понятия

Обратите внимание! Наиболее просто определение рентабельности продукции звучит так: сколько копеек или рублей прибыли принесет один рубль, потраченный на изготовление и реализацию продукции. Если на рынке имеются две компании с аналогичными показателями выручки и затратами, то рентабельность этих компаний может значительно разниться

Это случается вследствие высокого влияния величин выплат процентов на норму чистой прибыли

Если на рынке имеются две компании с аналогичными показателями выручки и затратами, то рентабельность этих компаний может значительно разниться. Это случается вследствие высокого влияния величин выплат процентов на норму чистой прибыли.

Графики доходности

График доходности — незаменимый инструмент для анализа вариантов инвестирования. Он позволяет посмотреть не просто на общий результат вложений, но и оценить происходящее в промежутке между событиями «вложение денег» и «вывод прибыли».

Существует несколько видов графиков доходности. Чаще всего встречается накопительный график доходности — он показывает, насколько вырос бы в % первоначальный депозит, на основе доходностей за несколько временных промежутков или по результатам отдельных сделок.

Примерно вот так выглядит накопительный график доходности:

График чистой доходности инвестора ПАММ-счёта Solandr

По нему можно понять несколько важных вещей — например, равномерно ли растёт прибыль (чем более гладкий график, тем лучше), насколько большие просадки (то есть незафиксированные потери в процессе инвестирования) могут ожидать инвестора и т.д.

Очень подробно об анализе графиков доходности я писал в статье о том, как выбрать ПАММ-счёт для инвестирования.

Также часто используются графики доходности по неделям или месяцам:

График чистой доходности инвестора ПАММ-счёта Stability Dual Turbo по месяцам

Столбцы говорят сами за себя — март был удачным, а вот за последние три месяца прибыли вообще не было. Если смотреть только на этот график и не брать в расчёт более старые счета Stability, то можно сделать такой вывод — торговая система дала сбой и перестала приносить прибыль. Грамотной стратегией в таком случае будет вывести деньги и ждать пока ситуация вернется в нормальное состояние.

Вообще, графики доходности и ПАММ-счета — это отдельная интересная история.

Функции и роль полученной прибыли

Основная функция прибыли – показатель экономического эффекта деятельности предприятия. Дополнительные функции:

- Оценочная. Показывает уровень развития предприятия, дает оценку хозяйственной деятельности в целом.

- Стимулирующая. Стимулирует рост эффективности предприятия.

- Воспроизводительная. Иллюстрирует разницу между доходами и расходами.

- Контрольная. Критерий оценки деятельности предприятия.

- Фискальная. Отчисления в государственный бюджет производятся из прибыли.

Основная роль прибыли – показать результат работы экономического объекта в денежном выражении. Это маркер уровня качества, востребованности и успешности продвижения производимой продукции. Полученную прибыль распределяют на расширение производства, улучшение условий труда, поощрение сотрудников, повышение благосостояния владельцев.

Как использовать инвестору

Инвестор использует показатель чистой прибыли для проведения фундаментального анализа при выборе акций в свой портфель. Рассматривается как в чистом виде, так и в составе различных мультипликаторов. Рассмотрим наиболее популярные из них.

P/E

P/E – отношение рыночной капитализации к годовой чистой прибыли компании или отношение рыночной цены одной акции к чистой прибыли на одну акцию. С его помощью инвестор определяет, за сколько лет окупятся вложения. Чем меньше показатель, тем лучше. Нормативов нет. Сравнивают с другими предприятиями из отрасли или со средним значением по отрасли. Но такое сравнение будет относительным.

Например, небольшая компания роста вкладывает все свои деньги в развитие. Ее чистая прибыль будет небольшая, а P/E высоким. С другой стороны, есть компания, у которой нет крупных проектов, но есть высокая чистая прибыль. У нее значительно меньше перспектив роста, чем у первой, но низкий P/E. Это не означает, что инвестор должен выбрать именно вторую компанию. Все очень субъективно.

Среди экспертов считается, что значение P/E до 6 для российского рынка акций это нормально, все что выше, это переоцененность.

ROE

ROE – показатель рентабельности капитала. Определяется как отношение годовой чистой прибыли к величине собственного капитала и отражает эффективность его использования.

Чем выше показатель, тем эффективнее работает компания. Как минимум, он должен быть выше доходности низкорискованных активов, например, депозитов банка или ОФЗ. В противном случае, инвестор предпочтет вкладывать деньги в них, чем в акции с низкой рентабельностью, доходность по которым непредсказуема.

Если сравниваются несколько компаний, то они должны быть из одной отрасли. Иначе, сравнение получится некорректным.

ROA

ROA – показатель, аналогичный предыдущему, только в знаменателе показывают активы предприятия (здания и сооружения, машины и оборудование, сырье и материалы, денежные средства и пр.) Он отражает эффективность управления активами компании и среднюю доходность, которую предприятие получило на все источники капитала, собственного и заемного. Чем выше значение, тем лучше для инвестора.

EPS

EPS – это прибыль, которая приходится на одну акцию. Определяется как отношение годовой чистой прибыли на количество акций в обращении. Не обязательно рассчитывать показатель самостоятельно. Он публикуется в конце Отчетов о прибылях и убытках, как по РСБУ, так и по МСФО. Чем выше этот показатель, тем лучше для инвестора. Рекомендую отслеживать его в динамике за 3 – 5 лет.

Дополнительная эмиссия акций может привести к снижению значения EPS. А обратный выкуп, наоборот, к его увеличению.

Формула расчета нормы прибыли

Формула расчета нормы прибыли представляет собой выраженное в процентах (путем умножения на 100) частное от деления суммы чистой прибыли на величину выручки от реализации, очищенной от налогов (НДС и акцизов), за один и тот же период.

В условных обозначениях формула имеет следующий вид:

Нп = 100 х ЧП / Выр,

где: Нп — норма прибыли;

ЧП — величина чистой прибыли;

Выр — сумма выручки без НДС и акцизов.

Данные для расчета берут из отчета о финрезультатах. Его действующая форма утверждена приказом Минфина России от 02.07.2010 № 66н. Выраженная через номера строк полной формы этого отчета (приложение 1 к приказу № 66н), вышеприведенная формула будет выглядеть так:

Нп = 100 х стр. 2400 / стр. 2110,

где: Нп — норма прибыли;

2400 — номер строки отчета о финрезультатах, в которой показана величина чистой прибыли;

2110 — номер строки отчета о финрезультатах, в которой показана сумма выручки без НДС и акцизов.

Отчет о финрезультатах может составляться по упрощенной форме (приложение 5 к приказу № 66н), в которой номера строк не указаны, но все необходимые для расчета данные присутствуют.

С наименованиями строк, содержащих эти данные, формула получится такой:

Нп = 100 х Чистая прибыль / Выручка,

где: Нп — норма прибыли.

При необходимости проанализировать рассматриваемый показатель за ряд предшествующих лет может понадобиться сделать его расчет по той форме отчета о финрезультатах, которая действовала до отчетности за 2011 год и называлась отчетом о прибылях и убытках. Это форма была утверждена приказом Минфина России от 22.07.2003 № 67н, и номера строк в ней имели другую нумерацию.

С номерами этих строк формула выглядит так:

Нп = 100 х стр. 190 / стр. 010,

где: Нп — норма прибыли;

190 — номер строки отчета о прибылях и убытках, в которой показана величина чистой прибыли;

010 — номер строки отчета о прибылях и убытках, в которой показана сумма выручки без НДС и акцизов.

О том, какие еще данные можно получить из отчета о финрезультатах, читайте в статье «Методы проведения анализа отчета о прибылях и убытках».

Структура прибыли предприятия

Структура прибыли предприятия вбирает в себя множество элементов. Конечный показатель — это совокупный результат от каждого экономического направления.

Так, прибылью предприятия являются следующие элементы:

- реализация производимых товаров и осуществляемых услуг;

- продажа или сдача в аренду объектов собственности, которые числятся на балансе;

- продажа ценных бумаг или валюты.

Первый элемент в списке – самый важный. По нему составляются аналитические прогнозы и ведется статистика. Динамика прибыли также зависит от основного показателя.

Производство товаров и услуг является главным направлением в получении свободных и основных денежных средств, которые дальше можно распределять исходя из решения и плана по развитию предприятия.

Структура прибыли предприятия также напрямую связана и со стратегическим развитием. По основным элементам, которые приносят доход компании, составляются аналитические прогнозы.

Каждый квартал на основе бухгалтерских отчетов по доходам и расходам планируется распределение имеющего бюджета для оптимизации и повышения эффективности хозяйственной деятельности.

Грамотная стратегия позволяет повысить экономические показатели, которые увеличивают непосредственно и конечную прибыль.

Норма прибыли: применение

Норму прибыли можно использовать не только для оценки величины дохода, получаемого с каждого рубля выручки, но и для иных целей, таких как:

- Регулирование цен продажи.

- Составление прогнозных расчетов.

- Оценка эффективности инвестиционных вложений в бизнес. При этом определения одной нормы прибыли для этого будет недостаточно. Понадобятся расчеты ряда других коэффициентов, в первую очередь показателей рентабельности инвестиций, капитала, активов и затрат. Норма прибыли — только одна из величин, определяемых при такой оценке. Но с ее ожидаемой величиной будут сравниваться, например, процентные ставки по инвестиционным кредитам и займам. И если эти ставки окажутся выше, чем норма прибыли, такие вложения окажутся невыгодными.

- Определение целесообразности предоставления юрлицу кредита или займа на пополнение оборотных средств. Если эти поступления целиком направляются непосредственно на вложения в себестоимость выпускаемой продукции или приобретение товаров для перепродажи, то при сохранении цен реализации норма прибыли покажет, в состоянии ли лицо будет оплачивать проценты за предоставление ему этих средств. Если норма прибыли выше, чем процентная ставка, то вероятность возврата заемных средств и процентов по нему высока. Если же имеет место обратная картина, то возврат средств может оказаться невозможным.

- Оценка инвестиционной привлекательности, ряд показателей для которой, в т. ч. величина нормы прибыли, рассчитывается за несколько лет. Хорошей характеристикой будет устойчивый рост нормы прибыли.

Таким образом, норма прибыли представляет интерес:

- для собственников;

- инвесторов;

- банков и заимодавцев;

- руководства и финансово-экономической службы самого юрлица.

Перечисленным лицам также полезно знать величину коэффициентов ликвидности, характеризующих субъекта. Читайте о них в статье «Проведение анализа коэффициентов ликвидности (нюансы)».

Пути повышения коэффициента прибыли

Для определения моментов прогнозируемого роста продаж (и прибыли соответственно), объем продаж нужно разложить на ключевые звенья.

p, blockquote 44,0,0,0,0 –>

Объём продаж = (Входящий поток) х (Коэф. Конверсии) х (Средний чек)

p, blockquote 45,0,0,0,0 –>

- 1) Коэффициент конверсии определяет какая часть от общего потока покупателей стала реальной. Этот показатель зависит от ассортимента товаров, профессионализма сотрудников, визуальной составляющей оформления магазина.

- На входящий поток практически не влияют эти факторы, но на него оказывает влияние реклама, местоположения торговой организации, оформление и яркость витрин.

- Размер среднего чека зависит от качества работы торгового персонала, от проводимых акций, скидок, специальных предложений и других «агитирующих» мероприятий.

Измеряем ключевые показатели:

- Практически измерять нужно только входящий поток (особые датчики на входе либо вручную при небольшом количестве).

- Формула конверсионного показателя: Коэффициент конверсии = (Количество продаж) / (Входящий поток).

- Средний чек рассчитывается путем деления дневной выручки от количества продаж. Данные показателей эффективности продаж нужно протоколировать и вести по ним статистику. Это нужно вести для дальнейшей разработки и внедрения стратегических мер по приумножению каждого из них.

(Пока оценок нет)

Как рассчитать темп роста и прироста?

Темп роста – это прирост какой-либо изучаемой величины за один временной период (обычно применяется к году).

Темп прироста – это прирост какой либо изучаемой величины за один временной период за вычетом 100%.

Темп роста и темп прироста измеряются в процентах и являются относительными величинами. Темп роста – всегда величина положительная, темп прироста может быть отрицательным. Темп прироста равен темп роста минус 100%.

Теперь рассмотрим расчет темпа роста и темпа прироста более подробно.

Помогу разобраться с расчетами темпа роста и прироста ОНЛАЙН ЗДЕСЬ

Расчет темпа роста и прироста

Для наглядности СКАЧАЙТЕ ФАЙЛ РАСЧЕТА, в котором отражен расчет: темп роста и темп прироста

Обратите внимание: на первом листе книги файла расчетов представлен расчет, а на втором листе книги файла расчетов – формулы расчета темпа роста и прироста

На рисунке представлен пример расчета темпа роста и прироста:

Для наглядности на рисунке ниже приведен этот же пример, только с открытыми формулами:

На рисунке видно, что определение темпа роста осуществляется путем деления Показателя 2 на Показатель 1 и умножения на 100%. При этом темп прироста равен: деление показателя 2 на показатель 1 умножение на 100% и минус 100%, то есть темп прироста равен темп роста минус 100%.

Расчет средних темпов роста и прироста

Так же на рисунках указано как рассчитывается средний темп роста и средний темп прироста. Для определения среднего темпа роста необходимо сложить показатели за все четыре периоды и разделить полученную сумму на количество периодов, то есть на 4. Аналогично рассчитывается средний темп прироста – сумма темпов прироста за все периоды делится на количество периодов.

Помогу разобраться с расчетами темпа роста и прироста ОНЛАЙН ЗДЕСЬ

Расчет базисного темпа роста и базисного темпа прироста

Для наглядности СКАЧАЙТЕ ФАЙЛ РАСЧЕТА, в котором отражен расчет: базисный темп роста, базисный темп прироста, цепной темп роста, цепной темп прироста

Обратите внимание: на первом листе книги файла расчетов представлен расчет, а на втором листе книги файла расчетов – формулы расчета темпа роста и прироста

На рисунке ниже представлен расчет базисного темпа роста и прироста (таблицы 2 и 3):

Расчет базисного темпа роста заключается в том, что необходимо произвести расчет темпов роста всех показателей

Обратите внимание, что тем роста (прироста) первого показателя рассчитать нельзя

Помогу разобраться с расчетами темпа роста и прироста ОНЛАЙН ЗДЕСЬ

В примере за базисный показатель принят Показатель 1, поэтому базисный темп роста или базисный темп прироста рассчитывается исходя из этого положения, то есть при расчете базисного темпа роста Показатель 2 делим на Показатель 1 и умножаем на 100, далее Показатель 3 делим на Показатель 1 и умножаем на 100, далее Показатель 3 делим на Показатель 1 и умножаем на 100, при расчете базисного темпа прироста из каждого показателя базисного темпа роста вычитаем 100.

Расчет цепного темпа роста и цепного темпа прироста

На рисунке выше представлен расчет базисного темпа роста и прироста (таблицы 4 и 5).

Расчет цепного темпа роста заключается в том, что необходимо произвести расчет темпов роста всех показателей

Обратите внимание, что тем роста (прироста) первого показателя рассчитать нельзя. В отличие от базисного темпа роста или прироста, цепной темп роста или прироста рассчитывается из текущего и предыдущего показателя

То есть цепной темп роста или цепной темп прироста рассчитывается следующим образом: Показатель 2 делим на Показатель 1 и умножаем на 100, далее Показатель 3 делим на Показатель 2 и умножаем на 100, далее Показатель 4 делим на Показатель 3 и умножаем на 100, при расчете цепного темпа прироста из каждого показателя цепного темпа роста вычитаем 100.

Для того, чтобы закрепить полученную информацию, обратите внимание на рисунок ниже, в котором отражены формулы расчета: базисный темп роста, базисный темп прироста, цепной темп роста, цепной темп прироста:

Помогу разобраться с расчетами темпа роста и прироста ОНЛАЙН ЗДЕСЬ

3.1. Понятие выборки (применительно к исследованию в психологии)

3.2. Не любите проводить социологическое исследование? Вы просто не умеете его готовить!

3.3. Корреляционный анализ по методу Спирмена (ранги Спирмена)

3.4. Дискуссия: Объект и Предмет исследования или наоборот?

3.5. Решение задач по праву. Как решить задачу по Юриспруденции?

3.6. Как рассчитать темп роста и прироста?

3.7. Как выбрать тему дипломной работы?

3.8. Методы исследования в дипломе, пример

Формулы роста и прироста: базисный, цепной и посредственный

Темп роста и прироста могут быть найдены несколькими способами в зависимости от целей вычислений. Выделяют формулы получения базисного, цепного и посредственного темпа роста и прироста.

Базисный темп роста и прироста показывает отношение выбранного показателя ряда к показателю, зачисленному за основной (база вычисления). Обычно он находится в начале ряда. Формулы для вычисления следующие:

- Темп роста (Б) = Избранный показатель/Базовый показатель*100%;

- Темп прироста (Б) = Выбранный показатель/Базовый показатель*100%-100.

Цепной темп роста и прироста демонстрирует изменение показателя в динамике по цепочке. То есть отличие каждого последующего показателя по времени к предыдущему. Формулы выглядят так:

- Темп роста (Ц) = Избранный показатель/Предшествующий показатель*100%;

- Темп прироста (Ц) = Выбранный показатель/Предшествующий показатель*100%-100.

Между цепным и базисным темпом роста есть взаимосвязь. Отношение итога деления текущего показателя на базисный к итогу деления предыдущего показателя на базисный равновелик цепному темпу роста.

Средний темп роста и прироста используется для определения усредненной величины изменения показателей за год или иной отчетный период. Для того чтобы определить данную величину, нужно определить среднюю геометрическую от всех показателей в этапе либо найти путем определения отношения конечной величины к начальной:

- Средний темп роста

- Средний темп прироста = посредственный темп роста – 100.

Как рассчитать темп прироста

Он рассчитывается несколькими способами, самое простое рассчитать показатель на основе темпа роста путем вычитания 100. Разберем на тех же примерах, что выше.

Пример №1.2

Темп прироста = 33000/31500 * 100 — 100= 104,76-100 = 4,76%. Таким образом, средняя заработная плата выросла на 4,76% (+4,76%).

Пример №2.2

Темп прироста = 139000/142000 *100 -100 = 97,89-100 = -2,11%. Значение получилось с минусом, а значит темп снижения прибыль составил 2,11% или проще говоря прибыль отчетного года снизилась на 2,11% по сравнению с прибылью 2015 года.

Как еще можно посчитать темп прироста?

Если в задании вы рассчитывали абсолютное отклонение, то можно воспользоваться данным значение и разделить его на значение базисного года, рассмотрим на примере №1.1

Абсолютное отклонение = 33000 – 31 500 = 1500 рублей.

Темп прироста =1500 / 31500 * 100%= 4,76%. Мы видим, что от смены метода расчёта итог остался неизменным, поэтому выбирайте тот способ, который вам больше нравится.

Вернемся к теме статьи, и обобщим, в чем разница между темпом роста и прироста. Разница между показателями заключается в следующем:

- Методика расчёта.

- Темп роста показывает сколько процентов один показатель составляется относительно другого, а темп прироста говорит насколько он вырос.

- На базе темпа роста рассчитывают темп прироста, но не рассчитывают наоборот.

- Темп роста не может принимать отрицательное значение, а темп прироста может быть как положительным, так и отрицательным.

Операционная прибыль

Этот показатель используют, чтоб понять, насколько компания успешно ведет дела по основной деятельности. Для расчета применяют формулу:

Операционная прибыль = Выручка – Расходы по основной деятельности.

Расходы по основной деятельности = Прямые + Косвенные(Переменные) + Постоянные.

Кроме этого, используют и другую формулу:

Операционная прибыль = Маржинальная прибыль – Постоянные расходы.

Например, у деревообрабатывающего цеха маржинальная прибыль 4 000 000 рублей. а расходы 3 600 000 рублей. Значит, операционная прибыль составляет 400 тысяч рублей. Если в течении полугода или года показатели падают, то бизнес теряет рентабельность.

Пример отчета о прибыли из сервиса ПланФакт:

Рентабельность продаж

Цель любой коммерческой организации — получить максимальную прибыль. На словах это звучит просто, но на практике не всегда очевидно, правильную ли стратегию выбрала компания для достижения предельно высокого дохода. Поэтому финансовую картину предприятия всегда анализируют с помощью вычисления объективных показателей, которые продемонстрируют верность выбранного направления. Один из них — рентабельность.

Рентабельностью называется условный показатель, который характеризует экономическую эффективность предприятия. Он отображает, насколько успешно компания использует имеющиеся ресурсы, сколько прибыли приносит каждый вложенный рубль или сколько прибыли в каждом полученном рубле. Сложно назвать более ёмкий и достоверный коэффициент, который настолько точно мог бы обрисовать финансовое положение коммерческой организации.

У данного коэффициента много разновидностей, в этом материале мы остановимся только на одной из них. Рентабельность продаж — это что такое простыми словами? Это финансовый результат деятельности торговой организации, выражающийся как количество прибыли в каждой вырученной денежной единице. Чем этот показатель больше, тем эффективнее работает компания и тем больше средств она зарабатывает.

Как правило, рентабельность — это отношение операционной прибыли к объёму продаж. Операционная прибыль считается как разница между выручкой, себестоимостью и расходами по обычной деятельностью. Есть несколько методик расчёта, подробнее на которых мы остановимся в следующем разделе.

Рентабельность покажет, сколько прибыли получает организация за каждый вложенный рубль

Экономический смысл показателя

Расчёт рентабельности, как и вычисление любого экономического показателя, имеет целью охарактеризовать финансовое положение организации с помощью объективных данных о доходах. Что показывает рентабельность продаж? В широком смысле этот коэффициент отображает:

- сколько прибыли принёс каждый вложенный рубль;

- сколько прибыли в каждом заработанном рубле.

Данные создают объективную картину экономического состояния компании и её успехов на рынке. Анализ в динамике покажет, должна ли организация что-то менять в ценовой политике, менять ассортимент, работать над маркетингом. Результат вычислений укажет, верны ли экономические, административные, технологические, кадровые преобразования.

Коэффициент рентабельности продаж означает экономическую эффективность предприятия в целом.

Валовая рентабельность — это обобщённые сведения о вырученных доходах по всем направлениям работы. Например, если ассортимент торговой точки включает десятки позиций, очевидно, что они будут приносить разный доход. Их суммарный средний показатель, без учёта крайних максимальных и минимальный позиций, и является валовым.

Чистая рентабельность — это показатель, который считается как отношение чистой прибыли к выручке.

Отрицательная рентабельность означает, что компания не зарабатывает, а терпит убытки. Получается, что каждый вложенный рубль не приносит доходы, а требует дополнительных затрат. Организация должна срочно изменить что-то: ценообразование, ассортимент, издержки. В противном случае неизбежно банкротство, закрытие и долги.

Рентабельность продаж — формула расчета

Рентабельность продаж указывается, как аббревиатура ROS (от англ. «return on sales»). Общая формула для вычисления показателя:

ROS=П/В * 100%, где:

- П — прибыль;

- В — общая выручка.

Рентабельность — относительный показатель, который представлен в процентах. Например, полученный результат 20% означает, что 20 копеек каждого рубля выручки — фактический заработок фирмы. Эта величина покрывает расходы и может быть потрачена на развитие, инвестиции и так далее.

Расчет рентабельности производится по данным финансовой отчетности — сведений из формы №2 бухгалтерского баланса.

Показатель вычисляется несколькими способами на основании базовых параметров — видов прибыли:

- Валовой — дохода, получаемого за вычетом себестоимости продукции. В последнюю входят стоимость материалов и иные производственные расходы без учета налогов и взносов.

- До налогообложения — валовой прибыли с дополнительным вычетом непроизводственных затрат (по сбыту, административно-управленческих). Налоги также не учитываются.

- Чистой — прибыли за вычетом всех расходов и налоговых удержаний.

Преимущественно расчет производится по третьему варианту.

Цели расчета

Вычисление рентабельности продаж применяется для оценки финансово-хозяйственной деятельности предприятия.

Анализ показателя позволяет:

- определить прибыльность бизнеса;

- сравнить параметры эффективности работы организации за определенные периоды;

- разработать меры по повышению прибыльности предприятия;

- выбрать стратегию ценообразования на отдельные виды товаров и услуг;

- определить сезонность бизнеса и учесть этот фактор при планировании бюджета;

- изучить спрос на продукцию;

- оценить производительность отдельных подразделений фирмы, категорий товаров и услуг;

- анализировать эффективность выбранной рыночной стратегии;

- оценить инвесторам и кредиторам выгодность вложения средств в конкретное предприятие (в том числе молодое), продукт, сервис, ценную бумагу;

- выбрать наиболее прибыльную организацию среди конкурирующих фирм с целью инвестирования.

Однако рентабельность продаж выступает не единственным показателем эффективной деятельности организации. Оценку целесообразно проводить в совокупности с другими финансовыми параметрами.

Например, для предприятий розничной торговли и транспортных услуг характерен низкий показатель рентабельности. Но это зачастую компенсируется высоким оборотом продукции. Если организация смогла наладить продажи в достаточном объеме, заниженная рентабельность не указывает на неэффективность деятельности фирмы.

Формула расчета по чистой прибыли

Преимущественно вычисление рентабельности продаж производится, исходя из отношения чистой прибыли организации к полученному совокупному доходу:

ROS (чп) = ЧП/В*100%, где:

- ROS (чп) — рентабельность продаж по чистой прибыли;

- ЧП — чистая прибыль;

- В — совокупная выручка (то есть все средства, получаемые предприятием без учета каких-либо расходов).

Для расчета чистой прибыли применяют формулу:

ЧП=В-СБ-З-Н, где:

- В — выручка;

- СБ — себестоимость;

- З — затраты (коммерческие, управленческие, прочие);

- Н — налоги.

Чистая прибыль может быть как положительной, так и отрицательной величиной (если расходы превышают доходы).

Выручка определяется по формуле:

В = Ц*ОП, где:

- Ц — цена за единицу товара или услуги;

- ОП — совокупный объем продаж.

При определении рентабельности по финансовой отчетности (форме №2 бухгалтерского баланса), расчет ведется по формуле:

Такой алгоритм вычисления подходит для предприятий любой сферы деятельности.

Формула расчета по валовой прибыли

Для вычисления рентабельности по валовой прибыли (ROS вп) применяется формула:

ROS вп= ВП/В*100, где:

- ВП — валовая прибыль;

- В — совокупные поступления.

Показатель отображает долю каждого рубля с продажи, которая направляется на покрытие производственных расходов. То есть ВП будет включать такие затраты и себестоимость продукции (без налогов).

При расчете по бухгалтерскому балансу формула следующая:

Расчет показателя часто применяется для анализа эффективности предприятий торговли.

Формула расчета по прибыли до налогообложения

Чтобы рассчитать рентабельность продаж по прибыли до удержания налоговых сборов (ROS дн), применяется формула:

ROS дн = Пдн/В*100, где:

- Пдн — прибыль до взимания налоговых взносов;

- В — совокупная выручка.

Пдн определяется как доход, из которого вычитаются себестоимость продукции и все расходы (производственные и непроизводственные). Налоги при этом не учитываются.

Формула для расчета по бухгалтерскому балансу:

То есть на показатель оказывают влияние результаты всей финансово-хозяйственной деятельности организации.

О чем говорит снижение рентабельности продаж

Обычно финансисты оперируют значением рентабельности, выраженном в процентах. В наших примерах, которые мы разобрали выше по рентабельности продаж, этот параметр представлен именно в таком виде. В настоящее время все работающие предприятия обязательно проводят данные вычисления и также оперируют процентами. То же самое касается показателей при проведении расчета относительно бизнес-проектов.

Но если говорить о рентабельности продукции, здесь эта норма действует не всегда. Этот показатель обычно выражают не в процентах, а в цифрах. Значение представляет собой разницу между прибылью от продаж и себестоимостью продукции (затраты на производство и реализацию).

Предположим, фабрика выпускает обувь. При производстве одной пары расходы составляют 1320 руб., а отпускная цена – 2650 руб. Вычисляем рентабельность продукции: 2650 – 1320 = 1330 руб.

Следует отметить, что для расчета рентабельности продукции можно использовать также и другие формулы. Для кого-то более удобно представлять этот показатель в процентах и рассчитывать делением прибыли на себестоимость.

Надо иметь в виду, что между рентабельностью и прибылью не существует однозначной корреляции. Ведь у каждого бизнеса есть множество нюансов, не говоря уже о том, что цели самих компаний различаются. Конечно, рентабельность может быть прямо пропорциональна прибыльности. Такая ситуация будет, в частности, у турагентства – чем больше окажется выручка, тем выше рентабельность продаж.

Но встречаются и другие случаи, когда рентабельность не является существенным показателем. Например, крупный розничный магазин может себе позволить устанавливать очень маленькую наценку на свой ассортимент, его прибыль достигается за счет оборота. В этом случае снижение рентабельности продаж, впрочем, как и увеличение, не отражает экономической ситуации в бизнесе, так как чистая прибыль от единицы товара незначительна.

Но для производственных предприятий показатель рентабельности очень важен. Поэтому его постоянно контролируют, чтобы иметь возможность вовремя принять меры. Снижение рентабельности продаж говорит о том, что упала прибыль от сбыта продукции, ресурсы предприятия используются неэффективно.

Уменьшение рентабельности капитала компании ставит под сомнение целесообразность инвестиций в нее. Если этот показатель сравнивается или опускается ниже процентов от вкладов, то бизнес нуждается в срочной реанимации, иначе компания выжить просто не сможет.