Форфейтинг

Содержание:

- Что такое форфейтинг?

- Преимущества и недостатки форфейтинга

- Пример из реального мира

- Пример форфейтинговой сделки

- Стороны форфейтинга

- Участники сделки

- Различия между факторингом и кредитом

- Международный форфейтинг

- Схема расчета

- Типы ценных форфейтинговых бумаг

- Key Points

- Форфетирование

- Схема форфейтинга

- What Is Forfaiting?

Что такое форфейтинг?

Дебиторская задолженность, или долговые обязательства, могут быть представлены:

- Векселями (простейшая ценная бумага, которая позволяет участникам сделки удостовериться в её надёжности).

- Сертификатами.

- Аккредитивами (поручения, которые гарантируют полное выполнение обязательств по кредитованию) и т. д.

Форфейтинг чаще всего используется при осуществлении внешнеэкономической деятельности.

Участники

Участниками форфейтинга являются:

- Форфейтер. Он представляет собой посредника, который и приобретает дебиторскую задолженность. Вместе с этим ему передаются и возможные финансовые риски, связанные с возвратом неоплаченной стоимости продукции.

- Кредитор. Он осуществляет производство и/или реализацию продукции. Продаёт дебиторскую задолженность форфейтеру. По завершению сделки получает полную прибыль, полученную от продажи товара, с вычетом стоимости услуг посредника.

- Дебитор. Лицо, которое оформляет займ и принимает продукцию.

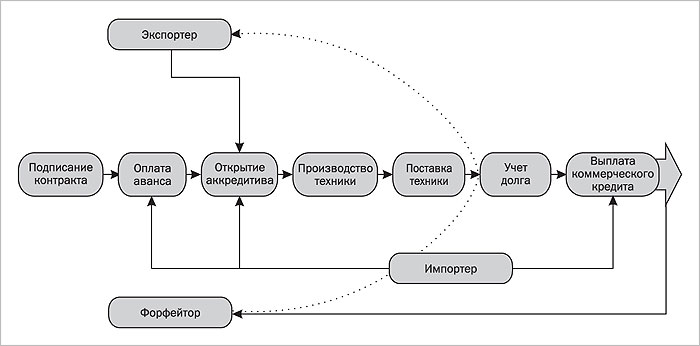

Схема форфейтинга

Традиционная схема форфейтинга состоит из следующим пунктов:

- Кредитор и посредник совместно устанавливают стоимость продукции и условия будущей сделки.

- Кредитор и дебитор заключают сделку на поставку продукции.

- Кредитор и посредник заключают договор о купле-продаже дебиторской задолженности и передаче ответственности.

- Кредитор осуществляет поставку товара и документально подтверждает выполнение этой процедуры.

- Посредник передаёт оплату с учётом стоимости своих услуг (вознаграждения).

Форфейтинг чаще всего используется при осуществлении ВЭД.

Преимущества

Форфейтинг обладает рядом преимуществ, которые выделяют его среди остальных схем финансирования:

- Значительное уменьшение рисков продавца товаров.

- Отсутствие регресса.

- Возможность продажи дебиторской задолженности в несколько этапов (при использовании двух и более векселей).

- Возможность принятия гибких условий договора.

- Система льгот и отсрочек при возникших у покупателя финансовых трудностях.

- Экономия на займах в банковских организациях.

- Простота оформления сопровождающих документов.

- Возможность торговых организаций увеличить объёмы производства и техническое оснащение.

- Фиксированная процентная ставка даже при долгосрочном займе.

- Увеличение прибыли предприятия.

- Значительное снижение количества рисков при осуществлении внешнеэкономической деятельности.

- Форфейтинговые инструменты оформляются довольно быстро и просто.

Именно эти преимущества и обуславливают большую популярность метода финансирования среди юридических лиц.

Недостатки

Но форфейтинг не обходится и без недостатков:

- Высокая маржа. Она обуславливается долгосрочностью сделки и рисками, который берёт на себя посредник.

- Наличие рисков, которые связаны непосредственно с законодательством страны и возможными его изменениями.

- Оплата гарантии (для импортёра).

- Большое количество ненадёжных контрагентов на международном рынке.

Как составить договор?

- Валюта. Для участия в сделке она должна свободно конвертироваться.

- Юрисдикция. Этот момент участники сделки должны обсудить заранее, условия обязательно отразить в договоре.

- Конфиденциальность. Договор должен обязательно содержать положение о неразглашении персональных данных, условий сделки. В противном случае, недобросовестные посредники могут перепродать ценные бумаги по более низкой цене на вторичном рынке.

Для получения финансирования кредитор должен оформить и подать в банковскую организацию пакет документов, который состоит из следующих бумаг:

- Внешнеторговый договор.

- Инвойс, как заполнить инвойс подробнее тут.

- Документы, которые подтверждают отправку продукции.

- Вексель, оформленный на имя посредника.

- Поручительство для дополнительной гарантии соблюдения всех условий сделки.

После подачи документов необходимо только ждать решения банковской организации. Если был получен положительный ответ, осуществляется непосредственно передача долга.

Преимущества и недостатки форфейтинга

Преимущества

Форфейтинг исключает риск того, что экспортер получит оплату. Эта практика также защищает от кредитного риска, риска перевода и рисков, связанных с изменением баланса .

Форфейтинг гибкий. Форфейтер может адаптировать свое предложение к потребностям экспортера и адаптировать его к различным международным сделкам. Экспортеры могут использовать форфейтинг вместо кредита или страхового покрытия для продажи. Форфейтинг полезен в ситуациях, когда страна или конкретный банк внутри страны не имеют доступа к экспортному кредитному агентству (ECA). Практика позволяет экспортеру вести дела с покупателями в странах с высоким уровнем политического риска.

Недостатки

Форфейтинг снижает риски для экспортеров, но, как правило, дороже, чем финансирование коммерческих кредиторов, что ведет к более высоким экспортным издержкам. Эти более высокие затраты обычно возлагаются на импортера как часть стандартной цены. Кроме того, только транзакции на сумму более 100 000 долларов США с более длительными сроками имеют право на форфейтинг, но форфейтинг недоступен для отложенных платежей .

Некоторая дискриминация существует в отношении развивающихся стран по сравнению с развитыми странами. Например, для форфейтинга принимаются только выбранные валюты, поскольку они имеют международную ликвидность . Наконец, нет международного кредитного агентства, которое могло бы предоставить гарантии форфейтинговым компаниям. Отсутствие гарантии сказывается на долгосрочном форфейтинге.

Пример из реального мира

Черноморский банк торговли и развития (ЧБТР)включает форфейтинг в свой список специальных продуктов наряду с андеррайтингом, инструментами хеджирования, финансовым лизингом и дисконтом.ЧБТР был создан как источник финансирования проектов развития 11 странами-учредителями – Албанией, Арменией, Азербайджаном, Болгарией, Грузией, Грецией, Молдовой, Румынией, Россией, Турцией и Украиной.1

В банке поясняют, что «обязательства импортера подтверждаются акцептованными векселями или простыми векселями, которые банк выставляет на продажу или гарантирует».Минимальный размер операции, которую ЧБТР будет финансировать через форфейтинг, составляет 5 миллионов евро с периодом погашения от одного до пяти лет. Банк также может применять комиссию за опцион, обязательство, прекращение или дисконтную ставку .2

Пример форфейтинговой сделки

Экспортер собирается осуществить сделку по экспорту товаров на 1 миллион долларов, при которой предполагается расчет импортера перед экспортером ценными бумагами, которые будут авалированы банком.

Сумма векселей определяется таким образом, чтобы после их дисконтирования экспортер получил бы US $ 1 млн, и в результате этого форфейтору достанется дисконт в размере оговоренной процентной ставки. Форфейтор также предъявит к оплате комиссионные — стоимость услуг по представлению отсрочки платежа, а также стоимость принятия на себя обязательств по сделке. В ходе сделки определяется день возникновения собственных обязательств у форфейтора (когда документы будут у него на руках). Этот период времени позволит экспортеру получить его векселя/долговые обязательства, авалированные банком и представить их для дисконтирования. Экспортер получает деньги после представления необходимых документов, а импортер с этого момента принимает на себя всю ответственность за стоимость контракта и фактически получит кредит на оговоренный срок с оговоренной процентной ставкой.

Некоторые экспортеры предпочитают работать с Форфейтинговыми брокерами, которые имея дело с большим количеством форфейтинговых домов, в состоянии обеспечить конкурентноспособные расценки в зависимости от времени и эффективности сделки. Подобные брокеры обычно получают вознаграждение в размере до 1 % от суммы контракта. Это разовый платеж и обычно экспортер добавляет эту сумму к продажной цене своего товара.

Стороны форфейтинга

Сделка предполагает участие трех сторон. Но, в тоже время сразу же скажем о том, что договор будет заключен между форфейтером и экспортером. То есть, между двумя сторонами.

- Экспортер, продавец. Чаще всего речь идет о производителе определенных товаров, который также выступает и продавцом. Экспортер, после того, как получает вексель, выписанный покупателем, имеет возможность ожидать четко определенное время, пока сумма будет выплачена покупателем, или же продать данную задолженность форфейтинговой компании. Если продавец выбирает второй вариант, то он потеряет несколько процентов в виде дисконтных и комиссионных выплат. Но, все средства он получит сразу же после подписания договора. Если же речь пойдет о прямой выплате обязательств по векселю, то продавец получает всю сумму средств, которая будет выплачена покупателем, но в течение достаточно существенного количества времени. Например, по векселю устанавливается, что оплата за приобретенный товар будет перечислена через полгода. В течение всего этого времени продавец не сможет использовать данные средства. Но, через полгода покупатель предоставит их в полном объеме. Если же таких действий не последует, то продавцу придется самостоятельно осуществлять процесс подачи иска в суд для истребования средств. Если долг будет продан форфейтинговой компании, то в данном случае покупатель сразу же получает часть средств (около 5-10 процентов от суммы уйдут на оплату различных издержек банка). Все риски банк в дальнейшем берет на себя. Предприниматели нередко стараются продать только часть ценных бумаг;

- Покупатель, дебитор, импортер. В соответствии со сделкой осуществляется процесс приобретения товара не за наличный расчет, а на основании подписанного обязательства о том, что долг за предоставленные товары будет уплачен в дальнейшем. Формируется задолженность дебиторского характера. Для покупателя меняется исключительно схема погашения, так как он переводит средства не экспортеру, а на счет компании форфейтинга. Соответственно, становится очевидным тот факт, что по сути, для покупателя мало что меняется. Структура выплат сохраняется прежней, но сами выплаты осуществляются уже на счет банка, а не экспортера;

- Форфейтинговая компания. Осуществляет процесс оплаты суммы, по факту отгрузки товара покупателю. То есть, становится понятно, что речь идет о приобретении задолженности дебеторского формата, которая сформирована за счет выписки векселя долговых обязательств от покупателя. Сумму комиссионных выплат выплачивает исключительно продавец. При этом в дальнейшем, всю оплату в рамках ранее подписанного договора покупатель осуществляет на счет данной компании.

Становится понятно, что именно благодаря данной структуре многие компании сегодня имеют возможность осуществлять достаточно плодотворное сотрудничество именно с зарубежными клиентами и продавцами. Кроме всего прочего, благодаря данным финансовым операциям есть возможность серьезно расширить географию продаж, а также расширить производство в целом.

Форфейтинг представляет собой достаточно несложный процесс, но все же существуют определенные особенности:

- Данный тип финансовых сделок носит исключительно торговый характер, предусмотрен для осуществления сделок международного характера. Причем участников соглашения могут представлять различные страны;

- Все расходы, проценты и комиссионные выплаты, осуществляет продавец, так как он реализует обязательства с целью получения оптимально быстрой прибыли для дальнейшего активного развития;

- После того, как осуществляется процесс выкупа векселя, форфейтер уже не может предъявлять какие-то претензии по данной сделке бывшему владельцу. То есть, другими словами, банк, который осуществляет приобретение обязательств долгового характера, получает от продавца определенные комиссионные выплаты, от покупателя – выплату всего долга без комиссий, но и все риски он берет на себя. Если покупатель, по каким-то причинам не осуществит процедуру выплаты долга, то банк осуществляет процесс взыскания без привлечения продавца;

- Срок погашения долговых обязательств по векселям считается более длительным, нежели при лизинге или же факторинге. А экспортер имеет право осуществить процесс продажи не всех обязательств, а исключительно какой-то части, на свое усмотрение;

- Естественно риски при форфейтинге достаточно высокие, именно по этой причине устанавливаются высокие параметры ставки по долгу.

Участники сделки

Несмотря на то что договор международного форфейтинга подписывается между экспортером и форфейтером без участия импортера, фактически в сделке форфейтинга участвует 3 стороны:

- Кредитор – сторона, которая поставляет партию товара, принимает от дебитора долговые обязательства в качестве гарантии будущей оплаты и продает форфейтеру эти обязательства с оговоренным дисконтом.

- Дебитор – участник внешнеторговой операции, который покупает партию товара и предоставляет поставщику в качестве гарантии оплаты долговые обязательства в форме векселей и других дополнительных документов.

- Форфейтер – компания, которая выкупает долговые обязательства с дисконтом у кредитора с правом последующей перепродажи третьим лицам.

Форфейтинг важен для обеих сторон внешнеторговой операции, так как значительно ускоряет заключение сделки и упрощает взаимодействие между экспортером и импортером. Благодаря форфейтированию дебиторской задолженности, покупатель получает возможность отсрочить платеж, а продавец может рассчитывать на моментальную оплату отгруженной партии товара. В свою очередь, форфейтер в лице банка или финансовой компании расширяет географию своей деятельности путем привлечения зарубежных клиентов.

Список документов для форфейтинга

Для осуществления операции форфейтинга экспортер должен предоставить форфейтеру следующие документы:

- копию заключенного с импортером договора на поставку товара;

- копию подписанного инвойса;

- копии документов, подтверждающих отправку товара;

- передаточную запись на долговые обязательства;

- гарантийное письмо.

Также форфейтер, если он имеет сомнения в платежеспособности импортера, вправе потребовать дополнительные гарантии от третьих лиц и соответствующие бумаги.

Различия между факторингом и кредитом

С первого взгляда может показаться, что факторинг во многом похож на кредит. Общие черты у этих финансовых операций действительно есть, но всё же различий больше:

- Факторинг — это работа с дебиторской задолженностью. Кредит разрешается оформлять под любые цели.

- Кредитный договор содержит строгие сроки действия. Кредит оформляют на срок от 6 месяцев, чаще от 1 года. Условия работы по факторингу более гибкие, нередко продлеваются или меняются по ходу работы, а срок ограничивается 180 днями.

- Финансовое посредничество подразумевает целый комплекс услуг, включая инкассацию и страхование, в то время как кредит — конкретная целевая услуга.

Растущая популярность факторинга объясняется не только широким диапазоном возможностей применения, но и рядом преимуществ перед кредитом. Чтобы оформить кредит для бизнеса чаще всего требуется залог и поручители. Для факторинга они не нужны, что делает его более простым в оформлении. Гибкие условия работы в совокупности с бессрочным соглашением позволяют сторонам сделки решать дела гибко и быстро.

Международный форфейтинг

При форфейтинге покупатель требований берет на себя все коммерческие риски без права регресса (оборота) этих документов на экспортера.

Форфейтор приобретает долговые требования за вычетом процентов за весь срок действия долговых обязательств. Тем самым экспортная сделка из кредитной превращается в наличную, что выгодно для экспортера. Учет векселей производится по фиксированной ставке, индексируемой по ставке ЛИБОР или по ставке определенной страны. Размер дисконта (скидки) зависит от риска неплатежа, валюты платежа, срока векселя и т.д.

Таким образом, экспортное форфейтирование – это учет без права регресса требований экспортера к иностранному импортеру на заранее установленную сумму. Форфейтирование дополняет традиционные методы кредитования внешней торговли и государственное страхование экспортных кредитов, так как включает дополнительные риски. По этой причине форфейтор предпочитает должников из стран, имеющих высокий международный рейтинг.

Форфейтирование как форма кредитования внешней торговли дает некоторые преимущества экспортеру:

- досрочное получение наличными инвалютной выручки;

- улучшение показателей ликвидности;

- частичное освобождение его от дебиторской задолженности;

- страхование риска неплатежа;

- экономию на управлении долговыми требованиями и т.д.

Форфейтирование отличается от лизинга простотой документального оформления и отсутствием права регресса (т.е. экспортер не несет на себе риск неплатежа импортера).

В отличие от экспортного факторинга, используемого для будущих, еще не полностью определенных сделок, форфейтирование применяется для существующих международных обязательств, причем на более длительный срок, и материализованных в виде векселей, а также с более широкой сферой покрытия рисков (неплатежа, валютного риска и т.д.).

Схема расчета

- Пример расчета 1:

- Экспортер и импортер заключили контракт на поставку товара, допустим технологической линии, на сумму 1 млн. долларов США.

- Импортер оформляет вексель и находит банк, который гарантирует (аваль) этот вексель.

- После поставки товара форфейтеру продаётся вексель номинальной стоимости с платой за услугу в 5 % и комиссией агента 1 %.

- Таким образом экспортёр получает (от продажи векселя):

1 000 000 * 95 % – 1 000 000 * 1 % = 950 000 – 10 000 = 940 000 долларов.

Обычно вексель выкупается несколько дешевле первоначальной цены (дисконт), как плата за долгосрочные риски форфейтера. Агентское вознаграждение на практике не превышает 1,5% и зависит от срока, резидентности участников, других нюансов.

- Пример расчета 2:

- Продавец заключил сделку и должен поставить товар на сумму 1 млн. долларов США.

- На данную продукцию оформляется два векселя на 500 тыс. долларов каждый.

- Форфейтеру продаётся один с платой за услугу в 5 %, комиссией агента — 1,5 %.

- После расчётов экспортёр получит:

500 000 * 95 % – 500 000 * 1,5 % = 475 000 – 7 500 = 467 500 долларов. - Остальные 500 тыс. долларов экспортёр получит от покупателя после того, как истечёт срок отсрочки.

Типы ценных форфейтинговых бумаг

Ценные форфейтинговые бумаги – это переводной и простой вексель. В отличие от обычного учёта векселей форфейтинг применяют при поставках оборудования на большие суммы от полугода до восьми лет во внешнеэкономических сделках, трансформируя экспортную сделку с отсрачиванием платежа в наличную и тем самым кредитуя дебиторскую задолженность прочих стран, в которых не представляется возможным приобрести гарантии по ним или экспортные государственные кредиты. Форфейтинг применяется и при отказе экспортера дать длительный кредит определенным странам. Таким образом форфейтинг,, позволяет средним и мелким предприятиям оформлять сделки, которые превышают их финансовые возможности, так как они могут продавать постепенно за наличные собственные долгосрочные требования.

Ценные форфейтинговые бумаги – это переводной и простой вексель. В отличие от обычного учёта векселей форфейтинг применяют при поставках оборудования на большие суммы от полугода до восьми лет во внешнеэкономических сделках, трансформируя экспортную сделку с отсрачиванием платежа в наличную и тем самым кредитуя дебиторскую задолженность прочих стран, в которых не представляется возможным приобрести гарантии по ним или экспортные государственные кредиты. Форфейтинг применяется и при отказе экспортера дать длительный кредит определенным странам. Таким образом форфейтинг,, позволяет средним и мелким предприятиям оформлять сделки, которые превышают их финансовые возможности, так как они могут продавать постепенно за наличные собственные долгосрочные требования.

Торговые организации – это главные потребители кредитных банковских продуктов. Огромный объем оборотов, возможность предоставления товаров в залог и малый уровень обеспеченности своими средствами делают их почти идеальными заемщиками.

Но есть ситуации, при которых одноразовые кредиты невыгодны и неудобны для большинства потенциальных клиентов – огромный объем небольших поставок, большой перечень дебиторов и так далее. В данной ситуации на помощь приходит финансирование по схемам форфейтинга и факторинга.

Key Points

- Forfaiting is an excellent source of funds for exporters. They can get 100% instant financing of the value of the contract/bills receivables.

- Forfaiters finance medium and long-term bills receivables. So, the credit period can be between six months to seven years. Most of them fall between a period of one to three years.

- Forfaiters usually do not take contracts valuing less than $2,50,000.

- In most cases, the forfeiters seek a guarantee from the importer’s bank. Such a guarantee is provided by the Importer’s bank in the form of a letter of credit.

- The exporter’s receivables are usually in the form of negotiable instruments which are legally enforceable. Thus, the forfaiting companies also cover up their risks.

- Forfaiting companies can finance the project in any of the major currencies.

Форфетирование

Форфетирование как форма кредитования внешней торговли дает некоторые преимущества экспортеру: досрочное получение наличными инвалютной выручки, улучшение ликвидности; упрощение баланса за счет частичного освобождения его от дебиторской задолженности; страхование риска неплатежа; фиксированную договором твердую учетную ставку; экономию на управлении долговыми требованиями.

Форфетирование используется для мобилизации капиталов на средний срок кредитно-финансовыми учреждениями на вторичном рынке путем переучета экспортных векселей, срок которых еще не истек.

Форфетирование — приобретение банком платежных обязательств, обычно представляемых в форме векселей, без права обратного требования к продавцу.

Форфетирование — приобретение коммерческим банком платежных обязательств, обычно представляемых в форме векселей, без права обратного требования к продавцу.

Предметом форфетирования может служить любая форма задолженности.

Механизм форфетирования заключается в следующем. Форфетор ( банк или финансовая компания) приобретает у экспортера вексель с определенным дисконтом, т.е. за вычетом всей суммы процентов. Размер дисконта зависит от платежеспособности импортера, срока кредита, рыночных процентных ставок в данной валюте. Форфетор может перепродать купленные у экспортера векселя на вторичном рынке. Форфетирование освобождает экспортеров от кредитных рисков и сокращает дебиторскую задолженность.

К форфетированию прибегают при продаже какого-либо крупного объекта или крупных партий товара. В качестве четвертого агента сделки иногда выступает гарант-банк покупателя.

Предметом сделки форфетирования является дебиторская задолженность покупателей товаров, которая обычно представляется в форме коммерческих тратт ( переводных векселей) или простых векселей. Предметом сделки а-форфе могут быть также счета дебиторов и рассрочки платежей, используемые при аккредитивной форме расчетов.

В отечественной литературе Форфетирование называют также на английский манер термином форфейтинг, что вряд ли правомерно.

Специфической формой кредитного обслуживания внешнеэкономических связей являются операции по лизингу, факторингу, форфетированию.

Основные формы коммерческого ( фирменного) кредита, предоставляемого продавцом покупателю в форме отсрочки платежа за товары ( работу, услуги): акциптно-рамбурсный, вексельный, онкольный, по открытому счету, рамбурсный, а также фактиринг и форфетирование.

Делает ненужным дорогостоящее экспортное страхование. Недостатки форфетирования для кредитора ( или экспортера) сводятся к возможным относительно более высоким расходам по передаче рисков форфейтеру.

Этот термин происходит от франц. Покупатель требований берет на себя коммерческие риски без права регресса ( оборота) этих документов на экспортера. В отличие от традиционного учета векселей форфетирование применяется: а) обычно при поставках оборудования на крупные суммы ( минимальная сумма — 250 тыс. долл. Форфетор приобретает долговые требования за вычетом процентов за весь срок. Тем самым экспортная сделка из кредитной превращается в наличную, что выгодно для экспортера. Учет векселей производится по фиксированной ставке, индексируемой по ставке ЛИБОР, или по ставке определенной страны. Размер дисконта ( скидки) зависит от риска неплатежа, валюты платежа, срока векселя.

Механизм форфетирования заключается в следующем. Форфетор ( банк или финансовая компания) приобретает у экспортера вексель с определенным дисконтом, т.е. за вычетом всей суммы процентов. Размер дисконта зависит от платежеспособности импортера, срока кредита, рыночных процентных ставок в данной валюте. Форфетор может перепродать купленные у экспортера векселя на вторичном рынке. Форфетирование освобождает экспортеров от кредитных рисков и сокращает дебиторскую задолженность.

Схема форфейтинга

Распространенная схема механизма форфейтинга выглядит следующим образом:

- Продавец с покупателем и форфейтером планируют заключить сделку, обсуждают цену и условия контракта.

- Форфейтер собирает информацию, анализирует ее, рассчитывает риски, учитывая репутацию участников сделки, ликвидность активов, сроки реализации проекта.

- На основании произведенных расчетов утверждается окончательная стоимость контракта.

- Подписание контракта поставки между продавцом и покупателем.

- Подписание договора переуступки долговых обязательств между продавцом и форфейтером. Договор заключается путем обмена офертой и акцептом (обязательством).

- Отгрузка товара. Должна в обязательном порядке сопровождаться передачей полного пакета документации.

- Продавец предъявляет форфейтеру документы, подтверждающие факт передачи товара.

- Происходит выпуск (передача) ценных бумаг (аккредитивов, векселей и т.д.);

- Форфейтер оплачивает сумму по отгрузочным документам за вычетом дисконта (стоимости услуг). Стоимость услуг колеблется от 0,5 до 5% от стоимости контракта и зависит от рисков, времени действия долгового обязательства, суммы долга.

После этого форфейтер становится держателем обязательств и самостоятельно несет риски по их погашению. Продавец больше никак не участвует в сделке, все взаиморасчеты производятся между форфейтером и покупателем.

Чаще всего в качестве обязательств используют вексели и аккредитивы. На вексель проставляется надпись на имя форфейтера. Используются гарантированные (авалированные) банком покупателя векселя. Банк в этом случае выступает в качестве поручителя покупателя. При расчете аккредитивом, этот документ выдается банком покупателя на имя банка продавца. В России используются аккредитивы, они не вызывают вопросов в налоговых органах.

После отгрузки товара, продавец ставит банк в известность, что права переуступлены форфейтеру.

Все расходы по оплате комиссии несет поставщик, но и у покупателя могут возникнуть дополнительные расходы: за оформление банковской гарантии и авалирование векселей.

What Is Forfaiting?

Forfaiting is a means of financing that enables exporters to receive immediate cash by selling their medium and long-term receivables—the amount an importer owes the exporter—at a discount through an intermediary. The exporter eliminates risk by making the sale without recourse. It has no liability regarding the importer’s possible default on the receivables.

The forfaiter is the individual or entity that purchases the receivables. The importer then pays the amount of the receivables to the forfaiter. A forfaiter is typically a bank or a financial firm that specializes in export financing.

Key Takeaways

- Forfaiting is a type of financing that helps exporters receive immediate cash by selling their receivables at a discount through a third party.

- The payment amount is typically guaranteed by an intermediary such as a bank, which is the forfaiter.

- Forfaiting also protects against credit risk, transfer risk, and the risks posed by foreign exchange rate or interest rate changes.

- The receivables convert into a debt instrument—such as an unconditional bill of exchange or a promissory note—which can then be traded on a secondary market.

- While these debt instruments can have a range of maturities, most maturity dates are between one and three years from the time of sale.