Топ 7 портфелей гуру инвесторов. состав. методы управления

Содержание:

- Введение в инвестиционный портфель

- Что должно входить в инвестиционный портфель

- Прямые и портфельные инвестиции. Что лучше?

- Функции иностранных портфельных инвестиций

- Что такое инвестиционный портфель

- Мой инвестиционный портфель в 2021 году

- Диверсификация инвестиционного портфеля — что это и как сделать

- Виды инвестиционных портфелей

- Выберите степень риска и стратегию инвестирования

- Инвестиционный портфель Рэя Далио («Все сезонный»)

- Как правильно составить инвестиционный портфель новичку

- Виды инвестиционных портфелей

- Основные принципы формирования инвестиционного портфеля

- Отличаются ли прямые инвестиции от венчурных?

Введение в инвестиционный портфель

Инвестиционный портфель — это совокупность финансовых активов с оптимальным соотношением риска и доходности для конкретного инвестора. Должен быть некий баланс между тем риском, который готов принять конкретный человек и его ожидаемой доходностью.

Главными инструментами инвестиционных портфелей являются два класса ценных бумаг:

- Акции (долевые ценные бумаги);

- Облигации (долговые ценные бумаги);

Некоторые инвесторы добавляют в свой портфель золото, но это не является идеальным решением. История показывает, что выгоднее покупать золотодобывающие компании.

Любая инвестиция несёт риски. Почти всегда доходность и риски связаны прямолинейно: чем выше доходность, тем ниже риск. Безрисковым активом можно назвать только гособлигации (ОФЗ). Их доходность задаёт минимальный уровень, который стоит ожидать от других финансовых инструментов.

Главная цель создания портфелей: заработать деньги с минимальными рисками. Например, как показывает история за 200 лет, акции растут быстрее всего, но их биржевые котировки волатилы. В периоды кризисов стоимость акций падает на 10%, 20% и даже 50%. Если вложить в них 100% средств, то такой вариант подойдёт не для каждого инвестора, поскольку большинство не смогут спокойно смотреть на такое падение своего капитала.

Формируя инвестиционный портфель из разных классов активов, можно избежать сильные колебания своего баланса. При этом сильно не проиграть в доходности. В каких-то случаях можно даже и увеличить её.

На какую доходность акций и облигаций можно рассчитывать? Ответить на этот вопрос однозначно нельзя. Всё зависит от структуры портфеля, а также сроков инвестирования. Например, от долгосрочных инвестиционных портфелей (от 10 лет) можно ожидать следующую доходность:

- 10-20% годовых — 100% из акций голубых фишек;

- 8-15% годовых — 50/50 из акций и облигаций;

- 7-10% годовых — 20/75 из акций и облигаций;

Если добавить в портфель другие финансовые инструменты (например, золото), то расчёт усложняется. Среднегодовой рост золота уступает акциям, но обгоняет облигации. Но дело даже не в доходности золота, а в том, что в периоды панических распродаж оно растёт, поэтому выступает в качестве хеджирующего инструмента.

- Консервативный/Доходный (доходность 10-20%). В его состав входит облигации и голубые фишки;

- Портфель роста (доходность 15-30%). Входит частично надёжные корпоративные облигации и развивающиеся компании (например, IT сектор);

- Рискованный портфель (доходность 30-100%). Входят высоко доходные рискованные облигации и акции компаний испытывающих трудности в текущий момент;

С возрастающей доходностью растут и риски потерь. Можно почитать интересную статью на эту тему:

Доходность и риски инвестиционного портфеля;

По времени инвестирования можно разделить портфели на:

- Долгосрочный (от 5 лет);

- Краткосрочный (до 5 лет);

При создании инвестиционного портфеля ценных бумаг оказывает влияние предполагаемые сроки инвестирования. Например, для срока 3 года и 10 лет стоит формировать немного разные структуры.

Что должно входить в инвестиционный портфель

Конечно же каждый должен выбрать для себя сам, куда и сколько вкладывать. Многие делают агрессивные портфели. Но лично я сейчас делаю себе умеренный инвестиционный портфель, состоящий из смешанных инвестиций. Его я по рекомендациям, которые я получил из тренинга по долгосрочному инвестированию и созданию пассивного источника дохода. И в принципе, я считаю это наиболее правильным решением. Вы конечно же можете со мной не согласиться. Кстати, если вам интересно, то можете пройти бесплатный марафон по инвестированию. Информация — просто космос. Вы будете в восторге.

Вы должны сами для себя решить, что именно вы хотите: минимум риска, максимум прибыли, быстрый рост или же нечто усредненное. И тогда уже от этого вы сможете отталкиваться. Главное, не вкладывайте во все подряд, а внимательно изучите, как ведут себя на рынке те или иные ценные бумаги или другие активы. Но какой бы вид портфеля вы не выбрали, помните, что он должен быть дивесифиционным. То есть в него должнывходить разные активы на, чтобы одни смогли перекрывать другие в случае непредвиденной ситуации. Конечно, бывают форс-мажоры, когда почти все показатели падают, но если не дивесифицировать портфель. то такие ситуации будут возникать гораздо чаще.

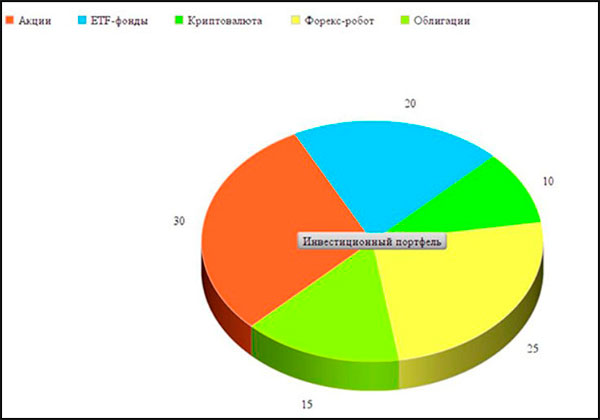

Лично я решил вкладывать деньги в следующие инструменты:

- Облигации. Низкорисковые и низкопроцентные активы для сохранения капитала и для того, чтобы как минимум уберечь его от инфляции. Плюс возможность хоть и небольшого, но дохода.

- ETF-Фонды. Низко- и среднерисковые активы, которые состоят из наборов акций и облигаций различных компаний. Особенно актуально для тех, кто хотел бы приобрести акции зарубежных компаний. Так как в данном случае вы берете не цельную акцию а ее часть. Подробнее о ETF я расскажу в следующих статьях.

- Акции. Среднерисковые активы.

- Криптовалюта. Высокорисковые инвестиции. Я считаю, что хотя бы в небольшом количестве, но криптовалюта по-любому должна быть.

- Автоматизированная торговля форекс-роботом. Торговый робот, который торгует в автоматическом режиме и приносит доход. Я поставил низкий риск, что дает приблизительно 2-3% чистой прибыли в неделю. Подробнее про него вы можете прочитать в моей отдельной статьей.

- Хайпы (Не рекомендую).

Более подробно мой инвестиционный портфель вы можете посмотреть здесь. Естественно, он не окончательный. Мой финансовый чемоданчик будет постоянно изменяться. То есть я буду его дополнять, что-то убирать, что-то уменьшать и увеличивать.

Но в принципе, вовсе необязательно самому изучать что-то и пытаться составить свой портфель самому. Как правило, брокеры (Финам, БКС, Открытие) с удовольствием проконсультируют вас бесплатно и помогут составить вам портфель.

Завещание Уоррена Баффета

Вы знаете, кто такой Уоррен Баффет? Это наверное самый известный инвестор современности. На начало 2019 года он является третьим в списке самых богатых людей мира. А в 2008 году он и вовсе занимал первую строчку богатейших людей мира по версии Forbes.

Так вот, Баффет оставил своей жене завещание, куда она должна будет инвестировать деньги после его смерти. 10% он распорядился вложить в краткосрочные гособлигации, а оставшиеся 90% в фонд S&P 500. S&P500 — это некий фондовый индекс, куда входят акции компаний США, имеющих наибольшую капитализацию. То, есть если вы приобретете по 1 акции каждой компании из этого индекса, то вам обойдется это в десятки, а то и сотни тысяч долларов. А купив всего 1 лот этого фонда можно приобрести по частичке от каждой акции в «одном флаконе» и распоряжаться им как единым целым.

Поэтому, все таки стоит включать в свой портфель ETF-фонды. Баффет фигни не посоветует.

Прямые и портфельные инвестиции. Что лучше?

Портфельные инвестиции действительно интереснее прямых и тут есть большое количество преимуществ, среди которых:

- Низкий порог вхождения. Портфельные инвестиции осуществляются с любой суммы, даже с 5000 рублей. В прямых инвестициях порог вхождения начинается от 500 тысяч рублей и выше.

- Это удобно. Портфельными инвестициями читатель может заниматься и дома. Все, что ему нужно — брокерский счет или ИИС. Прямые инвестиции обязательно требуют встреч с компаниями, разговоров, взаимодействия с людьми.

- Меньший риск. Потерять все деньги разом, особенно при портфельном инвестировании, почти невозможно. Прямые инвестиции, в свою очередь, сулят куда больший риск.

Все это и говорит о том, что портфельные инвестиции лучше прямых и с этим невозможно поспорить.

Функции иностранных портфельных инвестиций

Портфельное зарубежное инвестирование занимает важное место в структуре современного финансового рынка. Приток капиталовложений из-за границы способствует увеличению фондового рынка страны-импортера

Поэтому, в большинстве государственных программ, подчеркивается, что прямые и портфельные иностранные инвестиции в России важны для развития отечественной экономики. Привлечение зарубежных средств имеет особое значение, если внутренние финансовые накопления не удовлетворяют потребности государства в капиталовложениях.

Механизмы привлечения внешних инвестиций являются более гибкими по сравнению с коммерческим кредитованием, что позволяет и заемщикам, и вкладчикам оперативно подстраиваться под условия рынка. Приток иностранного капитала в российскую экономику сдерживает ряд факторов, среди которых отсутствие стабильности и недостаточное развитие инфраструктуры на рынке ценных бумаг.

Главная задача зарубежного финансиста заключается в том, чтобы разместить свои средства в ценных бумагах компаний той страны, где они будут обеспечивать максимальную прибыль с минимальными рисками. Поэтому портфельные инвестиции в мировой экономике осуществляются между развитыми странами, а темпы их роста опережают прямые вложения.

Привлечение зарубежных капиталов требуется, чтобы:

- ускорить процесс создания международных экономических связей;

- нарастить макроэкономические показатели;

- модернизировать национальную экономику;

- развивать фондовые рынки;

- смягчить кредитную политику;

- решить социально-экономические задачи.

Что такое инвестиционный портфель

Итак, что такое инвестиционный портфель:

Другими словами, следование правилу «Не клади все яйца в одну корзину». Благодаря распределению средств по нескольким активам, появляется эффект диверсификации, который значительно снижает риски инвестирования. Доходность вложений при этом становится более предсказуемой. Профессиональные инвесторы создают портфели очень давно, но современная портфельная теория была разработана только в 1950-х годах нобелевским лауреатом Гарри Марковицем.

Просто взгляните на инвестиционные показатели нескольких акций по отдельности и в составе портфеля:

Показатели портфеля рассчитаны для акций в равных долях, дивиденды не учтены

На первый взгляд, проще было бы вложить все деньги в акции Apple и спокойно утроить свои вложения. Однако если вас в народе называют Вангой, можете дальше не читать статью — ваша стратегия угадывания самой прибыльной акции обойдёт любую другую. Да и вообще, что вы делаете в акциях, когда на вложениях в Bitcoin можно побольше заработать 🙂

Если быть реалистами и сравнить перспективы инвестиционной стратегии «вложить 100% денег в одну из акций» и «вложить деньги в 7 акций сразу» на нашем примере, можно сделать такие выводы:

- только в 2 случаях из 7 доходность отдельной акции превзойдёт доходность портфеля;

- только в 2 случаях из 7 максимальная просадка графика отдельной акции будет ниже чем у всего портфеля;

- волатильность (размах изменений доходности) портфеля всегда окажется ниже, чем у отдельной акции.

Другими словами, формирование инвестиционного портфеля чаще принесёт вам приемлемый результат, чем игра в угадайку. Плюс, рост доходности будет более плавным, ведь даже если какие-то акции потеряют в цене, другие перекроют потери за счёт своего роста. Вам будет психологически проще пересидеть меньшие по размеру просадки.

Мой инвестиционный портфель в 2021 году

С момента создания блога я пробовал разные способы вложения денег, доступные через Интернет, и до сих пор продолжаю экспериментировать. Поэтому результаты моих инвестиций не всегда были удачными, но всё же полученный опыт позволяет улучшать показатели портфеля.

Если считать с 2020 года, то на её достижение должно уйти 5 лет. Для этого мне нужно увеличивать вложения примерно на 125$ каждый месяц при целевой доходности портфеля 10% годовых:

В 2020 году я мало инвестировал (да и блогом особо не занимался), поэтому вложения росли слабо. В 2021-ом навёрстываю упущенное:

На данный момент я использую пассивно-агрессивную инвестиционную стратегию, так как хочу использовать интересные возможности заработка в средне- и высокорискованных активах. Плюс, планирую как и всегда использовать публичный портфель для экспериментов. Хочу хотя бы небольшой долей инвестировать во всё интересное, что есть на рынке — и рассказывать вам о результатах на блоге.

Целевое распределение активов портфеля:

- 30% — депозиты;

- 70% — акции, драгоценные металлы, ПАММ-счета, криптовалюты.

Мой инвестиционный портфель в 2021 году выглядит так:

В 2021 году я стараюсь держать портфель более защитным, поскольку мировой рынок акций выглядит перегретым

Драгметаллы в последнее время неплохо растут на фоне коронакризиса, а Форекс-инвестициям не важно состояние рынка — стратегии трейдеров могут зарабатывать в любых условиях рынка. Для диверсификации и в экспериментальных целях я планирую инвестировать в большое количество разных активов, но нужно время, чтобы хорошо в них разобраться и не вкладывать деньги вслепую

Подробный список вложений на данный момент:

| Тип вложений | Состав активов | Где инвестирую* |

| Драгметаллы | Золото, Серебро | Alpari, Forex4you |

| ПАММ-счета | Vesperium, Naragot, Itera, Frame, ECNp20, Velociraptor | Alpari, ICE-FX, FxOpen |

| Криптоактивы | Bitcoin, Binance Coin, $NAVI | Binance, Socios |

| Депозиты | «Стандарт» 7.75% | Приватбанк |

Сейчас моя основная цель — нарастить капитал, а не добиться пассивного дохода, всё равно он при таких суммах будет не очень большим. Тем не менее, чтобы деньги не улетали в трубу и дело шло быстрее, портфель должен показывать хорошую доходность. Для отслеживания эффективности инвестиций сделал подробный график:

И все же, доходность — это относительный показатель. Вложить 1$ и заработать еще 10$ сверху — доходность будет 1000%, а на самом деле особо богаче от этого никто не стал 🙂 Так что дополнительно публикую график чистой прибыли портфеля:

В 2020 году благодаря удачным вложениям в драгоценные металлы удалось выполнить цель по прибыли портфеля. 2021 год тоже начинается неплохо — удачные криптовложения вытягивают портфель.

Желаю вам успешных инвестиций!

Диверсификация инвестиционного портфеля — что это и как сделать

Сразу же предлагаю более подробно обсудить важный вопрос, связанный с доходностью и рисками в инвестициях. Любая инвестиция несёт определённые риски. Даже самые надёжные ценные бумаги могут упасть в цене.

Как правило, чем больше риски, тем выше потенциальная доходность. Поэтому инвестиционный портфель ценных бумаг составляется с учётом оптимального соотношения прибыли и риска для конкретного инвестора. Например, кто-то готов рисковать половиной денег, но зато потенциал его дохода составляет 100%, а кто-то готов потерять лишь 10% при потенциале заработка 25%.

Инвестиционные риски принято разделять на два типа:

- Системные. Охватывают ситуацию только в экономике одной страны. Если вложить все деньги в разные ценные бумаги в рамках одной страны, то диверсификация не поможет избежать убытков из-за кризиса.

- Несистемные. Касаются только одного эмитента.

Чтобы снизить риски используют самый простой способ: диверсификацию. Никакой бизнес не застрахован от сильного «обвала» в случае каких-то форс мажоров. Поговорка «не класть все яйца в одну корзину» полностью отражают суть выше сказанного.

Покупка разных активов в каких-то пропорциях позволяют сделать диверсифицировать риски обвала каждого актива.

Распределяя средства по разным активам, мы снижаем общий риск и делаем нашу кривую доходности более равномерной. Однако защититься от системного риска подобным образом сложно.

Существуют следующие виды диверсификации:

- По отраслям в экономике (банковский сектор, нефтянка, металлурги и т.д);

- По видам актива (акции, облигации, опционы, фьючерсы, металлы, валюты и т.д.);

включает минимум несколько секторов экономики и разные виды активов. Таким образом, снижается риски связанные с отдельными бумагами и секторами в экономике. Например, если в нефтянке кризис, то, возможно, у металлургов будет наоборот, подъём. В итоге происходит компенсация убытков за счёт прибыли в другой отрасли.

Крупные игроки и фонды хеджируют риски через срочный рынок деривативов. Для обычного инвестора такие действия необязательны, поскольку его капитал не такой большой, чтобы вызвать затруднения быстро продать их.

Для портфеля ценных бумаг можно рассчитать коэффициент бета (β), который покажет, насколько он сильно коррелирует с фондовым индексом.

Как рассчитывать потенциальные риски и доходность своих инвестиций можно прочитать в статье доходность и риски инвестиционного портфеля.

Сколько можно заработать на акциях;

Виды инвестиционных портфелей

- консервативный;

- умеренный;

- агрессивный.

Консервативный состоит из государственных ценных бумаг, акций «голубых фишек», золота и обеспечивает высокую защищенность составляющих и портфеля в целом, а доходность инвестиционного портфеля сохраняется на необходимом инвестору уровне.

Агрессивный укомплектован высокодоходными ценными бумагами, включая их дериваты. Эти ценные бумаги имеют достаточно высокую степень риска. Поэтому, инвестор сам активно управляет своим портфелем или постоянно контактирует с управляющим его портфелем брокером.

Умеренный сбалансирован, оптимизация инвестиционного портфеля по доходности и степени риска — характерная его черта. В таком портфеле находятся как высокодоходные бумаги с высокой степенью риска, так и низкодоходные надежные бумаги, типа государственных облигаций.

Читайте более детально про управление инвестициями.

Выберите степень риска и стратегию инвестирования

Распределение активов в портфеле определяет их риск и доходность. Составьте портфель так, чтобы получить максимальную доходность при заданном уровне риска. Чем больше вы хотите заработать, тем большим будет риск.

Как бы грамотно вы не составили портфель, периодически он будет падать и терять в цене. В зависимости от активов и ситуации на рынке он может изменяться на 5, 10, 30 или даже все 100 процентов. Насколько вы к этому готовы?

Есть 3 основных инвестиционных стратегии по степени риска и ожидаемой доходности:

Пассивная (консервативная) стратегия подойдет вам, если вы стремитесь максимально избегать рисков и вкладываться только в самые надежные и проверенные временем активы (высоконадежные и медленно растущие в цене): акции больших стабильных компаний, депозиты, гособлигации, недвижимость, инвестиционное страхование жизни. За надежность придется расплачиваться скромной доходностью — до 10% годовых.

Умеренная стратегия для тех, кто готов идти на риски ради большей доходности. Они вкладываются в акции и облигации надежных компаний, ETF, ПИФ, сырьевые активы, деривативы (фьючерсы, опционы через брокерский счет, доверительное управление, хедж-фонды), структурные продукты, краудлендинг и p2p-кредитование с умеренным уровнем риска и зарабатывают 10-50% годовых.

Активная (агрессивная) стратегия — удел профессионалов и самых рискованных инвесторов, которые хотят добиться доходности от 100% годовых и ради этого готовы полностью рискнуть деньгами. Как правило, это краткосрочные инвестиции: акции и ценные бумаги с большими колебаниями курса, Forex, криптовалюты.

Артур не очень любит рисковать, но и доход хочет повыше, чем в банке. Поэтому для себя он выбрал умеренную стратегию.

Инвестиционный портфель Рэя Далио («Все сезонный»)

Доходность стоимости портфеля: 67% за 5 лет (S&P 500 47%)

Макс. Убыток за год: -3,25%

Макс. Просадка (drawdawn) -11,98%

Капитализация: 5 039 633 000 $

Портфелем управляет его хеджевый-фонд Bridgewater, который управляет активами на сумму более 160 млр. $. Его портфель называется «всезонным» потому что нацелен на создание прибыли в различные фазы экономического цикла. Рассмотрим, какие активы создают доходность в различные этапы цикла:

- Экономика растет (увеличение спроса). Акции развитых рынков растут, ↑ доходность облигаций развивающихся рынков растет ↑ корпоративные облигации ↑ биржевые товары ↑

- Экономика падает (падение спроса). Доходность получается за счет облигаций с защитой от инфляции (такие есть в США) ↑ и государственных облигаций ↑.

- Инфляция растет (деньги дешевеют). Облигации с защитой от инфляции растет ↑ облигации развивающихся рынков ↑ биржевые товары ↑.

- Инфляция падает (деньги дорожают). Акции развитых рынков растут ↑ государственные облигации ↑.

В результате такой инвестиционной политике его портфель имеет следующие пропорции:

- 30% в акциях

- 40% в долгосрочных облигациях

- 15% в среднесрочных облигациях

- 5% в золоте

- 5% в товарных активах (commodities), металлы, сахар, рогатый скот, нефть и тд.

Такая стратегия направлена на диверсификации между различными классами активов, чтобы максимально сгладить и снизить колебания доходности.

ТОП 10 акций из портфеля Рэя Далио

Если сравнить портфель с другими инвесторами, то в нем наблюдается большая сглаженность в весах, чем у У. Баффета, К. Айкена или Б. Гейтса, у которых более 50% доминировал какой то актив. Как видно доля золота в портфеле выросла до 11,9% – это связано с кризисом и увеличением доли защитных активов. Также можно увидеть, что есть вложения в развивающиеся рынки Бразилии (EWZ).

| Тикер | Название | Капитализация в млн. | Доля в портфеле % |

| SPY | SPDR S&P 500 ETF Trust | 918.6 | 18.2% |

| GLD | SPDR Gold Trust | 600.6 | 11.9% |

| VWO | Vanguard International Equity Index Funds – Vanguard FTSE Emerging Markets ETF | 465.5 | 9.2% |

| IVV | iShares Trust – iShares Core S&P 500 ETF | 332.0 | 6.6% |

| TLT | iShares Trust – iShares 20+ Year Treasury Bond ETF | 279.1 | 5.5% |

| LQD | iShares Trust – iShares iBoxx $ Investment Grade Corporate Bond ETF | 227.0 | 4.5% |

| EWZ | iShares, Inc. – iShares MSCI Brazil ETF | 192.6 | 3.8% |

| IAU | iShares Gold Trust | 176.0 | 3.5% |

| IEMG | iShares, Inc. – iShares Core MSCI Emerging Markets ETF | 134.6 | 2.7% |

| HYG | iShares Trust – iShares iBoxx $ High Yield Corporate Bond ETF | 115.2 | 2.3% |

Доходность портфеля за 12 лет

Сильно захеджированный портфель, приносящий доход в любые этапы экономического цикла. Портфель подходит для консерватичных инвесторов

На рисунке ниже показано абсолютное сравнение по влиянию ETF.

Экспоненциальное распределение долей активов портфеля

Составление портфеля Р. Далио из ETF

Можно составить имитированный портфель Р. Далио из ETF (торгуемые фонды). Многие ETF включают в себя множество различных видов активов и широко диверсифицированы. Ниже в таблице предложен портфель из ETF↓

| Название актива | Вес в ИП | ETF (тикер) |

| Долгосрочные облигации | 40% | TLT |

| Акции | 30% | VTI |

| Среднесрочные облигации | 15% | IEF |

| Золото | 7,5% | GLD |

| Товары | 7,5% | DBC |

Доходность портфеля составляет 170% за 12 лет, тогда как у S&P 500 было 180%. Несмотря на это риски, если бы мы вложились в портфель Р. Далио и индекс S&P 500 отличались в 5 раз! Просадка по ИП в худший год составила -3,25%, тогда как у индекса было -37%.

В периоды активного роста индекс будет приносить большую доходность, но в периоды кризиса распределение между различными классами сглаживает просадки баланса. Во время все более частых кризисов и экономической нестабильности портфель Рэя Далио себя уверенно показывает.

Как правильно составить инвестиционный портфель новичку

Самое первое, на что следует обратить внимание, – активы, в которые вы вкладываете деньги, должны обладать максимальной ликвидностью. То есть, если вы захотите их продать – сможете сделать это легко

Ознакомьтесь с листингом Московской и Санкт-Петербургской фондовых бирж. Если вы хотите вложиться в иностранные бумаги – изучите их котировки за последние пару лет на мировых биржах. Также следует тщательно подойти к выбору брокера. Ознакомьтесь с базовыми условиями (порог входа, комиссия, налогообложение).

Теперь разберем по пунктам более подробно, как правильно составить инвестиционный портфель новичку.

Определитесь с суммой

Как я уже говорила, инвестировать следует начинать с небольших сумм. Но если у вас образовалась достаточно крупная сумма и вы готовы ею рискнуть – почему бы и нет.

Далее, примерно сформулируйте доходность, которую вы хотите получать от портфеля. После этого переходим к следующему этапу.

Анализ целей, ограничений инвестора и горизонта инвестирования

Предположим, ваша цель – накопить один миллион рублей. На данный момент у вас есть только 100 тысяч руб. Какова вероятность накопить миллион за год? Правильно, скорее всего нулевая. Про сверхприбыль от криптовалют мы не говорим, поэтому цель должна быть достижима.

Итак, начальный капитал – 100000 руб., а цель – миллион. Отсюда вытекают понятия ограничений инвестора и горизонта вложений.

Предположим, мы хотим получить миллион через пять лет. Реально ли это? Все зависит от того, как вы сформируете инвестиционный портфель. Надо понимать, что высокая доходность предполагает и высокий риск. Таким образом, горизонт инвестирования следует увеличить, если вы хотите этот риск снизить. Кроме того, в портфеле должны присутствовать защитные активы, которые не дают высокой доходности. Они нужны на случай неблагоприятных обстоятельств, например, периодов экономической рецессии.

Но, возвращаясь к цели, следует определить и нижнюю планку доходности портфеля. Как минимум она должна быть выше инфляции и ставок по банковским депозитам.

Степень риска

Уровень риска выше среднего присущ спекулятивным инвестиционным стратегиям, а также некоторым инструментам, в частности, фьючерсам и акциям отдельных компаний. Такие активы необходимо «уравновешивать» консервативными инструментами. Доля последних в структуре инвестиционного портфеля определяется вашей личной стратегией и устойчивостью к риску.

Основы риск-менеджмента следующие:

- диверсификация рисков;

- следование выбранной стратегии;

- анализ инструментов, в которые вы вкладываете средства.

Следует еще добавить, что риск значительно увеличивается при торговле с кредитным плечом.

Структура портфеля

Какова будет структура вашего портфеля – зависит от целей, ожиданий, горизонта инвестиций, а также возраста инвестора. Чем ближе к пенсии, тем выше должна быть доля консервативных инструментов. А в молодом возрасте, пока у вас есть заработок, можно вкладывать и в ценные бумаги развивающихся компаний.

Вы можете посоветоваться со своим брокером, как правильно собрать инвестиционный портфель. Приведем лишь небольшую классификацию активов по уровням риска:

| Наименование актива | Уровень риска |

|---|---|

| Фьючерсы | Высокий |

| Опционы | |

| Акции | |

| Корпоративные облигации | Средний |

| Драгметаллы | |

| Гособлигации | Низкий |

| Банковские депозиты |

Виды инвестиционных портфелей

Инвесторы в зависимости от своих целей, психики и материального состояния создают различные варианты инвестиционных портфелей ценных бумаг. Их основное различие заключается в разных соотношениях риска и доходности. Каждому инвестору нужно найти компромисс между этими двумя цифрами.

В инвестициях работает простое правило:

Чем выше риск, тем выше потенциальный доход

Например, вы готовы получать с гарантией и почти нулевыми рисками по 8-9% годовых? Или может вас устроит доход в 15% годовых, но с риском в 10%. Это тонкая грань между доходностью и риском всегда вызывает множество раздумий у каждого человека. Что лучше выбрать никто в этом вопросе не подскажет. Как правило, люди выбирают среднюю доходность и небольшой риск.

В связи с этим принято различать следующие три разновидности портфелей ценных бумаг:

- Консервативный. Этот тип портфелей приносит меньше всего дохода, но зато является почти безрисковым. Доходность по нему в среднем составляет 7%..10% в зависимости от момента вложения в рынок. Он состоит исключительно из облигаций. Причём на большую половину из самых надёжных облигаций Минфина — ОФЗ и частично из корпоративных выпусков крупных компаний. В некоторых случаях возможно наличие 10-20% акций голубых фишек (в основном дивидендных).

- Умеренный (комбинированный, уравновешенный). Сочетает в себе баланс между акциями и облигациями (пропорции почти равны: 40/60, 50/50 или 60/40). Этим достигается потенциальная более высокая доходность в 15-25% годовых. Но с риском порядка 10-20%.

- Агрессивный. Состоит из акций развивающихся компаний и голубых фишек. Потенциально самый доходный вариант среди других вариантов. Можно заработать в год порядка 40%-100%. Риск возрастает до 25-50%. Если рассматривать промежуток от 3 лет, то такие портфели обычно показывают самую высокую динамику роста (если не будет экономических потрясений). Результаты по годам будут выглядеть как качели: +30%, -5%, -3%, -40%, +100%.

Мы рассмотрели популярные виды инвестиционных портфелей, состоящих исключительно из ценных бумаг. У крупных инвесторов помимо этого набора всегда есть в наличии валюты, недвижимость, товары. То есть они придерживаются максимальной диверсификации. Но надо понимать, что их капитал более 10-30 млн долларов, поэтому они могут так сильно диверсифицировать их.

Принцип формирования портфеля ценных бумаг для начинающих — руководство;

Инвесторам, у которых в наличии меньше 1 млн долларов могут вполне уверенно и спокойно торговать исключительно на фондовой бирже или же просто купить ценные бумаги и ждать. Необязательно распылять свой капитал на товары, валюты и прочее.

Есть множество и других удобных вариантов для составления портфелей. Например, можно создать портфель исключительно из зарубежных акций. Что-то вложить в ПИФы или даже группу ПИФов.

Примечание

В основе всех ПИФов и других фондов лежат инвестиционные портфели. Вы можете посмотреть их доходности, чтобы понимать, сколько можно зарабатывать и при каких стратегиях. Также интересно будет изучить историю доходности. Как правило, по годам это будет выглядеть примерно так: +20%, -6%, +60%, +6%, -8%, -6%, +40%, +30%. То есть доходность сильно скачет. Но в сумме за 8 лет получается +128% или 16% годовых в среднем. Понятно, что если вложиться только в последние два года, то средняя доходность будет выше (+35%), но предсказать момент для лучшего вложения никак нельзя. Это лишь результат везения.

иностранные, отечественные и региональные портфели ценных бумаг.

- Пополняемые (когда есть возможность доложить средства);

- Отзывные (можно только снимать);

- Постоянные (объём вложенных денежных средств не изменяется);

- Краткосрочные;

- Среднесрочные;

- Долгосрочные;

- Бессрочные;

- Фиксированными (состав активов не изменяется и не ребалансируется);

- Меняющимися (состав активов может меняться);

- Портфель роста;

- Портфель дохода;

- 50% на 50% роста и дохода;

Основные принципы формирования инвестиционного портфеля

Чем руководствуется любой инвестор, формирующий портфель инвестиций? Чего он желает?

Соображения достаточно просты и логичны:

- Безопасно вложить капитал – защитить инвестиции от каких-либо потрясений на инвестиционном рынке.

- Стабильно получать доход.

- Обеспечить ликвидность своих инвестиций – при необходимости быстро приобрести товар (работы, услуги) либо также быстро продать без убытка.

Ни один инвестиционный инструмент не может гарантировать обеспечение вышеперечисленных свойств. Необходим поиск компромиссного решения. К примеру, надежным бумагам присущ низкий уровень доходности, а для высокодоходных инвестиций характерен большой риск.

Поиск оптимального соотношения между двумя важными критериями – риском и доходностью, вот основная цель для тех, кто создает портфель инвестиций.

Инвестору нужно таким образом сформировать портфель, чтоб добиться максимального снижения рисков, но при этом максимально увеличить доход.

Если рассматривать «классику» жанра – малорискованный портфель, то принципы его формирования таковы:

Для вас одобрен кредит!

- Консервативность – наличие разумного соотношения высоконадежных инструментов к тем, которые имеют повышенный риск. В этом случае потери покрываются доходом от надежных активов.

- Диверсификация – ее суть хорошо объясняется одной известной поговоркой о хранении яиц в разных корзинах.

- Достаточная ликвидность (описывалась выше).

При формировании портфеля формулируются цели, и учитывается их приоритетность (кто-то стремится регулярно получать дивиденды, кому-то важно повысить стоимость активов). Важно просчитать уровень риска и величину минимальной прибыли

В этом аспекте опираются на анализ статистических данных

Важно просчитать уровень риска и величину минимальной прибыли. В этом аспекте опираются на анализ статистических данных

Отличаются ли прямые инвестиции от венчурных?

Венчурными называют инвестиции повышенного риска. Из этого следует, что они могут быть только прямыми. Не поняв сущность предлагаемого венчурного стартапа, ни один инвестор не станет вкладывать в него деньги. Акции рискованных проектов крайне редко входят в инвестиционные проекты.

Венчурные инвестиции чаще осуществляют специализированные фонды, реже – отдельные финансисты (в их категорию входят так называемые бизнес-ангелы) или бизнесмены, увлеченные идеей, кажущейся им перспективной.

Обобщая эту информацию, можно утверждать, что прямая инвестиция может не быть венчурной, но венчурная – практически обязательно прямая.

Условное исключение составляют венчурные клубы, представляющие собой «ярмарку» рискованных, но обещающих высокую эффективность стартапов. Их задача – заинтересовать вероятных инвесторов свежими революционными бизнес-идеями.

Впрочем, их вряд ли можно назвать посредниками в общепринятом смысле. Венчурные клубы не покупают стартапы и не спекулируют ими. Они лишь презентуют коммерческие замыслы с неясной перспективой. После того как бизнесмен выразит согласие финансировать рискованный проект, он становится прямым инвестором.